※本稿は株式会社アクセンチュアの許可を得て、転載・編集しています。

欧州デジタルバンクの潮流

アクセンチュアは、今回のコロナ危機の影響を踏まえてインデプス調査を実施し、一般消費者の思考の変化を分析した。その結果からは、特徴的な2つの傾向が浮かび上がっている。その1つ目はデジタルリテラシーの向上である。元々デジタルとの親和性の高い若者世代に限らず、50〜70代の高齢者層も含めたあらゆる世代で、デジタルデバイスを使ったコミュニケーションの利用が急速に拡大している。そして2つ目はダイレクトなデジタル金融取引の普及である。非常事態宣言の影響により店舗での対面サービスが受けられず、多くの消費者がオンライン金融サービスの利用を余儀なくされた。今回思わぬ形で経験したデジタル取引の便利さに気づき、今後も継続的に使いたいと考える消費者が大幅に増加している。私たちは、この2つの流れがいずれもデジタルバンクの重要性の高まりを示唆すると考えている。

ではコロナ危機を受け、デジタルバンクの領域ではどのようなトレンドが見られるのだろうか?デジタルバンクの設立が先行する欧州市場では、その意味でも興味深いトレンドが見られる。下の表はデジタルバンクの設立数を経年でまとめたもので、紫の部分は新規参入した独立系のチャレンジャーバンク、濃いグレーの部分は大手銀行が子会社という形で設立したデジタルバンクである。この表からは、この2つの種類のデジタルバンクが欧州市場の大部分を占めている現状が見て取れる。特に2016年以降は、チャレンジャーバンクの成長が著しく、大手銀行のデジタルバンクとほぼ拮抗する数の銀行が設立されている。

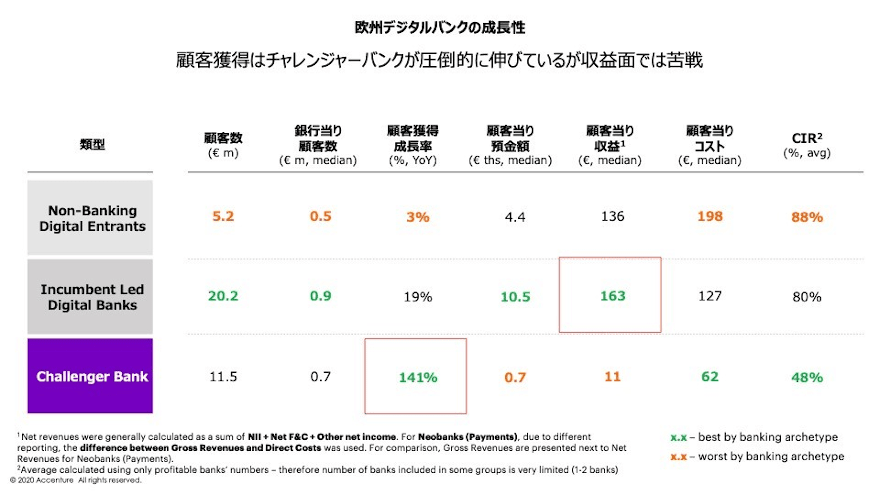

しかし、さらに両者の業績を詳しく分析すると、また異なった側面が浮かび上がってくる。次の表に示されるとおり、顧客獲得の面ではチャレンジャーバンクが非常に高い伸びを見せる一方、顧客あたりの収益では大手銀行のデジタルバンクが圧倒的な数字を記録している。

これまでチャレンジャーバンクが急速に市場を広げてきた背景には、顧客にとって魅力ある高金利の実現がある。しかしコロナ危機に伴う各国の金融緩和策を受けて金利が急速に低下しおり、金利を武器とした顧客獲得は難しくなっている。また先行き不透明感が日増しに高まる中で消費者は安全志向を強めており、小規模銀行から大手銀行への預金預け替えが増加している。こうした状況を考えると、今後チャレンジャーバンクは苦戦を強いられる可能性が高いだろう。

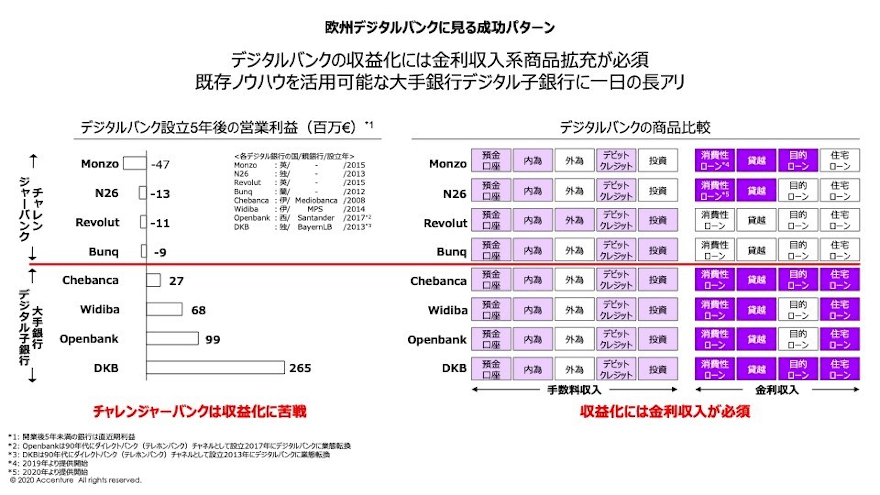

一方で大手銀行の子会社として設立されたデジタルバンクは、危機を受けて預金量を大幅に増やしており、今後の収益性という観点でも一定の成長が期待できる。下表の左側に示されたとおり、設立5年後の営業利益を見ると2つのタイプのデジタルバンクには大きな差がある。また右側に示した商品比較でも、金利収入の期待できる商品が収益化に欠かせない現状が見て取れる。こうした分野で長年蓄積してきたノウハウを活用できる大手銀行のデジタルバンクには一日の長がある。

コロナ危機と国内銀行業界への示唆

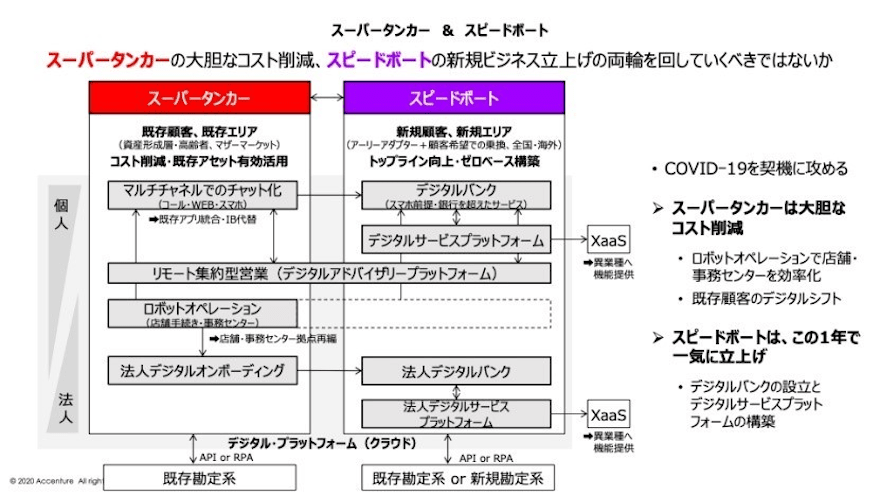

ではこうしたトレンドを受け、日本の銀行は今後どのような戦略を掲げるべきなのだろうか?COVID-19を見据えた成長戦略として私たちが提案したいのは、『スーパータンカー』(リアルバンク=店舗)領域での大胆なコスト削減・デジタルシフトと、『スピードボート』(デジタルバンク)による新たなビジネス立ち上げ・顧客体験提供という2つのアプローチを並行して展開する考え方である。

まずスーパータンカーの領域では、既存の顧客・エリアといったアセットを有効に活用し、コスト削減を進める。例えば、顧客とのコミュニケーションをマルチチャネル(コール・Web・スマートフォン)でチャット化し、ロボットを活用したオペレーションで店舗・事務センターを効率化。それと同時に、法人を含む既存顧客のサービスをデジタル・プラットフォームへと徐々に移行するといった取り組みが求められるだろう。

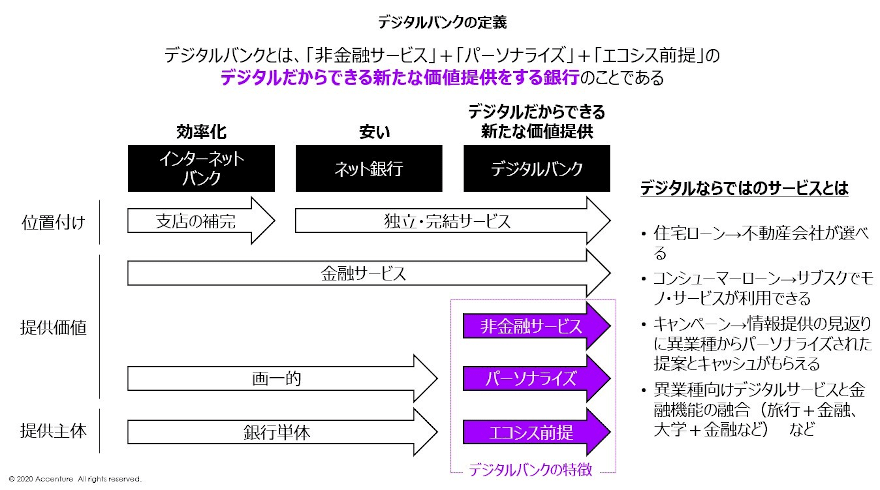

ここで1つ重要となるのは、スーパータンカーとスピードボート、すなわちリアルバンクとデジタルバンクの関係性である。多くの国内銀行は、コロナ危機以前からインターネットバンキングの活用を進めてきたが、店舗の提供するサービスをオンラインで部分的に提供するというアプローチがほとんどである。一方アフターコロナの“デジタルバンク”では、店舗から独立した金融サービスを安いコストで提供するだけでなく、非金融分野を含む多様なサービスをエコシステム・ベースでパーソナライズしながら提供することが求められる。つまり既存店舗の枠組みを超え、デジタルだからできる新たな価値の提供が極めて重要となる。

例えば住宅ローンは、この考え方が非常に有効な領域の1つである。住宅購入に必要な融資を提供するだけではなく、不動産会社選びや保険、自動車など、住まいを軸とした生活のあらゆる側面に関するアドバイス・サービスを顧客それぞれのニーズにあわせてカスタマイズする、あるいはサブスクリプション・ベースでモノ・ことを提供するなど、エコシステムをつうじたデジタルならではの価値を生み出すことができるだろう。

法人向けデジタルバンクも大きなポテンシャルを持つ領域である。近年この分野で多様なサービスを提供するプレーヤーが出はじめているが、様々な悩みを抱える企業(特に中小企業)のニーズへ包括的に対応するプラットフォームはほとんどない。銀行の高い信用度を活かし、異業種との連携を通じたデジタルサービスで顧客ニーズを理解しながら、金融サービスという付加価値も提供していく。いわば、異業種向けデジタルサービスと金融機能を融合したワンストップのプラットフォームを実現すれば、ウィズコロナ・アフターコロナの時代に適した遡及力の高いビジネスとなるだろう。

本連載の最終回となる第3回では、コロナ危機が証券・保険業界にもたらす示唆についてお話していく。

アクセンチュア金融サービス本部では、より早く最新の動向や弊社のインサイトをご紹介するために、金融業界向けの「金融ウェビナー」を継続的に開催している。ウェブを使ったバーチャルな1時間のライブセッションで、パソコンやモバイルから簡単に参加でき、匿名で質問することも可能。詳しくはこちら。

COVID-19のインパクトと「ニューノーマル」のかたち

先進事例に学ぶ「ニューノーマル」へのシフト(銀行業界)

先進事例に学ぶ「ニューノーマル」へのシフト(証券・保険業界)

- 寄稿

-

アクセンチュア株式会社中野 将志 氏

常務執行役員

金融サービス本部

統括本部長

- 寄稿

-

アクセンチュア株式会社森 健太郎 氏

ビジネスコンサルティング本部

マネジング・ディレクター

ストラテジーグループ

銀行 プラクティス日本統括

- 寄稿

-

アクセンチュア株式会社粟倉 万統 氏

ビジネスコンサルティング本部

マネジング・ディレクター

ストラテジーグループ

- 寄稿

-

アクセンチュア株式会社武藤 惣一郎 氏

ビジネスコンサルティング本部

マネジング・ディレクター

コンサルティンググループ

キャピタルマーケット プラクティス アジア太平洋・アフリカ・ラテンアメリカ・中東地区統括兼日本統括

- 寄稿

-

アクセンチュア株式会社近藤 龍司 氏

ビジネスコンサルティング本部

マネジング・ディレクター

コンサルティンググループ

保険プラクティス日本統括