- アルゴリズム取引とは

- 誰も把握できていないアルゴリズム高速取引の実態

- アルゴリズム高速取引の影響

- 欧米におけるアルゴリズム高速取引の規制動向

- 日本におけるアルゴリズム高速取引の規制動向 ①登録制の導入等

- 日本におけるアルゴリズム高速取引の規制動向 ②海外に拠点を有する投資家に対する実効性確保の措置

- 日本におけるアルゴリズム高速取引の規制動向 ③取引所に対する調査権限の付与

- まとめ

アルゴリズム取引とは

アルゴリズム取引

一般的にアルゴリズムとは、「問題を解決する定型的な手法・技法。コンピューターなどで、演算手続きを指示する規則。算法。」をいう。

新村出編『広辞苑(第六版)』(岩波書店、平成20年)

アルゴリズム取引とは、そのようなアルゴリズムを株式の売買やデリバティブ取引等に利用したものであり、注文の開始、タイミング、価格や数量、発注後の管理など注文のパラメーターについて、人手の関与なく(または人手の関与を最小化して)コンピューターのアルゴリズムが自動的に決定する金融商品の取引をいう。

欧州第2次金融商品市場指令(MiFIDⅡ)4条1項39号

アルゴリズム高速取引

こうしたアルゴリズム取引は20年以上前から行われているといわれ、それ自体何ら真新しいものではない。

ただ、各国の取引所において、売買システムに近接した場所に参加者サーバーの設置を許容するコロケーション・サービスの提供が開始され、取引に係る通信遅延(レイテンシー)が大幅に短縮されたことにより、アルゴリズムを利用して注文の発注や変更・取消しなどを高速かつ自動的に行う、いわゆるHFT(High Frequency Trading)が世界中を席巻することとなった。

東京証券取引所でも、平成22年1月に処理時間の大幅な短縮を可能にするアローヘッドの導入と同時にコロケーション・サービスの提供が始まり、平成28年の東証の全取引に占めるコロケーション・エリアからの取引の割合は、約定件数ベースで4-5割程度、注文件数ベースで7割程度に達しているとされる。

本報告は同エリアからの取引に典型的にみられるようなHFTを「アルゴリズム高速取引」と定義しており、本稿もこれに準じることとする。

誰も把握できていないアルゴリズム高速取引の実態

このように我が国の証券市場においてアルゴリズム高速取引の影響力が日増しに高まっているにもかかわらず、これまで証券会社・取引所・証券規制当局の誰もが、アルゴリズム高速取引の全体像やその取引戦略等を十分に把握できていなかった。

というのも、まず、アルゴリズム高速取引では、取引所のコロケーション・エリア内のサーバーに投資家のアルゴリズムが組み込まれ、当該アルゴリズムに従い注文が自動的に執行されることから、証券会社において、その顧客であるアルゴリズム高速取引を行う投資家の注文内容をあらかじめ確認することが難しくなっている。

また、取引所については、その取引参加者である証券会社を飛び越えて、証券会社の顧客である投資家に直接調査権限等を行使することは認められていないことに加え、上記のとおり証券会社によるチェック機能も実効性に限界があり得ることから、取引所がアルゴリズム高速取引を行う投資家の注文につき深度ある審査を行うことが難しくなっている

そして、証券取引等監視委員会などの証券規制当局については、不公正取引の疑いがある場合を除き、平時に直接アルゴリズム高速取引を行う投資家に対し報告徴求を行う権限を有していない。

このように、証券会社・取引所・証券規制当局のいずれもが、アルゴリズム高速取引の実態を把握することが困難な状況にあるのである。

アルゴリズム高速取引の影響

アルゴリズム高速取引の実態が必ずしも明らかでない中、アルゴリズム高速取引が各方面にいかなる影響を与えるかについては、市場の安定性、公正性、効率性にそれぞれ与える影響、投資家間の公平性に与える影響、システム面に与える影響、企業価値に基づく価格形成に与える影響など、賛否両論、様々な観点からの指摘がなされている。

アルゴリズム高速取引を利用した相場操縦の摘発事例

特に、市場の公正性に与える影響として、アルゴリズム高速取引が相場操縦などの不公正取引に利用される可能性が指摘されており、実際、世界各国で次のような摘発事例が散見されている点は注目に値する。

- 英国金融行為規制機構(FCA)が初めてHFTを利用した相場操縦を摘発した事件として、2013年7月、FCAが米国の投資家マイケル・コシア氏との間で、同人による欧州のエネルギー商品先物市場における石油先物など3つの商品に係るHFTを使用したレイヤリングにつき、90万米ドル超の民事制裁金を課す内容の和解を行った事例

- これに続き、同月、米国商品先物取引委員会(CFTC)が、上述のコシア氏及び同人が代表を務めるエネルギー先物取引会社パンサー・エナジー・トレーディング・エルエルシーによる18種類の商品先物に係るHFTを利用したスプーフィングにつき、140万ドルの民事制裁金の支払いと140万ドルの不当利得吐出しを命じた事例

- 米国証券取引委員会(SEC)がアルゴリズム高速取引による相場操縦を最初に摘発した事件として、2014年10月、SECが米国ニューヨークを拠点とするHFT業者アシーナ・キャピタル・リサーチ・エルエルシーによるアルゴリズムを利用した終値関与形態の相場操縦につき、100万米ドルの罰金を課した事例

- (アルゴリズム高速取引の相場操縦事例として公表されたものではないが、我が国での関連事例として)2014年9月、証券取引等監視委員会がアルゴリズムをツールとして利用して見せ玉の発注等を行ったシンガポール在住の個人による長期国債先物に係る相場操縦につき33万円の課徴金勧告を行った事例 等

こういったアルゴリズムを利用した相場操縦の摘発事例の存在は、アルゴリズム高速取引に対し新たな規制を課す動きへとつながりやすい。

アルゴリズム高速取引の功罪

他方で、市場の安定性に与える影響、すなわち、アルゴリズム高速取引がボラティリティを高めているのではないかとの命題には賛否両論がある。

マーケットイベントへの過剰反応、アルゴリズム同士の連鎖反応、プログラムエラー等により株価が大変動を引き起こすリスクがあるとの指摘がある一方で、マーケットメイキング業務を行うHFTは流動性を供給することで株価へのショックを和らげる働きがあるとの指摘もある。

また、流動性が厚くなることでスプレッドが縮まり一般投資家にもその恩恵が及んでいるとの指摘もある。

このようにアルゴリズム高速取引が様々な恩恵をもたらしているとの指摘があることに加え、世界的規模でアルゴリズム高速取引のシェアが増加している現状に鑑みて、これらを一律に市場から排除してしまうような対応を取ることは現実的ではないと思われる。

欧米におけるアルゴリズム高速取引の規制動向

このような状況の中、欧米では、アルゴリズム高速取引を行う投資家に対し規制を課す動きがみられる。

欧州での動き

欧州では、第2次金融商品市場指令(MiFIDⅡ)により、2018年1月からアルゴリズム高速取引を行う投資家を登録制とし、実効的な体制整備・リスク管理義務(MiFIDⅡ17条1項)や当局に対する通知・情報提供義務(MiFIDⅡ17条2項)を課すこととなった。また、証券会社など既存の投資サービス会社と同様、欧州域内の拠点設置義務、経営管理体制の整備、財務要件等も課されることとなる。

米国での動き

米国では、CFTCが提案するレギュレーションAT(Regulation Automated Person、施行時期未定)により、先物市場において直接電子アクセスを利用してアルゴリズム取引を行うプロップファームに新たに登録義務を課し、また欧州類似の体制整備・リスク管理義務や当局に対する情報提供義務を課す規制が導入される見込みである。

PTS(Proprietary Trading System、私設取引システム)が大きなシェアを占める欧米市場は、日本取引所に取引がほぼ集中している我が国の証券市場とマーケット構造が大きく異なるため、欧米の規制をそのまま我が国に導入すれば様々な矛盾や過大なコストを生み、ひいては我が国の健全な証券市場の発展を阻害しかねない。

とはいえ、各国であまりに規制に差異があると相対的に規制の弱い市場に悪意ある投資家が跋扈する結果にもつながりかねず、レベル・プレイング・フィールド(対等な競争環境)確保の観点からも、我が国における規制はある程度欧米市場におけるそれと統一感を持ったものである必要があるといえよう。

今般金融庁が公表した本報告においては、上記のようなアルゴリズム高速取引を巡る状況や欧米の動向等を踏まえ、アルゴリズム高速取引に関連する様々なルール枠組みの整備が提言されており、以下紹介することとしたい。

日本におけるアルゴリズム高速取引の規制動向 ①登録制の導入等

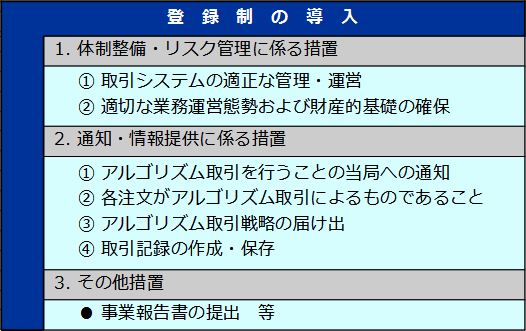

まず、本報告は、アルゴリズム高速取引を行う投資家に対する登録制を導入し、必要な体制整備・リスク管理義務を課した上で、当局がその取引実態・戦略等を確認することを可能とする、下図のような枠組みを整備すべきとする。

市場ワーキング・グループでの議論の経緯に照らすと、整備される枠組みの具体的内容は以下のとおりとなることが予想される。

体制整備・リスク管理に係る措置

上図「1. 体制整備・リスク管理に係る措置」のうち、まず、「①取引システムの適正な管理・運営」としては、例えば、取引システムが十分な処理能力を備えていること、取引システムのテストやモニタリングを行うこと、誤発注を防止するための措置を講じること等が求められる可能性がある。

また、「②適切な業務運営態勢及び財産的基礎の確保」のうち、「適切な業務運営態勢」としては、アルゴリズム高速取引を行うに必要な知識等を有する者の確保、法令順守のための責任者の設置等の人的構成の確保や、社内規程の策定、従業員に対する研修の実施等の内部管理が、同じく「財産的基礎の確保」としては、何らかの財務規制や主要株主の適格性の確保等がそれぞれ求められる可能性がある。

通知・情報提供に係る措置

上図「2. 通知・情報提供に係る措置」のうち、「③アルゴリズム取引戦略の届出」としては、当局にどこまで詳細に取引戦略を把握させることとなるのかは明らかではない。

例えば、単に「マーケット・メイキング」「アービトラージ」「ディレクショナル」等と届け出れば足りるのか、それとも、より具体的に「アービトラージ」であれば何と何の裁定取引を目指すものなのか、「ディレクショナル」であればいかなるタイプの株価の変動を予測・察知して利益を目指すものなのか等、その戦略を詳細に説明する必要があるのか否かについては、法令案等の公表を待って確認することとなろう。

日本におけるアルゴリズム高速取引の規制動向 ②海外に拠点を有する投資家に対する実効性確保の措置

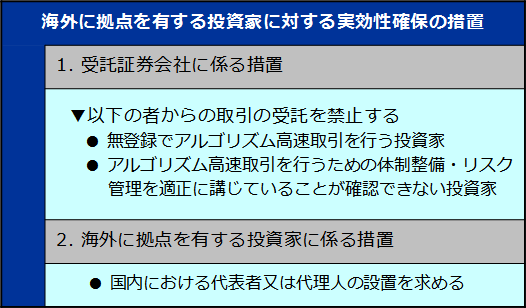

また、本報告は、アルゴリズム高速取引を行う投資家に対するルールの導入に際しては、海外に拠点を有する投資家に対してもその実効性を確保することが必要であるとして、下図の措置を取るべきとする。

同じく市場ワーキング・グループでの議論の経緯に照らすと、取られるべき措置の具体的内容については以下のことがいい得る。

受託証券会社に係る措置

まず、上図「1.受託証券会社に係る措置」により、証券会社は一定の投資家からのアルゴリズム高速取引の受託が禁止されるところ、証券会社としては、無登録でアルゴリズム高速取引を行う投資家を把握することは比較的容易である一方で、顧客がアルゴリズム高速取引を行うための体制整備・リスク管理を適正に講じているか否かを確認する必要があるため、それ相応の負担増となることが予想される。

他方、無登録でアルゴリズム高速取引を行う投資家に対する刑事罰の導入は見送られる公算が高い。

海外に拠点を有する投資家に係る措置

次に、上図「2.海外に拠点を有する投資家に係る措置」としては、選択肢として国内拠点の設置を求めることも考えられたが、すでに世界の証券市場はシンガポール、ロンドン、ニューヨークという3つの大きなタイムゾーンの中でオペレーションを行っている現状の中で、アジアにもう一つの拠点の設置を求めることは負担が過大となり、我が国の証券市場から投資家を排除することにつながりかねないとの声もあり、国内代表者・代理人の設置を求めるのみに留まった。

日本におけるアルゴリズム高速取引の規制動向 ③取引所に対する調査権限の付与

さらに、本報告では、ルールの実効性を確保する観点から、取引システムの運営主体として市場に最も近いところにいる取引所がアルゴリズム高速取引を行う投資家を調査できるようにすることが適当とされた。

HFT業者を含む機関投資家は、潜在的アロケーションの増加、手数料の公平な支払い、システム障害によるオペレーショナル・リスクの回避など様々な理由から複数の証券会社に分散発注することが多く、一つの証券会社がそれら注文の全体像を把握することは困難な状況にある。

今後は、取引所が各業者に割り当てられたIDを基に業者の同一性、ひいては注文の全体像を迅速に把握することが可能となり、取引の透明性が高まることが期待される。

まとめ

世界中の証券市場をHFTが席巻し、諸外国が新たな規制を打ち出している中、我が国のみがこれを放置すれば、悪意ある投資家により規制の抜け穴を突かれ、結果として一般投資家や年金基金等による健全な資産形成が阻害されかねない。

今般の提言に沿った金商法の改正作業により欧米で施行が予定される規制に匹敵する措置が取られればレベル・プレイング・フィールド確保の観点からも望ましく、金融庁の迅速な対応は評価に値する。

今般の本報告による提言の最大の課題を挙げるとすれば、そもそも「アルゴリズム高速取引」の定義が必ずしも明らかにされておらず、一体誰が登録制の導入を始めとした規制の対象となるのかが判然としない点にあろう。

すなわち、現段階においては、取引所のコロケーション・エリアから発注する投資家であればおよそ規制の対象となるのか、その中でも特に一定の数量、頻度、出来高等を伴う取引を行う投資家のみに限定するのか、はたまた同エリアからの発注でなくてもアルゴリズムを利用して取引を行う投資家であればおよそ登録義務が課されるのか、何ら明らかとなっていない。

HFT業者としては、今後の法改正作業の動向を注視するとともに、速やかに登録に向けた準備に着手する必要があろう。

- 寄稿

-

伊藤 見富法律事務所丹羽 大輔 氏

弁護士

ニューヨーク州弁護士

公認不正検査士