- 英国コードにおける変更点を踏まえた議論

- サステナビリティ対応は機関投資家ごとに差がある

- 議決権行使の賛否の理由の公表

- 機関投資家向けサービスの提供者に関する原則の新設

- 日本の上場株式以外の資産への投資との関係

- 先進事例を参考に企業価値の向上や持続的成長を促す

英国コードにおける変更点を踏まえた議論

本コードは、政府の成長戦略の一環として、金融庁に設置された「日本版スチュワードシップ・コードに関する有識者検討会」によって2014年2月に策定された。おおむね3年ごとを目途として定期的な見直しがなされることが予定されており、2017年5月に1回目の改訂がなされ、2020年の本コードの改訂は2度目の改訂になる。

本検討会は、金融庁および東京証券取引所に設置された「スチュワードシップ・コード及びコーポレートガバナンス・コードのフォローアップ会議」(以下「フォローアップ会議」という)が公表した「コーポレートガバナンス改革の更なる推進に向けた検討の方向性」と題する意見書(以下「本意見書」という)を受けて開催されたものであり、2019年10月から12月までの期間中計3回にわたり議論を重ね、本コード改訂案を公表した。

英国のFinancial Reporting Councilは2019年1月にUK Stewardship Code(以下「英国コード」という)の改訂案を公表していたが、同年10月24日にその確定版を公表した。本検討会では英国コードにおける変更点を踏まえた議論がなされた。

本コード改訂案で示された本コードの変更点は多岐におよぶが、以下では、①サステナビリティを巡る課題への対応、②議決権行使の賛否の理由の公表、③機関投資家向けサービス提供者に関する原則の新設、④日本の上場株式以外の資産への投資との関係の4つのポイントについて検討することとしたい。

サステナビリティ対応は機関投資家ごとに差がある

機関投資家による投資運用においてサステナビリティ(ESG<Environment[環境]・Social[社会]・Governance[企業統治]>要素を含む中長期的な持続可能性)の考慮の要請は日増しに高まっている。

本コードでは、「機関投資家は、投資先企業の持続的成長に向けてスチュワードシップ責任を適切に果たすため、当該企業の状況を的確に把握すべきである」と定める原則3との関係で「把握する内容としては、例えば、投資先企業のガバナンス、企業戦略、業績、資本構造、事業におけるリスク・収益機会(社会・環境問題に関連するものを含む)及びそうしたリスク・収益機会への対応など、非財務面の事項を含む様々な事項が想定される。」(指針3-3)(下線筆者)と定めており、機関投資家が把握する内容としてESG要素が例示されている。

しかし、英国コードやInternational Corporate Governance NetworkのICGN Global Stewardship Principlesでは、ESG要素の考慮の要請をより強く反映した記載となっていることなどに鑑みて、本コードにおいてもこのような世界的な潮流を踏まえた内容にする必要性が認められる。

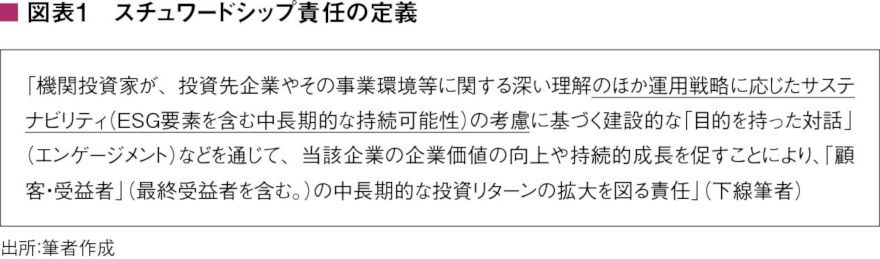

そこで、本コード改訂案では、「スチュワードシップ責任」の従来の定義に図表1のように下線部分を追記することで、機関投資家が行う建設的な対話などに関して、運用戦略に応じたサステナビリティの考慮に基づくことを想定した記載としている。

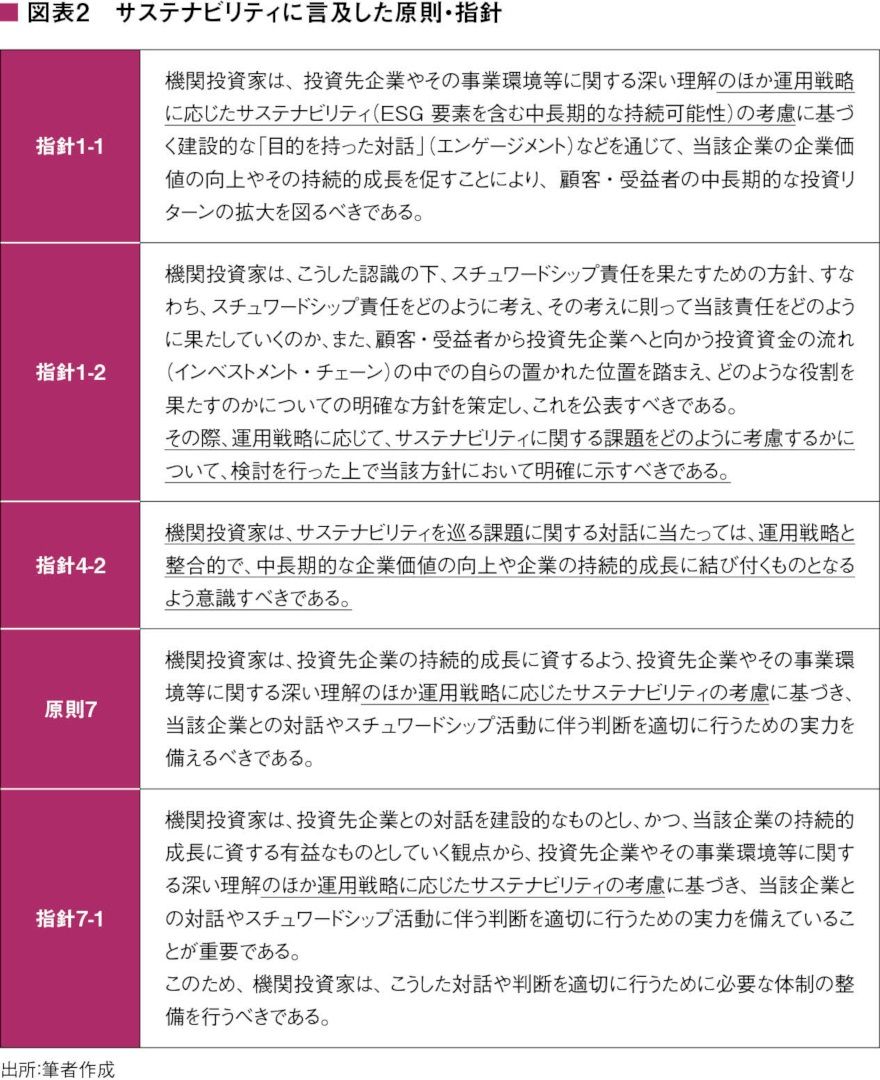

また、本コード改訂案では、原則や指針の各所にサステナビリティに関する言及が新たになされている(図表2参照。下線筆者)。下線部分が従来の記載に追記された箇所である。

この本コード改訂案の内容が最終版において維持された場合には、本コードを受け入れる機関投資家は、運用戦略に応じてサステナビリティに関する課題をどのように考慮するかについて検討を行い、検討結果を方針として公表することが求められる。例えば、サステナビリティ関連のリスク・機会に関する情報収集・分析・評価の手法や、当該活動の結果をスチュワードシップ活動にどのように反映するのかといった点について検討・公表することが考えられる。また、かかる方針を実現するために必要な体制が整備できているかについても検証することが求められる。サステナビリティの課題への取り組みの程度については機関投資家ごとに差があると指摘されてきたが、各機関投資家が、本コードの改訂を契機としてこの点の取り組みを深化することが期待される。

議決権行使の賛否の理由の公表

本コードでは、機関投資家がスチュワードシップ責任を果たすうえで議決権の行使は重要な活動として位置づけられており、原則5は「機関投資家は、議決権の行使と行使結果の公表について明確な方針を持つとともに、議決権行使の方針については、単に形式的な判断基準にとどまるのではなく、投資先企業の持続的成長に資するものとなるよう工夫すべきである。」と定めている。また、機関投資家による議決権の行使について透明性を高め市場規律を働かせるために、指針5-3は、機関投資家に対して議決権の行使結果の公表を求め、また、議決権行使の賛否の理由については「議決権の行使結果を公表する際、機関投資家が議決権行使の賛否の理由について対外的に明確に説明することも、可視性を高めることに資すると考えられる。」と定めている。

しかし、議決権行使の賛否の理由を説明している機関投資家はいまだ少ないのが現状である。本意見書では、建設的な対話の実質化に向けてアセットオーナーへの説明責任を果たすとともに、企業との相互理解を深める観点から個別の議決権行使の賛否の理由に関する説明や情報提供の充実を運用機関に促すことが重要であると指摘されていた。

指針5-3の上記の一文は機関投資家の行為規範を定めたものではなかった(従って、実施しない場合でもその理由を説明することが求められるものではない)が、本コード改訂案では、当該一文の後に「特に、外観的に利益相反が疑われる議案や議決権行使の方針に照らして説明を要する判断を行った議案等、投資先企業との建設的な対話に資する観点から重要と判断される議案については、賛否を問わず、その理由を公表すべきである」と定めることとされた。

この本コード改訂案の内容が最終版において維持された場合には、本コードを受け入れる機関投資家は、「投資先企業との建設的な対話に資する観点から重要と判断される議案」(以下「重要議案」という)との関係では、反対票を投じた場合だけでなく賛成票を投じた場合においても理由の公表が求められる(これを実施しない場合には不実施の理由を説明する必要がある)。各機関投資家は、かかる行為規範を遵守する場合には、例示されている議案の他に重要議案にどのような議案が含まれるのかについて検討することが求められる。現在においても会社提案議案について反対する場合にはその理由を公表している運用機関が一定数あるが、このような場合の当該議案は重要議案に該当するとすることも考えられよう。

機関投資家向けサービスの提供者に関する原則の新設

本コードはその策定時より、機関投資家から業務の委託を受ける議決権行使助言会社等に対しても当てはまると規定している。特に議決権行使助言会社については、前回の改訂時に、①企業の状況の的確な把握などのために十分な経営資源を投入し、また、本コードの各原則(指針を含む)が自らに当てはまることに留意して、適切にサービスを提供すべきであること、および、②業務の体制や利益相反管理、助言の策定プロセスなどに関し、自らの取り組みを公表すべきであることが定められた(指針5-5)。

しかし、この本コードの規律にかかわらず、議決権行使助言会社について、その助言策定プロセスが依然として不透明であるなどの指摘がなされている。

また、企業年金が年金運用コンサルタントから年金資産の運用に関する助言を受けることが多く行われているが、年金運用コンサルタントが顧客に対する影響力を背景として、コンサルタント業務と併せて自らの投資商品の購入の勧誘を行う例も見られるなどの指摘がある。

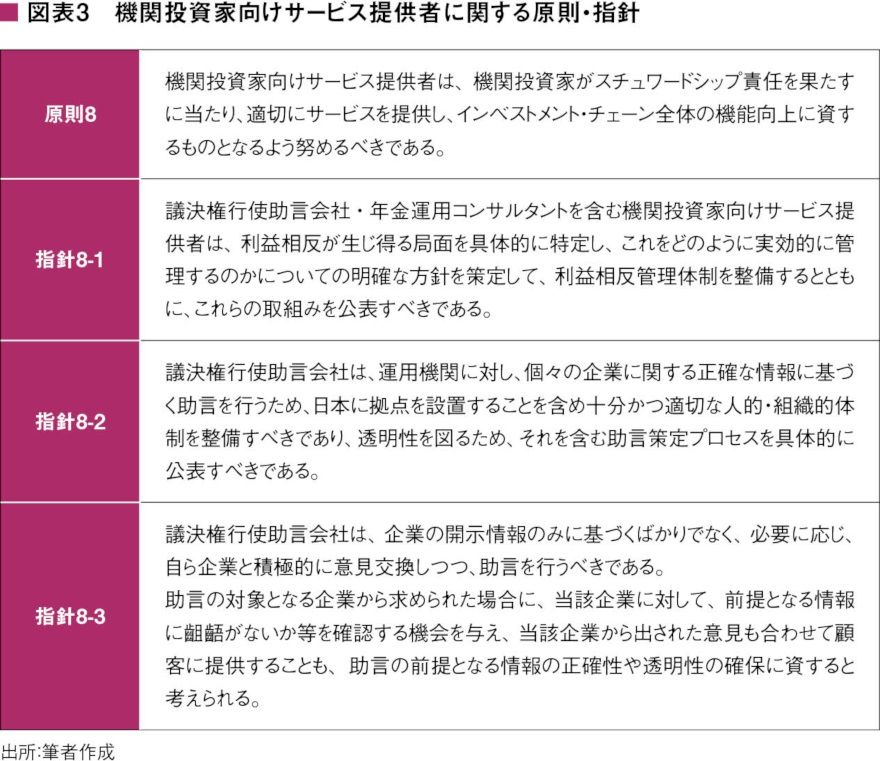

そこで、本コード改訂案では、「機関投資家向けサービス提供者」に関する原則・指針を新たに定めることとしている(表3参照)。原則8および指針8-1は機関投資家向けサービス提供者全体に適用される原則・指針であり、指針8-2および8-3は議決権行使助言会社に特化した指針である。「機関投資家向けサービス提供者」は、議決権行使助言会社や年金運用コンサルタントを含むが、これらに限られるものではなく、ある機関(機関投資家を含む)が機関投資家から業務の委託などを受け、機関投資家が実効的なスチュワードシップ活動を行うことに資するサービスを提供する機能を有する場合は広くこれに該当するとされている。なお、原則8以外の原則(指針を含む)についても、原則8と矛盾しない範囲で機関投資家向けサービス提供者に適用される(本コード改訂案前文)。

この本コード改訂案の内容が最終版において維持された場合には、機関投資家から業務の委託などを受けてサービスの提供を行っている者は自らが機関投資家向けサービス提供者に該当するものであるかについて検討し、これに該当する場合には本コードの受け入れを行うか否かについて判断することになる。また、ISS(Institutional Shareholder Services)やGlass Lewisといった議決権行使助言会社は現在においても本コードの受け入れを表明しているが、企業との意見交換や企業からの要望に応じた前提情報の確認の機会の供与など今回の改訂で新たに加わった記載との関係を含め、インベストメント・チェーン全体の機能向上という観点からより一層の対応が可能であるかについて検討を行うべきと考えられる。

日本の上場株式以外の資産への投資との関係

本コードは、我が国の上場会社の企業統治改革を進める上で、我が国の上場会社を対象としたコーポレートガバナンス・コードと車の両輪をなすものとして位置づけられており、本コードの対象となる機関投資家は、基本的に日本の上場株式に投資する機関投資家が念頭に置かれている。

他方で、英国コードでは、今回の改訂によって債券などを含めた全資産がその対象となることが明示されるなど、世界的にスチュワードシップ責任の対象となる行為に上場株式以外の資産への投資活動を取り込む動きが生じている。

本検討会においても、本コードの対象資産に日本の上場株式以外の資産(以下「その他資産」という)を含めるかについて議論がなされた。最終受益者の中長期的投資リターンの拡大を図るという本コードの趣旨に鑑みればその対象は上場株式にとどまるものではないとの意見がある一方で、株主と債券保有者の間にはリスク選好に違いがあり、利益相反の関係にあるとの指摘もなされた。

そこで、本コード改訂案においては、引き続き本コードは基本的に機関投資家が日本の上場株式に投資を行う場合を念頭に置くことを前提として、スチュワードシップ責任の遂行に資する限りにおいてその他資産に投資を行う場合にも適用することが可能であると定めている。

この本コード改訂案の内容が最終版において維持された場合であっても、当該記載は機関投資家がその他資産に投資を行う場合に本コードを適用するべきことを定めたものではないことから、必ずしもその他資産との関係でスチュワードシップ責任を果たすための方針(原則1・指針1-2)を策定・公表する必要はないと考えられる。しかし、機関投資家が負う受託者責任は日本の上場株式への投資との関係に限らず資産横断的なものであることや前述の世界的な潮流に鑑みると、アセットレベルの違いに応じた機関投資家の関心範囲や行いうる行動の違いなどを前提に、各機関投資家においてその他資産への投資との関係でどのように本コードを適用することができるのかについて検討することが望まれる。

先進事例を参考に企業価値の向上や持続的成長を促す

現時点で本コードを受け入れている機関投資家などは、本コード改訂案の最終版の公表の遅くとも6カ月後までに、改訂内容に対応した公表項目の更新および更新を行った旨の公表・金融庁への通知を行うことが期待されている。

機関投資家などは、スチュワードシップ活動に関する国内外の先進的事例も参考にしながら、本コードの改訂内容を踏まえてどのような取り組みを行えば投資先企業の企業価値の向上や持続的成長を促し、顧客・受益者の中長期的な投資リターンの拡大を図ることに繋がるのかについて検討することが求められる。

- 寄稿

-

荒巻・後藤法律事務所

弁護士

後藤 慎吾 氏2003年の弁護士登録後、

あさひ・狛法律事務所(現西村あさひ法律事務所)・

外国法共同事業ジョーンズ・デイ法律事務所を経て

2016年に荒巻・後藤法律事務所を開設。

主要取扱分野はコーポレートガバナンス・

コンプライアンス・金融レギュレーション。

自身が運営するウェブサイト「FundBizLegal」や

外部セミナーなどにおいて積極的に金融法関連の情報を発信している。

著書に「適格機関投資家等特例業務の実務」(中央経済社)がある。