「SFA、MA成功していますか?効果を最大化する最新マーケティングテクノロジご紹介」

-

【講演者】

- SAS Institute Japan株式会社

ソリューション統括本部 Customer Intelligence Solution グループ 部長

原島 淳 氏

- 【講演者】

- SAS Institute Japan株式会社

ソリューション統括本部 Customer Intelligence Solution グループ シニアコンサルタント

村上 洋平 氏

<当社のご紹介>

1976年設立、アナリティクス専業の老舗のベンダーで、売上の40%以上が金融業界のお客様とのビジネスだ。世界トップ100銀行のうち、90%以上でSASをご利用頂いている。SASを使用する銀行のある国は92ヵ国に及ぶ。

コアソリューションとして、AIテクノロジー、ビジネスナレッジ、マネージドサービスから構成されるSAS Cloudを提供する。最先端のAIを実務で活用するための包括的なテクノロジーに加え、様々な顧客プロジェクトを経てSASが獲得したDX成功のナレッジまでをクラウド上に実装、提供できることが当社の強みである。

また、ビジネスソリューションとして、SAS Cloudと連携し、営業・マーケティング、リスク管理、金融犯罪対策領域をサポートするソリューションを展開。国内外で多数の金融機関様にご利用頂いている。本日は、このうち営業・マーケティングの領域について紹介する。

<金融機関を取り巻く環境と課題>

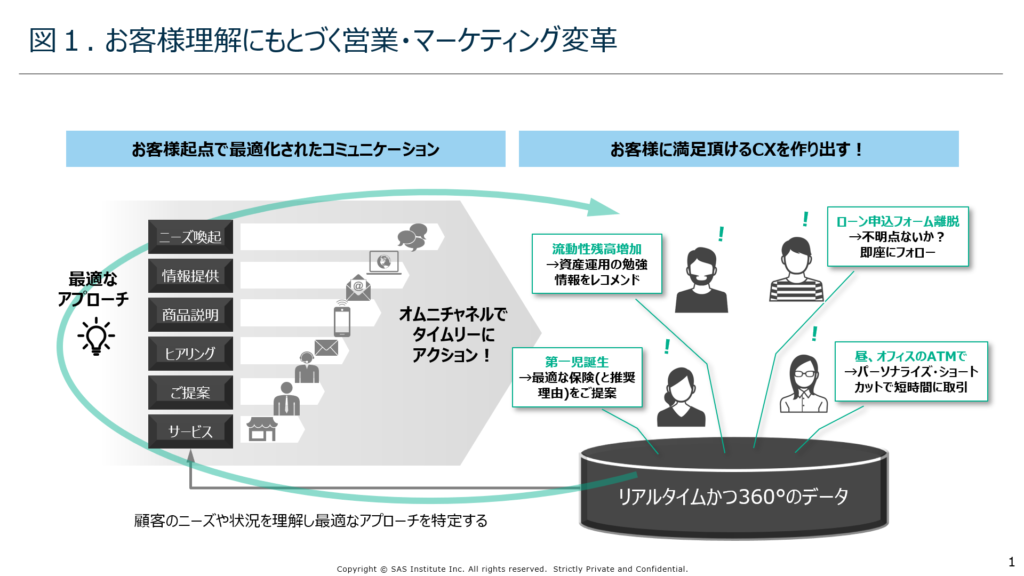

「貯蓄から投資へ」の加速、経済成長鈍化とマイナス金利、そして消費者行動のデジタルシフトといった今日の環境において、金融機関はこれまで以上にお客様を理解し、より効果的かつ効率的な営業・マーケティングを実施する必要がある。360°かつリアルタイムのデータからお客様のライフスタイル、ライフステージ、ニーズ、課題を的確に理解し、あらゆる顧客接点でタイムリーに最適なコミュニケーションを実施していくことが重要だ。この変革にはお客様理解が欠かせない。

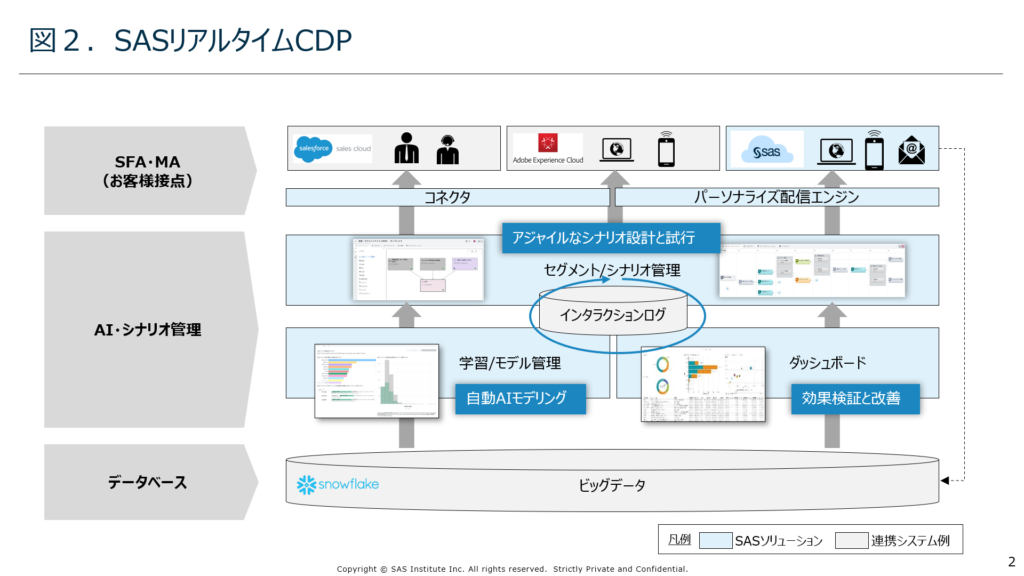

お客様理解にもとづく営業・マーケティング変革のためのテクノロジーは3つに大別される。(1)SFA・MA:顧客コミュニケーションやコンタクト履歴の登録・管理を担うもの。(2) AI・シナリオ管理:360°かつリアルタイムの顧客データから最適な顧客アクションを導出し、SFA・MAを強化する(いわば魂を吹き込む)もの。(3)データベース:拡大していく顧客のビッグデータを蓄積するもの。各テクノロジーを有機的に連携させることが重要となる。

<Customer Data Platform(CDP)とは>

CDPとは「あらゆる顧客データをリアルタイムで活用するためのシステム」と定義される。前述の3種類のテクノロジーの中では、(2)AI・シナリオ管理と(3)データベースに相当する。しかし、今日のマーケットにおいて、一部を断片的に提供するCDPソリューションが多く、全ての機能を提供できるソリューションというものは存在しない。

たとえば、デジタルマーケティングツールベンダーのCDPは、デジタルマーケティングに特化した業務においては素晴らしいソリューションであるが、基幹系取引明細データや対面接点コンタクト履歴データ等、金融機関において重要なデータを自由に分析、活用することができない点が課題となっている。

<SAS リアルタイムCDP>

SASのリアルタイムCDPソリューションである「Customer Intelligence 360」は、そのような課題を解決し、360°かつリアルタイムの顧客データ活用をサポートする。

AI・シナリオ管理機能は、デジタルマーケティングのデータだけでなく、勘定系や対面チャネルのデータを含む、360°のお客様のビッグデータをGUIで自由に活用できる。さらにリアルタイムAIによるハイパーパーソナライズを組み込み、高度なシナリオ管理が可能だ。また、データベース機能は、Snowflakeとのパートナーシップにより、急速拡大するビッグデータにスケーラブルに対応可能な体制を整えている。

具体的な特徴は以下の通り。

- お客様の360°かつリアルタイムのデータを活用し、あらゆる行動・取引や予測にもとづいて、精緻なマーケティングアクションの割当が可能。

- 多様なマーケティングシナリオをGUIで設定、実装することが可能(デジタル接点におけるリアルタイムトリガーの収集、チャネル横断かつリアルタイムのコミュニケーションフロー、等)。

- 多様なチャネルシステム(SFA、CRM、デジタルマーケティングツール)とのコネクタ接続により、各種マーケティングツールの強みを活かしたBest of Breed構成をとることが可能。

- 収益性まで踏み込んだ効果検証、シナリオボトルネック分析、シナリオ成否要因自動分析等、シナリオの評価と改善のための情報を包括的にダッシュボード配信可能。

こういった最先端のCDPテクノロジーに加え、SASが国内外の先進プロジェクト経験で培ったビジネスナレッジを組込型で提供することで、クイックな効果実現をサポートする。具体的には、「金融ニーズ予測」や「ライフイベント識別」等の定義済みAIモデル、OMO/オムニチャネルマーケティングのマネジメントをサポートするダッシュボード、自動化されたマーケティングプロセス、それらを支えるデータモデル等を提供。さらにコンサルティングサービスがクライアントに最適な形にチューニングし、導入をサポートする。

<あらゆる顧客体験をパーソナライズ>

SASのリアルタイムCDPを活用することで、(1) 360°かつリアルタイムの顧客データから真実の「瞬間」を逃さず発見し、(2) AIがリアルタイムでパーソナライズを行い、(3)すべての顧客接点が連動して顧客に寄り添ったパーソナライゼーションが実現できる。

欧州銀行の事例を説明しよう。モバイルの銀行アプリの画面がお客様ごと、かつ曜日時間帯に応じてカスタマイズされる仕様になっていて、最低限の操作で必要な情報やサービスにアクセスできるようになっている。ATMの画面も同様だ。平日の昼間にオフィスのATMで決まった金額を引き出すお客様の場合、ATMに取引のショートカットが表示される。これにより、お客様は最短時間・操作で取引を行うことができる。このように、あらゆる顧客体験をパーソナライズすることが可能である。

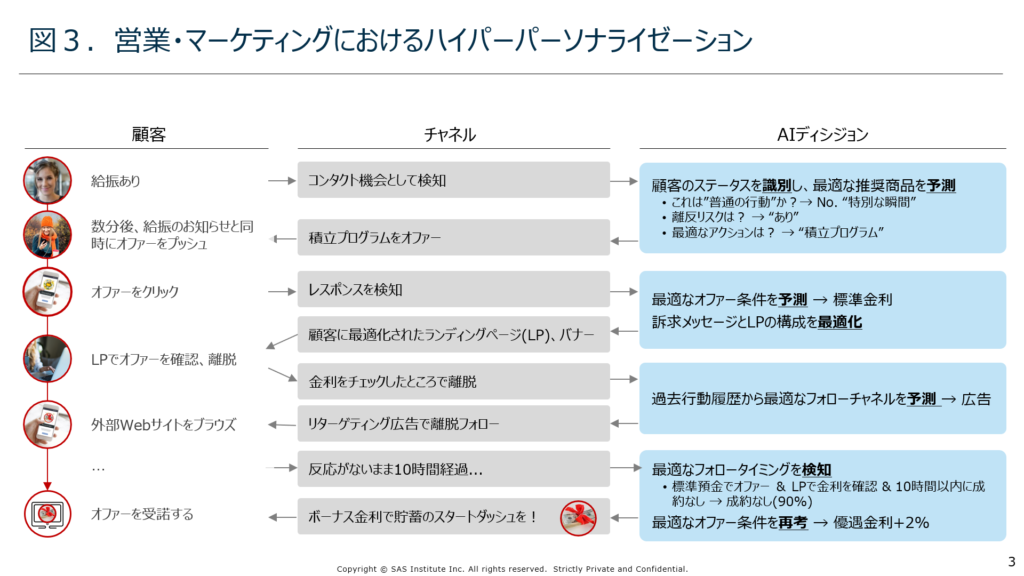

営業・マーケティングにおいては、AIが取引やチャネル行動の裏側にある顧客心理を予測し、効果的なマーケティングを実現する。例として、資産運用のマーケティング事例を紹介したい。

- お客様の講座に大口の給与振込が発生。AIがコンタクト機会として検知すると同時に、お客様が他行で運用するリスクを察知し、即座にAIが最適な資産運用オファー(積立プログラム)を判断する。

- 数分後、お客様に給与振込のお知らせを配信すると同時に、積立プログラムをオファー。お客様に応じて、膨大なパターンの中から、最適な金利条件やメッセージが構成される。AIがコミュニケーションの結果を継続的に学習し、顧客タイプ、状況、商品等に応じた最適なメッセージが判断される。

- お客様がメッセージに反応し、ランディングページを訪問してくれたが、内容確認のみで判断には至らず離脱した。継続ポテンシャルは高いため、リターゲティング広告でフォローしていく。

- 反応がないまま数日が経過。この時点で反応がない場合、将来の反応の期待値も低いことが予測されるため、オファー条件を再考。前回のお客様の反応では、金利をよく確認していたことから、金利条件優遇がより効果的なオファーと判断し、顧客を再度フォローしていく。

- お客様がオファーを受諾。

SASリアルタイムCDPは、営業・マーケティングからサービスまであらゆる顧客体験を最適化することで、マーケティングROIや顧客満足度の大幅向上に貢献している。

◆講演企業情報

SAS Institute Japan株式会社:https://www.sas.com/ja_jp/home.html - SAS Institute Japan株式会社