「銀行のデータ活用による業務効率化と新たな提案の実現~融資件数2倍を実現するDX~」

-

【講演者】

- nCino株式会社

アカウント・エグゼクティブ

渡辺 幸太郎 氏<nCino(エヌシーノ)製品及び会社概要>

当社の母体は元々アメリカの地方銀行のLiveOak銀行だ。行内システムとして開発され、その革新性から2011年に事業独立したというユニークな経緯がある。クラウド型バンキングソフトウェアのトッププロバイダであり、融資関連の申込みから行内審査、事務プロセスまでの一連の流れをクラウドで提供している。

nCinoのサービスを一言で表すと「銀行業務を一気通貫でデジタル化するクラウドサービス」だ。法人、リテール、口座開設業務、新しい分野ではストラクチャードファイナンスやESG/サステナブルファイナンスについてもソリューションを提供している。当社は融資を中心として銀行業務を取り巻くプロセスにフォーカスして製品開発をしている。顧客関係管理(CRM)や勘定系等の外部システムとデータ連携し、一気通貫の業務プロセスを提供することが可能だ。

nCinoは世界1,650以上のあらゆる業態/規模の金融機関で実績がある。日本では、きらぼし銀行様を含め複数行4の金融機関においてご採用頂いている。

<多くの金融機関における融資業務の現状>

一般的な融資業務には、申込み受付から融資実行に至るまでの多くのシステムが登場し、代表的なものだけでもCRM、財務分析、格付け自己査定、担保管理、またそれらと紐づく勘定系システムが存在している。行員の方々からすると、一つの情報を探すのに複数のシステムを見に行く必要があったり、データの多重入力や、それに伴うリスクも発生している状況だ。金融業務を取り巻く複雑性は増しており、マネロン対策やeKYCなど日々対応を変化させなければならず、業務量も増加している。そのような現状において、再鑑やその他属人的なスキルに依存したチェック機能でリスクを最小化している状況ではないだろうか。

<システム統合実現にあたっての課題>

弊社が実施した「法人融資業務の実態に関する調査」で、融資業務のDX化を推進する上で課題となることをヒアリングした。トップ3の回答が、「デジタル化やDXについての知見が少ない」「既存の業務プロセスやシステムの変更・修正が難しい」「推進する人材がいない」というものであった。

当社としては、いずれの課題もnCinoあるいは当社がパートナーとさせていただいているSI様、コンサルファーム様と協同しつつ解消できると考えている。また既存の業務プロセスやシステムの変更・修正が難しいというのを理解しながらも、いかに最初のステップを踏めるかがポイントだと捉えている。

<法人融資業務の変革(第一ステップ案)>

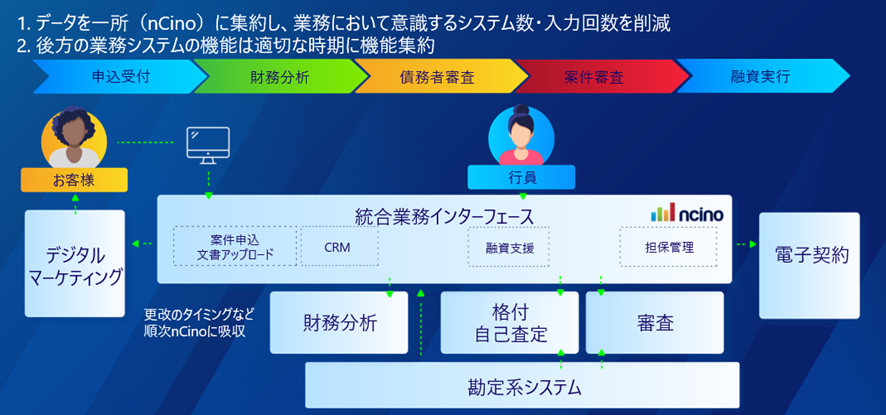

我々から現実的な1stステップの一例として、「統合業務インターフェース」をご提案する。業務で入力するシステムをnCinoに集約することで、行員の方々の入力回数削減・効率化の実現とデータ活用基盤の構築を目指すものだ。その後は、どうしてもリプレイスが必要な後方システムから順に、更改の時期等に合わせてnCinoに置き換えていくといった流れを作る。これは機能の拡張性に優れたSaaSとしてサービスを提供できるnCinoの特徴でもある。

<既存業務の強化におけるデータ利活用>

まず入口として新規稟議作成を例に取ると、法人とリテールで稟議システムが違っていたり、商品タイプもカタログ一覧からの選択式となっていたりすると、行員の方が該当の商品を探すのも手間がかかるだろう。共通プラットフォーム上で案件稟議が作成可能とし、かつ商品群をまずプルダウン選択してから細かい商品サブタイプを選べるようにすれば、案件のスムーズな作成が可能だ。

続いて添付書類の作成を含めた書類管理について、現在金融機関において主流なやり方は、担当者が様々なマニュアルを参照し、必要書類を判断して各書類を作成、稟議に添付していくという流れだ。これに対してnCinoを利用して頂くと、選択した商品カテゴリやタイプに応じて、システムが自動的に必要書類を割り当ててくれる仕組みになっている。これにより、担当者には本当に必要な書類のみが表示され、明確に手続きが進められる。

また、銀行とその取引先間での書類のやりとりに関しては、nCinoのカスタマーポータルが提供されている顧客はそこから必要項目を入力し、新しい融資や口座開設の申し込みを行うことが可能だ。申込時のデータはリアルタイムで行内のnCinoプラットフォームに反映され、タイムラグなく取引先顧客からの要望を受け付け、手続きを開始することができる。

稟議作成時に必要となる各種稟議関連資料の作成に関して、nCinoではユーザーの望む形での表示や出力が可能だ。稟議書以外に契約書などもテンプレートとして自動で作成できる。その場合も、金利や返済条件、取引先名や住所等予め案件に紐づいた情報があれば、人の手作業を介さずに出力が可能だ。

nCinoは同じプラットフォーム内にコミュニケーションツールも備えており、行内外の関係者と密に連絡を取りつつ、かつ案件に紐づけて履歴を残しておけるため、円滑な案件進捗をサポートしている。また、タスクを作成する機能によって個別に担当者を指名してアサインすることができる。

<nCinoの導入事例>

North State Bank様では、全行横断的なプラットフォームとしてnCinoを2015年からご導入いただいている。導入後、同行では融資件数が四半期ベースで2倍以上に増加し、コスト削減への寄与、また定性面でも透明性や柔軟性の向上という効果が得られた。

Wright Patt Credit Union様はアメリカのクレジットユニオン、日本では信用組合に相当する。それまでは、ペーパーレス、手作業削減、業務のデジタル化、効率性向上が課題であったが、nCino導入後に融資件数は3倍以上に増加、その他様々な収益向上効果を実感いただけている。

もちろん同じ金融機関であっても、国や地域、また規模の違いによる業務フロー等も異なるため、同様の効果が出るとは限らないが、重要なのはこの結果が、お客様がこれまでの伝統的なバンキング業務を根本から変革した過程で生まれたものということだ。

<新しい切り口での提案におけるデータ利活用>

キーワード検索で「ポートシティコーヒー」と顧客名を検索バーに入力するだけで、取引先としてのポートシティコーヒーや、融資稟議名、紐づく担保やコベナンツ、ファイルが表示される。新人行員であっても簡単に過去の情報を検索・活用することができる。

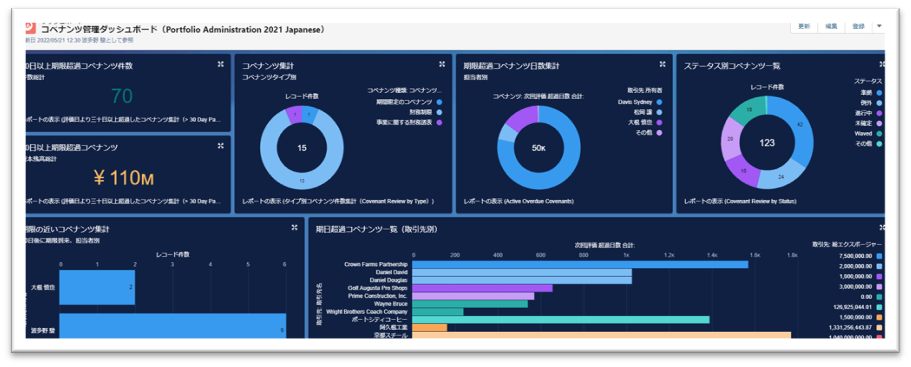

またレポート・ダッシュボード機能で、最新のデータを様々な角度で分析できるため、よりプロアクティブな提案が可能になる。例えば法人融資の営業担当者が自身の担当先を業種毎、与信残高順に並べたり、ライン長が過去案件の勝敗分析に使ったり、計数一覧として管理職、本部で使ったりなど、用途は多岐に渡る。

nCinoにはコベナンツ管理機能もあり、融資案件毎に予め行内で設定されたコベナンツ条項を紐づけることができる。各コベナンツは期日管理としても機能し、管理コストを極小化することが可能だ。特定のコベナンツ条項がどの融資案件に紐づいているのか、という条件でレポート抽出も可能なため、コベナンツと融資タイプの相関性を分析する仕組みも備わっている。

最後に、ESG・サステナブルファイナンスに関して、変わりゆくルールや頻繁に求められるレビューに対応するためのプラットフォームとしてもnCinoを活用してほしい。まず金融機関が取引先企業に現状をヒアリングする際に、システム上に簡単に独自のヒアリング項目を追加して取引先毎のESGへの取り組み・意識状況を把握できる。融資の提案が具体的に進んだ際には、行内での方針・提案すり合わせ、稟議起案回付、成功事例の横展開なども一貫してnCino上で対応可能だ。

金融機関の融資業務において既存業務の強化・新しい切り口での提案という2つの成果を両輪で実現するために、クラウド型統合プラットフォームという選択肢があることを覚えていただきたい。

◆講演企業情報

nCino株式会社:https://www.ncino.co.jp/ - nCino株式会社