「金融DXにおける社内DXの重要性と効果

〜真のDX実現に向けて~」

-

【講演者】

- ServiceNow Japan合同会社

金融ソリューションコンサルティング本部本部長

水野 拓郎 氏<DX推進でなぜ社内DXが重要なのか?>

昨今、金融機関は「デジタル・サービス業」と言われている。金融機関は決済など金融に関わるサービスを提供しているが、現在ではITを活用せずに提供しているサービスはなく、原則的にデジタルでサービスを提供している。

また、オープンAPIで事業者向けに金融のサービスを提供し、エコシステムを構築していく動きも増えており、既存の直接的なビジネスだけではなくて、パートナーを経由したビジネスなどさまざまな形態で広がりを見せている。

そのため、金融機関では、DXは重要な経営戦略の1つであり、先進的な取り組み事例が増えている。他の業種と比べてもDXというのは先行している業種であると考えている。

顧客接点のDXは進んでいる一方で、社内のDXついては過渡期であり、社内のオペレーションに対してのDXを行うためのテクノロジー要素として、導入率が多いものを見ても、RPAで約60%、OCR(AI-OCR)で約40%しか導入されていない。 また、トランザクション量が多い業務は、クラウドサービスやローコード開発基盤を利用してDXに着手する金融機関も増えているが、実装した結果、1つの業務に対して半年から1年の歳月がかかることも多い。そのためロングテール業務までDXに対応させることは困難との悩みを抱えている金融機関は多い。一部の業務はデジタル化されるが基本的な業務の働き方は従来のまま残され、部門ごとの個別最適化が進むという状況が続くと、若い世代の人材離れ、オペレーションコストの最適化が行えない、新興勢力との競争力低下、規制対応への体制不備など、さまざまな課題が発生する。ゆえに社内DXは重要である。

<既存DXと社内DXをつなぐ考え方とその価値>

社内DXは攻めのDXとも言える。DX先行領域の顧客接点と、社内DX領域の社内オペレーションとをつなぐ。併せて、その社内オペレーション業務の中でも、部署をまたぎながら、既存システムに連携して情報の更新、参照をして、最終的に顧客へアウトプットしていくが、この一連の流れであるEnd to End(E2E)でのオペレーションを最適化する必要があると考えている。これらの業務やシステムは、DXソリューションを使うことによりつなぐことができ、3つの価値がもたらされる。

1つ目は、カスタマーエクスペリエンスの向上である。E2Eでオペレーションが最適化されることにより、お客さまに対してのリードタイムを劇的に短縮でき、スピードの側面で、顧客体験が向上する。

2つ目は、オペレーショナルリスクの低減と可監査性の向上である。E2Eでオペレーションが最適化されることにより、全社横断的なオペレーションの証跡の記録を残すことが可能である。リアルタイムにオペレーションデータを収集することができるため、リスク検知やそのエビデンスを用いた監査が可能となり、監査性が向上する。

3つ目は、Time to marketの加速である。E2Eでオペレーションを最適化する過程において、オペレーション自体の構造化・部品化・テンプレート化が可能となる。新ビジネスを行う際に、必ずその裏のオペレーションの設計が必要となるが、これらの設計、準備、立て付けが構造化されたオペレーションの組み合せでサービスを提供できるため、運用準備を高速化することが可能だ。

<顧客接点からクローズまでのEnd to EndでのDX>

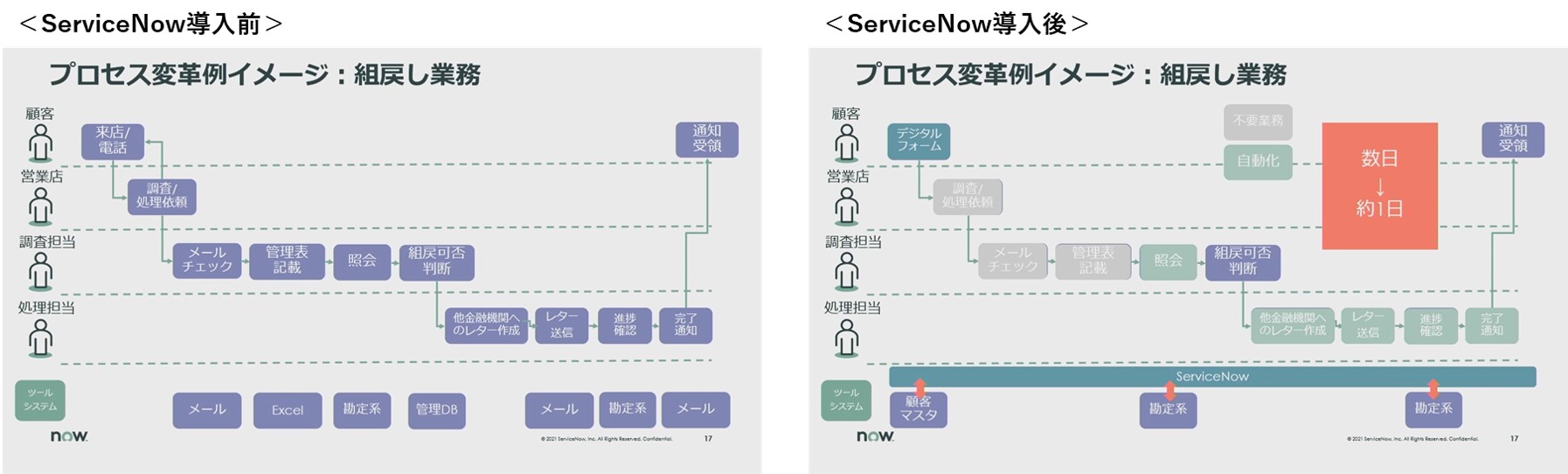

銀行業における組戻し業務についての海外事例であるが、従来のプロセスは、お客様から営業店が受付けた内容を、社内の調査担当に調査処理をメールで依頼を出す。調査担当はローカルの管理表で依頼を管理し、勘定系でデータの照会を行い、それらの情報を基に組戻しの可否を判断する。妥当なリクエストであれば、処理担当へエスカレーションし、間違えて送金してしまった先の金融機関へレターを作成し、メールで送信、相手先の金融機関の方と進捗をメール等で確認し、勘定系で正しく組戻しが完了したことを確認したのち、その完了通知をお客様に送るのが一連の流れである。

これらの社内の業務はServiceNowを使うことで、変革することができる。お客様からの申請は、Webではフォーム、営業店ではタブレットを活用し、お客様に入力頂く事で、抜け漏れなく必要な情報を収集することが可能である。さらに、デジタルフォーム入力時に顧客マスタの情報も参照し確実な情報確認も可能となった。申請からの一連の流れはServiceNow上で全社統一のチケットとして管理される。そのため、営業店の調査担当への依頼から、ローカルな管理表での管理まで一連の流れが不要となっている。

また、データの照会業務についても、照会業務が自動化されて組戻しの可否を判断するまでの情報がそろった状態で調査担当にデータが届くので、判断の迅速化に貢献している。そして、レターを自動生成し、他の金融機関へ自動的にレターのメール送信を行い、進捗確認も勘定系と自動的に連携することにより、処理担当は容易に組戻し業務が行われたかを判断することができる。この例では数日かかっていた業務が1日で完了できるようになった。

このように、ソリューションを利用することによって不要な業務を無くし、自動化できるところは自動化し、人が判断するところだけを残すことが可能になる。 また、国内事例として、顧客接点業務のDX対応は済んでおり、さまざまなチャネルから受け取った紙の書類をOCRで取り込み、これらを業務のリクエストの入り口として、ServiceNowのワークフローに連携させることにより、後行程の社内プロセスの部分も全てワークフロー上で管理することを可能としている取り組みもある。この事例の注目すべき点は、6ヶ月で2400帳票をデジタル化した開発生産性の高さであり、ロングテール業務のDXを実現した良い例である。

<社内DXはどう実現するか?>

さまざまなDX施策に取り組んでいる金融機関も多いが、課題として、従来の取り組みが全て線として繋がっておらず、個別最適化が進み、お客様視点で見るとDXが分断している状態であるといえる。これにより、DX人材育成の阻害や、レジリエンスの低下につながっていると考える。

さらに、社内DX推進の阻害要因として、「顧客寄りのDXに対しての予算配分」「業務の現行踏襲」「組織の壁」「業務が複雑」が挙げられる。これらの要因の共通課題は、時間がかかる点である。現場としてメリットがない場合、従来よりも業務が煩雑になる、業務コストがかかるという状態でやる意味が見いだせないという声も挙がりやすく、現場に対してメリットを伝え、理解のための説得や関連部門からの要件出しや調整などにも時間がかかっている次第だ。 これらの解決策の1つとして、DX Platformという形で、コアとなるベースを1つ作り、モックアップを作りながら、アジャイルで開発を回していくことを勧める。経産省から公表されているDX推進指標においても、DXを推進する上で基盤となるITシステムの構築が必要であり、その要件として「データ活用」「スピード・アジリティ」「全体最適」の3つの要素が挙げられている。これらを網羅しているのが、ServiceNowであり、DX Platformとしての最適解である。ServiceNowの特徴は、単一データモデルであり、ノーコード・ローコードで開発できるため、アジャイルで進め、モックアップを作り、現場の温度感を整えながらDXを推進することができる。

◆講演企業情報

ServiceNow Japan合同会社:https://www.servicenow.co.jp/ - ServiceNow Japan合同会社