「SMBC信託銀行の事例に学ぶ、デジタルにおける顧客接点の強化」

-

【講演者】

- 株式会社SMBC信託銀行

個人業務開発部 プロモーション開発G

滝沢 美奈 氏

-

【講演者】

- 株式会社Sprocket

代表取締役

深田 浩嗣 氏<SMBC信託銀行のプレスティア>

SMBC信託銀行は1986年にプライベートバンクとして誕生し、2013年にSMBCグループの信託銀行として新たなスタートを切った。2015年にシティバンク銀行のリテールバンク事業を新ブランドとして統合したのが「プレスティア<PRESTIA>」だ。プレスティアは「Prestige:名声、威信、一流」を語源としており、一流のお客様に相応しい金融サービスを提供するという思いが込められている。外資系金融機関ならではのグローバルな商品力と、SMBCグループの強固な組織力と豊富な情報力を活用し、革新的で質の高い商品やサービスを提供している。

PC・スマホの流入は現在半々ぐらいの状況で、今後はスマホの流入を増やしていきたい。金融業界もスマホシフトが進んでおり、新型コロナウイルスの感染拡大を機にお客様はさらにオンライン・非接触の行動が多くなっている。

<お客様との関係づくりや体験設計上大切にしていること>

SMBC信託銀行は店舗も構えているため、よりリアルな接客がWeb上でもできるように心がけている。実際の接客シーンを思い描きながら、お客様のニーズを先回りした内容とするようにしている。最初は店舗に行っていたお客様も、徐々にオンラインにシフトするケースが多い。お客様のニーズに合わせて、店舗・オンラインを使い分けて頂ければと考えている。

リアルの接点で大切にしていることとして、一定のお取引をして頂いているお客様向けの「PRESTIA GOLD」のサービスがある。支店には「PRESTIA GOLD」のお客様専用のブースがあり、ラウンジのように寛ぎながらお話しできる特別感のある空間だ。「PRESTIA GOLD」のコンサルティングサービスでは、お客様の興味・関心に沿うのはもちろんのこと、お客様自身が気づいていない潜在的なニーズを考えながら接客することも重要だ。

<SMBC信託銀行がマーケティングにおいて課題に感じていること>

社会的にプライバシー保護の意識が高まっているなか、デジタル上で存在感を高めていく点に課題を感じている。マーケティング施策に生かすためにはお客様のデータが必要だが、お客様から「あからさまにデータを取られている」と感じ取られないよう配慮しなければならない。

存在感を高めるにはパーソナライゼーションが欠かせない。Webページ・Eメール・Web接客・広告・SNSなどワンストップでパーソナライズの施策を打つ必要がある。しかしEメールやWeb接客など個々のツールを管理するグループがバラバラになっているため、グループ間の情報連携を取ることも課題だ。グループ間で利用しているシステムも別々のため、全体最適化をして統合的にマーケティングコミュニケーションを行える仕組みが必要だと感じている。

使用しているデータは個人情報保護法の範囲内であり、データ利用を希望されないお客様にはそのように対応する方針だ。マーケティング施策で使う具体的なデータは行動履歴・取引データ等で、AIに繰り返し学習をさせて、どのようなお客様にどのような取引ニーズがあるのかを導き出す。行動シナリオでいくつかパターンを作り、自動でEメールを配信する取り組みを行っている。リアル接客ではお客様の表情や仕草を観察することができるが、ネットだと表情が読み取れないのが課題だ。

<Sprocket導入のきっかけ・背景>

Sprocket社のツールを導入する前は、他のWeb接客ツールを試験的に利用していた。Web接客がコンバージョンに貢献することは確認できていたが、一方で多種多様な機能を使いこなせない、人手不足といった課題があった。Sprocket社は「入れて終わり」ではなく、そのような課題を解決するためのサポート体制がしっかりしていたため導入するきっかけとなった。Sprocket社としても、国内企業は人事でローテーションが多いことを念頭に置いており、それに合わせた形でサポートをするよう心掛けている。

<SMBC信託銀行の現状のマーケティングの取り組み状況>

お客様の活性化とエンゲージメントの獲得を目的に、1 to 1アプローチでWebに誘導する施策を中心に行っている。現在は既存のお客様を対象としたシナリオが中心だが、今後はWeb広告から来た新規のお客様向けのシナリオにも取り組んでいきたい。

Sprocket社の導入で良かった点は2つあり、1つは圧倒的なコンバージョン改善率の高さ、もう1つは対シナリオ表示群で明確な効果測定ができる点だ。課題としては、セグメントを絞りすぎてしまうとシナリオ表示数が少なくなってしまい、なかなかシナリオ検証結果が出ない点だ。

<Sprocketのツールについて>

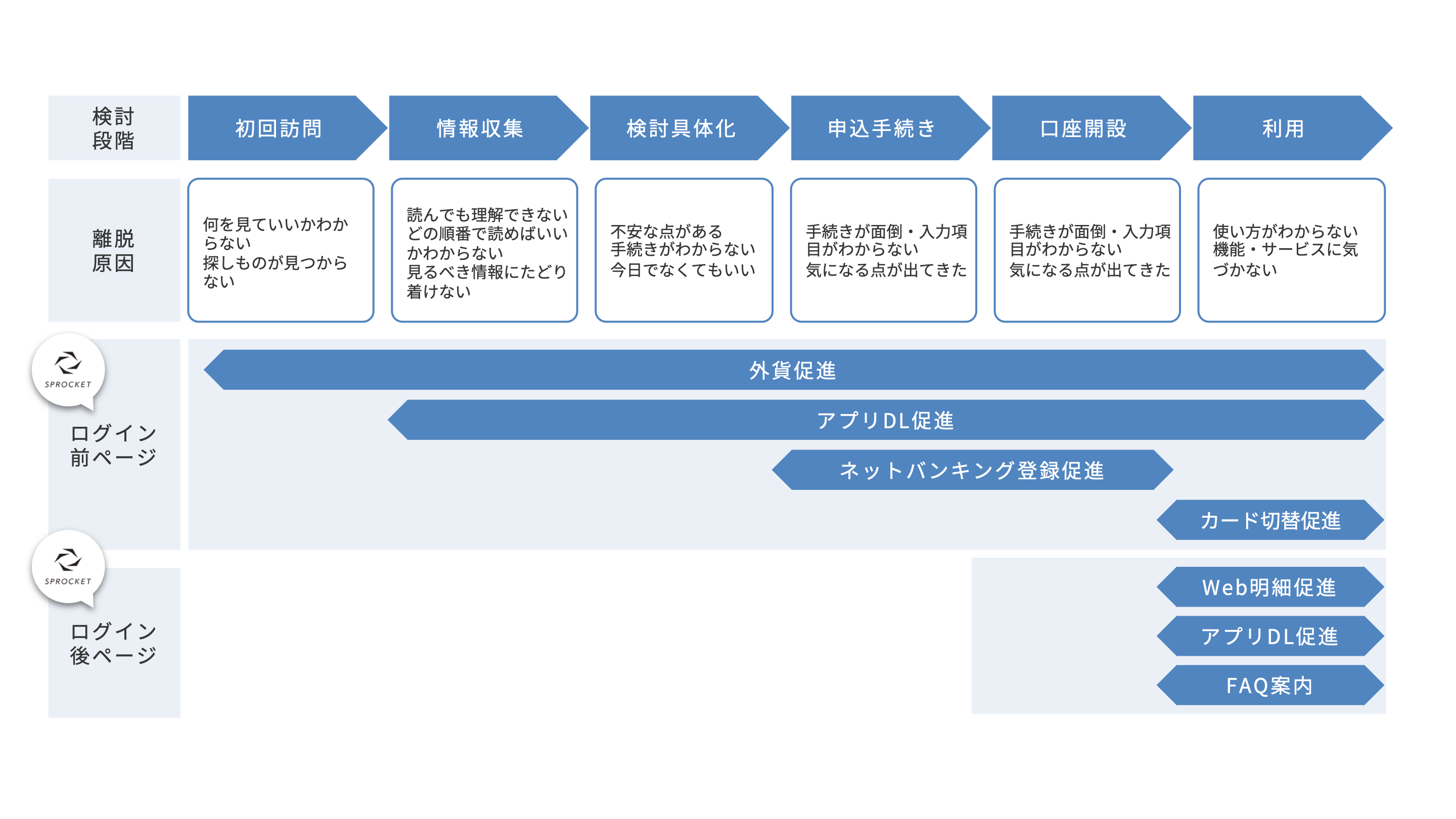

導入の前提として、まずカスタマージャーニーマップを作成する。初回訪問・情報収集・検討具体化・申込手続き・口座開設・利用といった段階ごとに、どこに脱落要因があるのかについてセオリーがあり、これらを念頭に置きながら施策を打つことが多い。今回のSMBC信託銀行様のケースでは外貨促進、アプリDL促進、ネットバンキング登録推進、カード切り替え促進、Web明細促進などを支援させて頂いた。

<具体的な施策の紹介>

旧から新キャッシュカードへの切り替え促進では、ログイン履歴がないユーザーを対象に、口座保有の有無、カード切り替えをしたかを質問しながら、切り替え・口座登録を促進した。切り替えの申込完了改善率138%という結果に結び付いた。

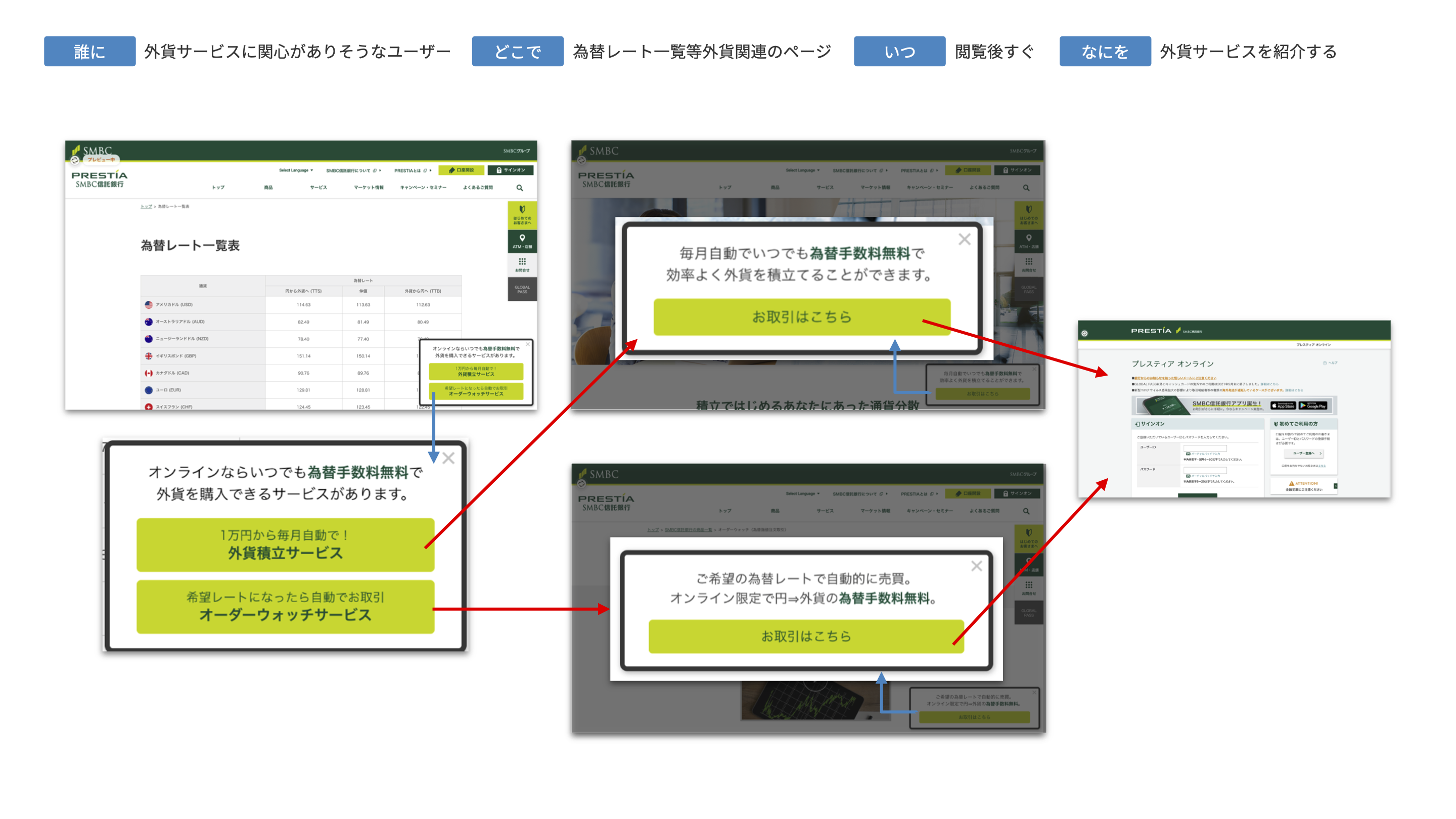

外貨取引促進では、外貨サービスに関心がありそうなユーザーを対象に、為替レート一覧などの外貨関連のページで、外貨商品を紹介する取り組みを行っている。結果的に申込完了改善率140%という成果につながった。申込は為替レートに左右されてしまう面もあるが、為替手数料無料で利用できることを知らないお客様も多い。サービス提供側はキャンペーンを告知してお客様もキャンペーンを知って頂いていると思いがちだが、実際はそうではないこともよくあるため、ツールを活用してしっかり伝えていくことは重要だ。

<今後の顧客との関係性構築に向けて>

伝統的な金融サービスを提供するのはもちろんのこと、非金融サービスによるお客様との関係づくりが増えていくことを期待している。現在SMBC信託銀行では、次世代アーティストを支援する「Art Branch NEXT」を展開している。現役美大生の作品を全国の店舗に展示し、Webサイトや動画で紹介をする取り組みだ。美大の学生の皆さんは日本の芸術文化の担い手であり、将来活躍して頂くためには、作品を世の中で知って頂く機会が重要だ。その機会を創出することで、日本の芸術文化の活性化につながると考えている。

非金融サービスも含めて銀行の形にとらわれることなく、お客様が求める機能の提供を果たせる存在となることを目指している。金融機能を中心に据えながらもあらゆるサービスを提供できるようなプラットフォームを作ることが、これからの時代で求められているのではないか。

<Sprocketのご紹介>

当社はWeb接客の領域のプロダクトを展開しており、お客様の行動データをリアルタイムで拾い、リアルタイムでパーソナライズができる仕掛けになっている。いろいろなパターンをABテストで検証しながら、裏側ではさまざまな観点での行動分析ができる。取り組みの成果としてコンバージョン率改善をお届けしていく。マルチステップでWeb接客ができるのも大きな特徴だ。創業時からカスタマーサクセスにも注力しており、しっかりとしたサポート体制を構築している。

企業情報

株式会社Sprocket:https://www.sprocket.bz/ - 株式会社Sprocket

- 株式会社SMBC信託銀行