いまなぜフィデューシャリー・デューティーが求められるのか

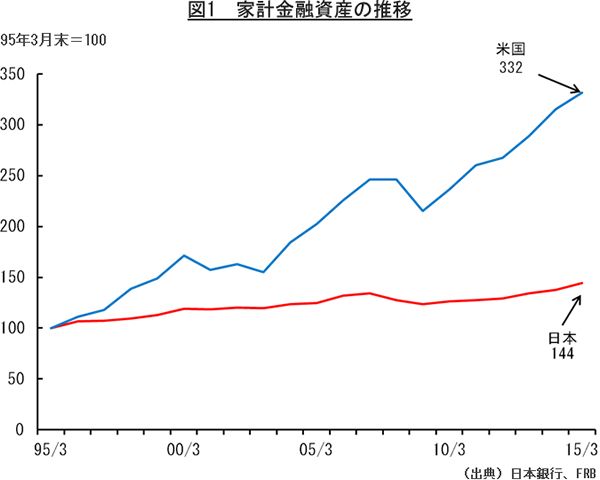

日本の家計金融資産に占める現金・預金の比率は51.9%と、ドイツ(39.4%)、フランス(28.4%)、イギリス(26.7 %)、米国(13.3%)と比べても非常に高い比率である。こうした保守的な運用の結果、95年3月を基準に20年間の家計金融資産の伸びを比べると、日本は米国の4割強にとどまる(図1参照)。

日本は長期間に渡るデフレから、現金・預金で持っていた方が目減りしないとの考え方があった。さらにそれ以前の問題として、日本は高度経済成長でずっと右肩上がりの経済が続いたため、経済全体のパイが拡大することに伴い資産も増えた。投資家(家計)は、一生懸命に資産運用の勉強をしなくてもよかった。一方、資産運用業界の方にもあまり厳しい目が向けられなかった。

少子高齢化の中、日本経済は右肩上がりではなくなってきた。そうなると当然、家計の方も1700兆円ある金融資産をどう活かしていくかが、差し迫った課題となる。

フィデューシャリー・デューティーとは、顧客ニーズに応える資産運用の高度化を実践するため、商品開発・販売・資産管理等の各段階で金融機関が担うべき役割と責任を果たしていくことだ。

日本の投資信託が抱える課題

日本の投資信託の販売手数料は年々、上昇傾向にある。売れ筋投資信託を見ると、複雑な仕組みの投信や、元本をも配当に回しているような毎月分配型の投信など比較的リスクが高く、販売手数料も高いものとなっている。

本当に投資家の利益とニーズにかなう商品を提供しているかが問われている。安定的な資産形成を図るためには、シンプルで低コストの商品の方が合理的であることを、もっときちんと投資家に理解してもらう必要があると思う。

また投資運用会社では、販売会社出身の役員が少なくない。系列関係を直ちに問題視するものではないが、投資運用会社が販売会社の売りやすい商品を開発・提供し、売れ筋になっているとしたら、それはフィデューシャリー・デューティーを果たしているとは言えない。

販売手数料の設定根拠をアンケート調査したところ、「商品説明の負荷」「自行内の同一カテゴリー商品との整合性」等を挙げる会社が多く、サービス内容に見合った手数料となっているか十分に精査した上で設定したとは認められない状況にある。

投資家の利益にかなうよう、顧客のライフステージや属性に応じたコンサルティング機能の強化や、そのための人材育成が求められている。

フィデューシャリー・デューティー実践のための5つのテーマ

フィデューシャリー・デューティー実践のためには、個人的な見解だが、資産運用業者には少なくとも次の5点が求められるのではないかと考える

一つ目は「投資家の利益優先、利益相反行為の禁止」である。そのためにはグループ会社からの独立性を確保する必要がある。また、実効性のある社外取締役の設置、利益相反行為を防止するための社内体制の整備、役職員のインセンティブ・報酬体系の整備も重要である。

二つ目は、「自己の運用方針や運用に対する考え方を明確にして、それに応じた運用体制や運用能力を構築保持」することだ。まず自社の運用方針を明確にし、投資家に明示することである。同時に優秀な運用スタッフをそろえるほか、人事評価もきちんする必要がある。運用能力の維持・向上のため、他の運用業者との情報共有や、研修を行う等の研鑽を図る必要もある。

三つ目は「投資家の利益との適合性」である。資産運用業者は投資家の属性、運用目的、資産・負債状況、リスク許容度、運用期間などと照らし合わせて、その投資家に適合する運用を心がける必要がある。

四つ目は「投資家の利益最大化の追求する観点から、適切な運用方法により運用を行う」ことだ。リスクとリターンの制約等に鑑みて、投資家の運用目的に最も適合した方法で運用することが求められる。例えば、中長期的な資産形成を目的とするのであれば、多様なアセットクラスに分散投資することが重要となる。

五つ目は「適切なリスク管理」だ。運用している資産には価格変動リスク等いろいろなリスクがある。自分が運用している資産にどのようなリスクがあるのかを十分に精査し、適切にリスク管理を行うことが求められる。

こうしたことがフィデューシャリー・デューティーの実践になると思う。

- 寄稿

-

金融庁小野 尚 氏

総括審議官