フィデューシャリー・デューティーは法律ではない

フィデューシャリー・デューティーの位置づけだが、これは法律などのハード・ローではない。むしろ金融機関自らが中身を考えて、進化させていくソフト・ローである。その中身は、時代とともに進化していくものだと思う。

なぜハード・ローでなくソフト・ローがふさわしいかだが、これは金融の特性によるところも大きいと思う。金融は目で見ることができずに、リスクを取引する商品でもある。それだけにそれを買う人と販売する人との間には、強い信頼関係がなければ成り立たない。

信頼関係の根幹は顧客第一に、顧客の利益を考えて行動することである。それは法律で定められた適合性原則とか、説明義務では果たしきれないものだと思う。

例えばヨーロッパでは、貴族たちが遠征などで長期間、留守にする時にはその資産管理を信頼できる第三者に託した。それは法律で定められているわけではなく、約束、あるいは信義の問題である。それがフィデューシャリー・デューティーとして発展していった元になっている。

現在の日本に当てはめると、多様なインベストメント・チェーンにつながる様々な金融機関が顧客本位で行動することを、ハード・ローだけでは規定しきれないと思う。

国民、投資家への情報提供を進めよう

一方で広く国民の皆さん、投資家の側にも金融リテラシーを身につけていただく必要がある。

第一は、金融経済教育推進会議が作成した「金融リテラシー・マップ」などを使って、小学生から高齢者まで国民の皆さんが最低限、理解しておくべきお金に関する知識、判断力を身につけていただくことである。

二つ目は、私どもは金融モニタリングレポートなどを含めて情報発信をしてきたが、さらに情報発信を強化することが大切だ。金融庁のホームページの中に、NISAに関する各種の情報を提供するとともに、投資や金融に関する基礎的な知識を身につけて頂けるよう「NISA特設情報サイト」を平成27年度中に開設する。投資についての考え方とか、投資のシミュレーションもできるようにして、情報提供を強化する。

それから三つ目として金融機関の方々にも努力をいただき、フィデューシャリー・デューティーを実践する観点から投資家に対して正しい情報提供を行い、投資家の方々の金融リテラシーを補完するよう努めていただくことだ。

コーポレイトガバナンスコードもソフト・ローであるが、私どもとしてはフィデューシャリー・デューティーを構成する基本的な考え方が業界全体で共有できるようなプリンシプルとして形成されていくことが重要だと思う。

フィデューシャリー・デューティーとアベノミクス

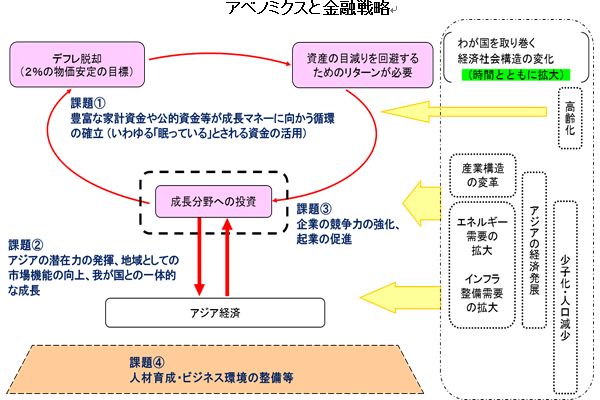

日本はこれから2%程度の緩やかな物価安定を目指していくことになる。緩やかに物価が上がっていくと当然のことながら、安定的な資産形成の必要性が今以上に高まってくる。そのためには、商品開発・販売・運用・資産管理の各段階で、金融機関それぞれがフィデューシャリー・デューティーを果たすことが求められる。安定的な資産形成でリターンを取っていこうとすれば、そういうお金は国内のみならずアジアを含めた成長地域にも向かうだろう。

成長分野にお金が流れ経済が活性化していけば、それがまためぐりめぐって安定的な資産形成につながる。この好循環がうまく形成されていくことが、とても大事だ。それはアベノミクスが目ざす民間主導の成長戦略の推進につながる。

好循環の鍵は顧客第一に考えて行動し、フィデューシャリー・デューティーを実践できるどうかにかかっている。金融機関が集めた資金を成長分野に流し、適切に運用できるかが肝(きも)になる。

それをしっかりやっていけば、結果として資産運用にともなうフィーという形で金融機関自身の安定的な収益にもつながっていくことになる。まさに金融機関と投資家はWIN-WINの関係になることができると考えている。

(聞き手 金融ライター 馬場隆)

- 寄稿

-

金融庁小野 尚 氏

総括審議官