これまでの相続預金に関する金融実務

相続預金とは、口座名義人が死亡した預金のことを言う。

口座名義人が死亡した場合、金融機関が相続人からその旨の連絡を受けると、預金口座は凍結されるが、その後、相続人に対して、預金口座の払戻手続が必要になる。

相続預金の払戻を行うに際し、金融機関としては、遺言書がある場合には、相続人から戸籍や遺言書などの提出を受けることにより、これに応じてきた。

一方、遺言書がない場合には、戸籍などの他、原則として、相続人全員の署名・押印がある遺産分割協議書や相続届の提出を必要としてきていた。

しかしながら、従来の判例上、預貯金は、被相続人の死亡により当然に法定相続人に法定相続分に応じて分割承継すると考えられていた。

この考えを前提にするならば、種々の事情により、相続人全員が署名・押印をすることができず、一部の相続人のみが、金融機関に対して、法定相続分に応じた相続預金の払戻しを請求してきた場合、金融機関としては、これに応じなければならなかった。

そこで、従来、金融機関としても、相続預金の払戻に関しては、原則として、相続人全員の署名・押印がある書類の提出を求めつつも、相続人全員の署名・押印がある書類の提出をすることが難しい場合には、一部の相続人に対して、法定相続分に応じた払戻しに応じる例が多かったといえる。

以上が、これまでの相続預金の払戻に関する金融実務である。

しかしながら、今般の判例変更により、このような実務の変更も必要になった。以下では、最高裁決定の概要をお伝えするとともに、最高裁決定が実務に与える影響を説明する。

最高裁決定(最大決平成28年12月19日)の概要

事案の概要

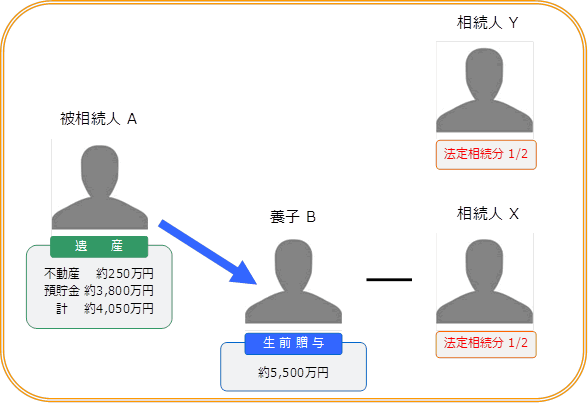

被相続人Aには、相続人として、養子のXと、養子Bの子であるYがおり、それぞれの法定相続分は2分の1ずつであった。

被相続人Aには、遺産として、約250万円の不動産と、約3,800万円の預貯金(普通預金、通常貯金、定期貯金、外貨普通預金)があった。

また、Yの特別受益として、Yの母であるBがAから約5,500万円の生前贈与を受けていた。

以上の前提のもと、XとYとの間で、遺産分割審判が行われ、預貯金が遺産分割の対象であるかどうかについても、一つの争点とされた。

そして、一審および原審では、従来の判例を踏まえ、「預貯金は遺産分割の対象ではない」と判断された。

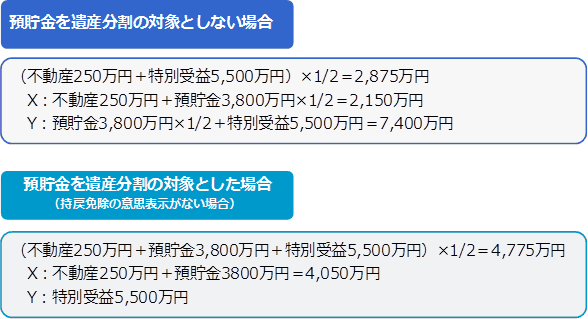

なお、預貯金が遺産分割の対象となるか否かで、以下のとおりXおよびYの取得分が異なる。

判例変更

最大決平成28年12月19日は、従来の判例を変更し、「共同相続された普通預金債権、通常貯金債権および定期貯金債権は、いずれも、相続開始と同時に当然に相続分に応じて分割されることはなく、遺産分割の対象となる。」と判示した。

これにより、遺産分割実務において、従来は、預貯金は当事者全員の合意がある場合にのみ、遺産分割の対象になるとされていたところだが、今後は、預貯金は当然に遺産分割の対象として取り扱われることになる。

この判例変更により、遺産分割において、特別受益や寄与分がある場合に、寄与者などが具体的相続分に応じた遺産を確保しやすくなったといえる。

金融機関への実務の影響 ~払戻

上述のとおり、従前は、相続預金に関し、共同相続人の一部が金融機関に対して、法定相続分に応じた払戻しを請求してきた場合、預金は法律上当然分割になるとして、払戻しに応じる例もあった。

しかしながら、本決定によれば、預金は相続開始と同時に当然に相続分に応じて分割されることはないとのことであるので、今後は、遺言がない場合に、相続人全員の同意がない限りは、原則として金融機関が払戻しに応じることはできないと考えられる。

今回の決定の対象になったのは、普通預金(外貨預金も含む)・通常貯金・定期貯金であり、定期預金は含まれていないが、本決定の理解を前提とすれば、定期預金についても普通預金と同様に考えるべきものと思われる。

なお、金融機関としては、これまで、葬儀費用その他のために、相続預金の一定額までを一部の相続人に対して、便宜払いするということもあった。

この取扱いが可能であった一つの根拠として、上記のとおり、預金が当然分割であったということが挙げられるが、本決定により、この根拠はなくなったことになる。

今後は、便宜払いを行った後、相続人間でトラブルが生じた場合には、銀行が責任を負う可能性も否定できないが、金融機関としては、このようなトラブルの可能性と、顧客の利便性を考慮の上、便宜払いの取扱いを変更するかどうか検討する必要があるものと思われる。

預金者の目線からすれば、本決定によって、相続預金の払戻しが従前より難しくなったということができる。

預金者にとっては、自身の死後、相続人が葬儀費用や相続税の費用が必要になっても、相続人間で協力できないと、預金を払い戻すことが難しくなったということであるので、預金者自ら、自分の死後に備える必要があるということになる(遺言の作成、遺言代用信託・生命保険の利用など)。

金融機関への実務の影響 ~相殺・差押え

金融機関が相続人に対して債権を有している場合、相続預金をもって相殺することができるか、あるいは、相続人の債権者から、相続預金に対して差押えをすることができるか、という点に関して、従前は、相続預金が当然分割とされていたため、これをすることができた。

しかしながら、本決定において、相続開始と同時に当然に相続分に応じて分割されることはないとされたことから、この点も再考が必要である。

この点、従前から遺産分割の対象と考えられていた相続不動産に関しては、相続人の債権者が債権者代位権を行使して法定相続分に従った持分登記を経由し、当該相続人の持分に対して差押えをする方法が認められているが、預貯金についても同様に差押や相殺をすることができるかどうかは、不明確な点も多く、議論の蓄積が待たれる。

弁護士が解説する相続法改正 – 相続法の課題と5つの改正ポイント

- 寄稿

-

本橋総合法律事務所篠田 大地

弁護士