※ 脚注 ※

※1 同日開催が投資主の利益を害するとして、スターアジア側により、さくらの執行役員の違法行為差止め仮処分の申立てもなされていた(後日、さくら側が時間をずらして開催することが明らかになったため、和解により取り下げ)(2019年7月4日付さくら発行の「さくら総合リート投資法人が開催について公表した投資主総会に対するさくら総合リート投資法人の執行役員の違法行為差止め仮処分の申立て等に関するお知らせ」)

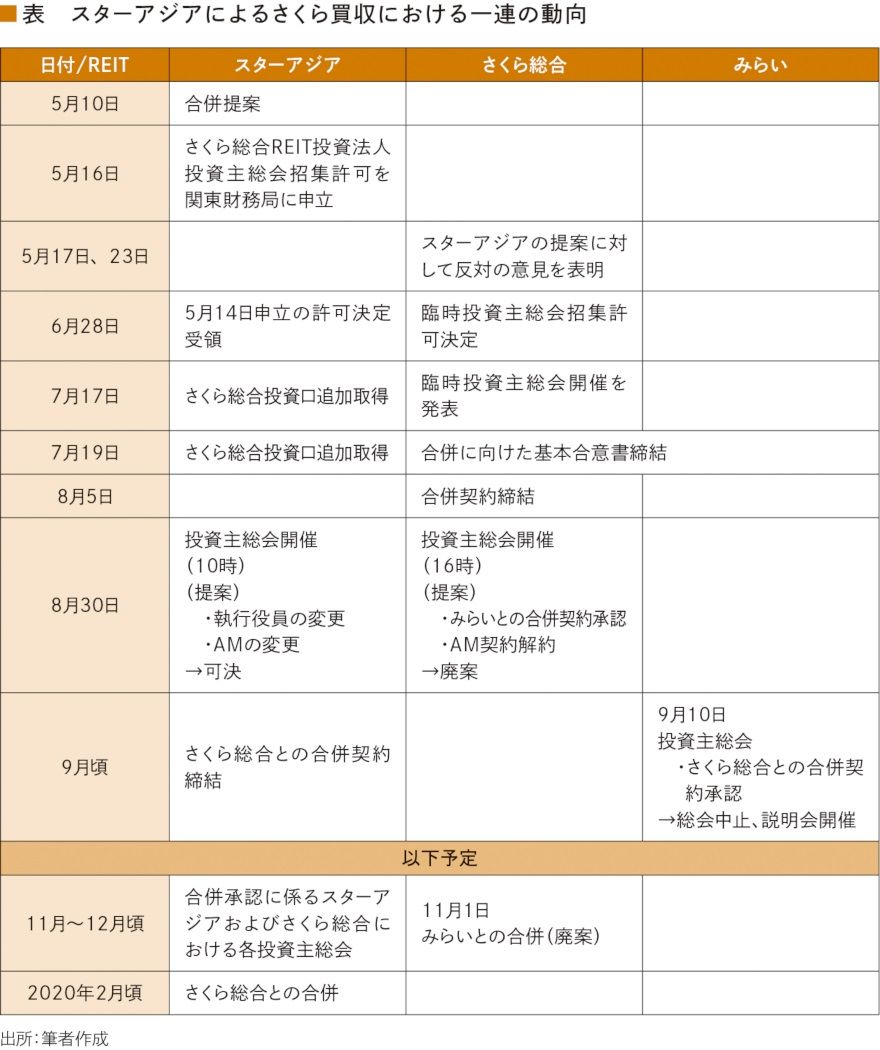

※2 スターアジアによる買収提案を発端とする一連の動きおよび今後の見通しは、表のとおりである

外部運用型が採用されるJ-REIT

上場されている我が国の不動産投資法人は、単なる投資者による集団的な投資のためのビークルにすぎず(いわゆるSPC<特別目的会社>)、資産の運用に係る業務は資産運用会社に委託しなければならないものとされている(※3)。

脚注 ※

※3 投資信託及び投資法人に関する法律第198第1項

したがって、J-REITは、取締役などの会社内部の役員により運営される通常の事業会社と異なり、外部の資産運用会社によって運営されなければならず、いわゆる外部運用スキームが採用されている。外部運用スキームは、J-REITの機能を、資産運用のための「器」とすることを徹底するものである。

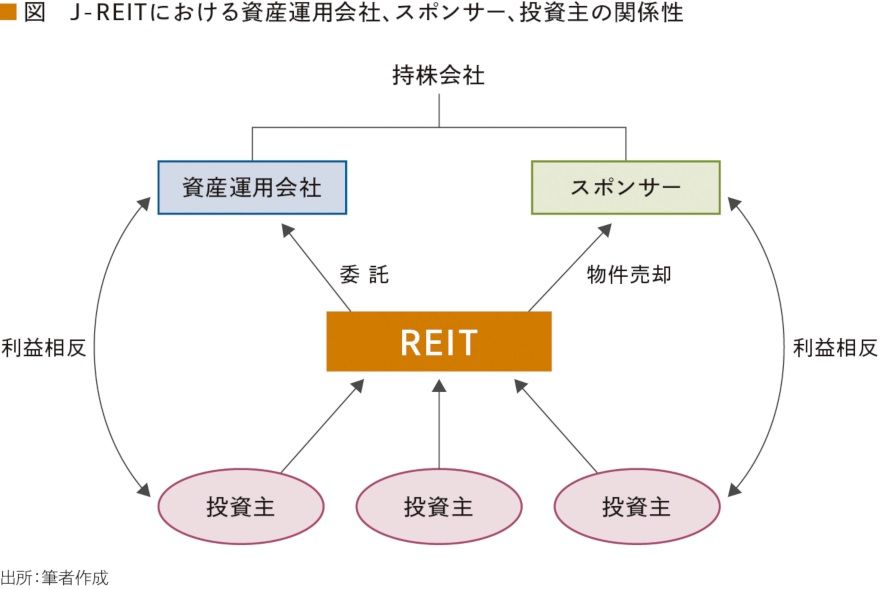

多くの場合、資産運用会社は、スポンサーの実質的支配を受けているため、J-REITの投資主の利益を犠牲にして、スポンサーの利益を重視しているのではないかという疑念が生じる(資産運用会社、スポンサー、およびJ-REITとの関係性については図参照)。

投資主利益の侵害という論点

スターアジアによる買収提案においても、利益相反に対する疑念が端緒となっている。すなわち、さくらにおいて、投資主の利益よりも、スポンサー(※4)の利益を重視した運営がなされているのではないかという疑念である。

脚注 ※

※4 スポンサーと資産運用会社との関係については、種々の状況が想定され得るが、本稿では、利害関係が実質的に一致することを前提に論じる

たとえば、スターアジアの提案理由の中に、2018年6月期における物件売却益と実現しなかった新投資口の発行準備のために要した費用との相殺が、投資主の利益を害するものであるとの主張がある(※5)。

脚注 ※

※5 2019年5月10日付さくら発行の「スターアジアグループによる「さくら総合リート投資法人とスターアジア不動産投資法人との合併に向けたご提案」に関するお知らせ」3「■ 上記議案の提案理由」

かかる主張は、さくらのポートフォリオに組み込むことができなかった資産に関するDD(デューディリジェンス)費用について、資産運用会社は、J-REITの負担とするのではなく、資産運用会社自身の負担とすべきであったとするものである(※6)。

脚注 ※

※6 10時開始投資主総会においても、さくらの投資主から同趣旨の指摘がなされた

このようなDD費用をJ-REITに負担させること自体については、資産運用委託契約の内容にもよるが、資産運用会社の善管注意義務等の違反と解することは困難である。スターアジアもさくらの資産運用会社の法的責任を追及しようとするものではなく、投資主総会を通じた資産運用会社の変更および執行役員の変更を求めており、あくまでも妥当性に係る議論の問題である。

米国では内部運用スキームが主流

米国では、私募REITは外部運用スキームが主流であるものの、上場されているREITでは内部運用スキームが採用されているものが多い。米国の上場REITにおいても、もともとは外部運用スキームが採用されていたが、1986年の法改正により内部運用スキームが主流となった。かかる内部運用スキームでは、REIT自ら従業員を雇用し、資産の管理・運用を行うことになるため、これらの従業員を含む運営費用は、投資主の投資資金から支弁されることになる(※7)。

脚注 ※

※7 一方、外部運用スキームでは、一般的には、NAV(Net Asset Value)の上昇といったREITの成長性と連動して支弁されることになる

内部運用型と外部運用型との対比は、米国においてこれまでも長年議論されてきたところであるが、外部運用型の問題点として、資産運用会社・スポンサーv.s.投資主の利益相反に対する懸念は根強い。たとえば、REITのスポンサーからREITが物件を購入する場合、資産運用会社としてはREITではなく、スポンサー側を優遇して、資産価額をより高額に設定しようとするといった問題が生じる(※8)。

脚注 ※

※8 鑑定評価額を売主の売却希望価格と同額以上で算定するよう、資産運用会社が不動産鑑定業者に依頼したとされる行政処分の事例(2008年9月5日付の資産運用会社に対する行政処分の例)

資産運用会社が受領する運用フィーが、取得価格に連動して設定されるようなケースでは、資産運用会社自らの利益との関係で、より一層当該懸念が生じ得る。

もっとも、スポンサーとの関係がREITによる投資対象物件の獲得を容易にするという利点もある。REITのパフォーマンスを押し上げる優良物件の獲得が困難な我が国の現状においては、当該利点は、外部運用スキームを評価するにあたって、投資家にとって重要なものと考えられる。

「みなし賛成制度」適用の是非

日本のREIT市場では、時価総額1000億円を下回る銘柄は多く、コスト効率の点などから、今後、買収による再編の動きが活発化する可能性がある。本件では、みなし賛成制度(※9)の適用についても争いとなった(※10)。

脚注 ※

※9 投資信託及び投資法人に関する法律第93第1項

※10 さくら側スポンサーは10時開始投資主総会において相反する議案の追加を主張していたが、スターアジア側が招集通知に追加しなかったため、さくら側スポンサーは、スターアジア側が10 時開始投資主総会に関する投資主総会決議等禁止の仮処分の申立てを東京地方裁判所に申し立てていた。しかしながら、スターアジア側が、議場での修正動議を受け入れる意向を示さ れ、みなし賛成が適用されないことが確認されたことから、和解により、当該申立ては取り下げられた

みなし賛成制度については、会社法には存在しないJ-REIT特有の制度であり、リターンのみに関心をもつ投資主が多いJ-REITでは必要な制度ではある。しかしながら、敵対的買収事案においては、対立・矛盾する議案がいずれも可決してしまうおそれがあるなど、適用されてしまうと、結果的に不当な場合がある。この点については、制度の適否との兼ね合いで、今後議論が必要と考えられる。

- 寄稿

-

渥美坂井法律事務所・外国法共同事業

弁護士

植松 貴史 氏不動産ファンドの組成、不動産取得、金融および処分など

不動産業務全般の法務に関与。

フォワードコミット型の開発案件にも注力。