ビジネスモデルの抜本的転換の必要性

「勘定系システムをどうするのか」というイシュー(課題)は、銀行ビジネスを支える土台に関わるため、「自行のビジネスモデルをどうするのか」という検討なしには、進められない。特に現在は、社会全体がデジタルに飲み込まれていくサイバーフィジカルシステムへの大きな転換点にあり、銀行も例外ではなく従来のビジネスモデルを抜本的に見直す必要性に迫られている。一方で、地域金融機関の大きな環境変化として、地域社会の減退が挙げられ、SDGs(持続可能な開発目標)や地域ESG(環境・社会・企業統治)金融などへの取り組みを通じて、自行が責任を持つ地域を金融面から持続可能なものとしていくことも同時に求められる。

そして、これら2つの大きな環境変化への対応は包括的に行われる必要がある。地域金融機関本来の存在意義に立ち戻り、地域で循環する経済の仕組みを再構築し、低コストで利便性の高いサービスを提供しながら、地域固有の風土を保つ持続可能な地域社会の再構築をサポートするために、道具としてのデジタルを活用した新しい地域金融のビジネスモデルへ転換することが求められる。

ただし、環境認識や時間軸が異なるため、かかる観点でビジネスモデルの転換が必要と考えすでに決断している地域金融機関と、当面は従来のビジネスモデル維持と様子見を決めている地域金融機関では、おのずと、勘定系システムへの取り組みも異なるはずだ。

先進行のノウハウを学ぶだけの受け身の姿勢では厳しい

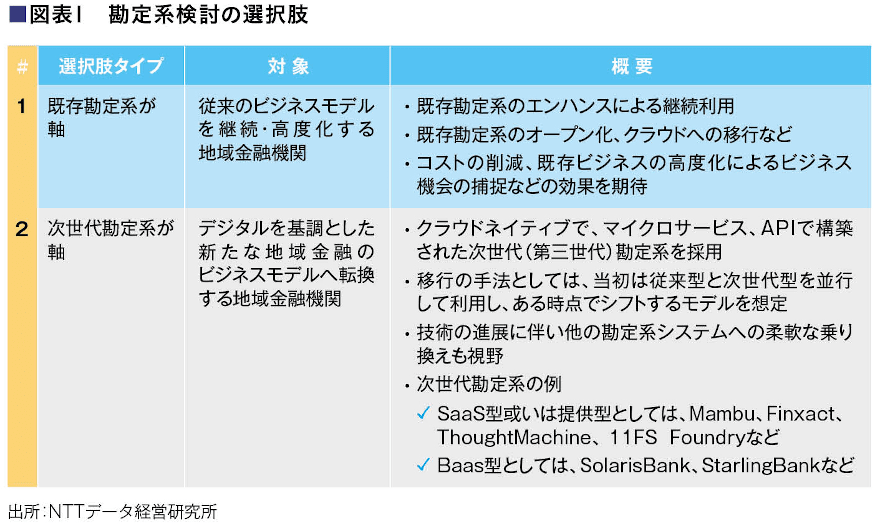

銀行の勘定系システム見直しへの対応については、大きく2つの方向性がある。1つめは、従来型の勘定系システムを軸にする方向である。既存システムの継続利用、オープン化、クラウドへの載せ替えなどは、基本的にはこれに該当する。2つめは、デジタル社会における新たなビジネスモデル実現のための次世代型勘定系システムを軸に考えていく方向である。、クラウドネイティブな勘定系システムの採用がこれに該当する。

ビジネスモデルの転換を当面目指さない地域金融機関の場合は、1つめの選択肢をとることになるだろう。基本的には、合理化および既存ビジネスのエンハンスに留まる効果が期待される。一方で、ビジネスモデルの転換を決断し、デジタルのフル活用を検討している地域金融機関においては、2つめの選択肢を採用することが推奨される。その際、シンガポールの大手銀行DBSの例にみられる通り、銀行全体の組織・人材・プロセス・カルチャーの変革も同時並行的に求められるため、移行に当たってのハードルは相当高く、経営トップの継続的且つ強力なぶれないコミットが必須である。

英国の大手銀行RBSは、第三世代勘定系を採用し本体からは独立したBoと呼ばれるリテール向けデジタルバンクを2019年に立ち上げたものの、競合のチャレンジャーバンクに実績が遠くおよばず、約半年間で方針転換を余儀なくされた。地域金融機関では、米国コロラド州などを拠点とするFirstBank(資産規模約2兆円)がFinxact社のクラウドネイティブな勘定系の採用を2020年3月に公表し、今後の動向が注目される。

勘定系への対応が分かれることで、従来のシステム共同化も変化する。これまでは、地域金融機関のビジネスモデルは各行似通っていたので、ほとんどの地域金融機関が勘定系システムの共同化に参加することができた。しかし、今後は各行のビジネスモデル転換に係る方針(覚悟)が大きく影響するため、新たな共同化への参加はこれまでのようにはいかなくなる。

共同化する場合、次世代のビジネス理念に共感し、同じベクトルのビジネスモデルを目指す覚悟ができている相手と協働していくことになる。考え方が合わない、共同に貢献するものがない、覚悟ができていないというプレーヤーは、先進行のノウハウを学ぶと言ったこれまでの受け身的な姿勢では得るものはないだろう。従って、今後は、新たな方向を目指す地域金融機関の共同と、これまでの共同に二分していく。

そして、共同化の意義も、システムをシェアしコストを削減する「モノ」の共同化から、新たなビジネスモデルをお互いが触発しあい発展させる「知」の共同化へ進化し、各地域の実情に合わせて特徴のある参加行が独自の進化を遂げながら連携するための「協創の場」へと変貌するはずだ。

- 寄稿

-

NTTデータ経営研究所

金融政策コンサルティングユニット

アソシエイトパートナー

桑島 八郎 氏日本興業銀行、みずほコーポレート銀行、外資系コンサルティングファーム、

証券会社を経て現職。近年は金融機関のデジタルトランスフォーメーション、

RegTech、地域ESG金融等に係るコンサルティングを中心に活動している。