DXで競争力を生み出すための2wayアプローチ

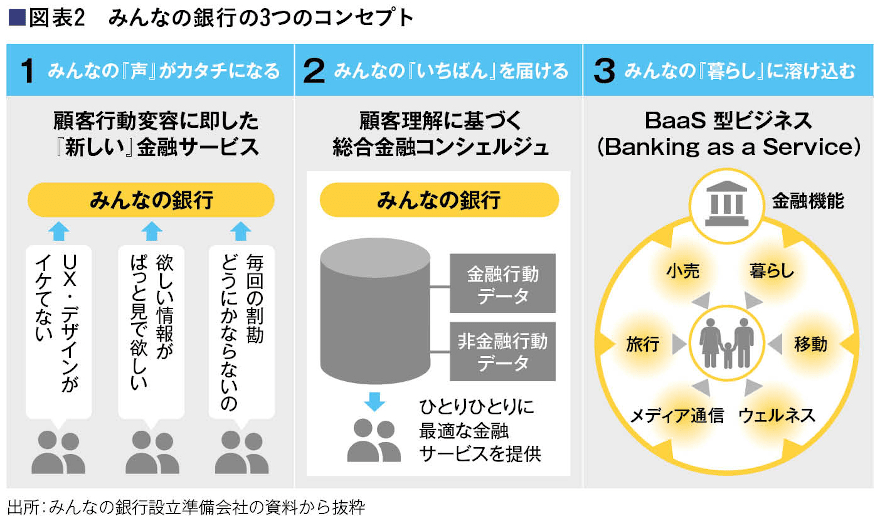

欧米を中心にチャレンジャーバンクと呼ばれる新しいデジタルバンクの創設が増える中、みんなの銀行は日本初のチャレンジャーバンクを目指すという。

みんなの銀行設立準備会社 代表取締役 横田浩二氏は、「みんなの銀行は、2019年4月にスタートしたFFGの第6次中期経営計画で掲げる戦略の一環で、FFGが推進するDX(デジタルトランスフォーメーション)を具現化する1つの道だ」と語る。

FFGの第6次中期経営計画では、事業領域のさらなる拡大に向けて体制構築を進めている。「DX推進には、数百名規模の人的リソースや資本を投入しなければならないが、先行投資型プロジェクトのため今中期経営計画にはトップライン効果が得られない。貸出業務の利ざやが減少する中、例え事業に失敗しても、システムのモダナイゼーションやマーケティング・商品開発などのノウハウが蓄積され、FFGに還元されると見込み、重要戦略として取り組むことを決定した」(横田氏)

FFGでは、DX実現に向けて①デジタイゼーション②デジタライゼーション③デジタルトランスフォーメーションの3段階でアプローチする。具体的には、①で業務プロセスをデジタル化(=データ化)する。②でそのデータを利活用して、審査モデルやマーケティングなどに応用し、効率化を図る。③で既存ビジネスモデルの変革、新規ビジネスモデルの創出のフェーズに入る――という流れだ。

DXで競争力を生み出すには、人と組織が重要だという。横田氏は、「銀行の仕事の8割はルールベース、かつ多層的なヒエラルキー組織で、DXに必要な柔軟さやスピード対応が難しい。一般的に言われる企業のイノベーションのジレンマに加え、銀行は人や組織の変革が大きな課題となる」と述べる。

FFGのDXは、「デジタル化のエンジン構築」「DX推進」「オープンイノベーション促進」の3つ柱で構成され、2022年3月までに完成を目指す方針だ。2018年からアジャイル開発をスタートしたり、行内に散在するデータを整理して外部データと結同して分析できる環境を整備したり、APIの利活用体制を構築したりと、競争力あるサービス開発のエンジン構築に注力している。

DXを加速するために、FFGでは既存の銀行ビジネスの高度化と、デジタルネイティブバンクであるみんなの銀行の新設を並進する2wayアプローチを採用した。既存ビジネスのDX推進の一例として、住宅ローンビジネスを挙げたい。住宅ローンは、FFGの5つの部署と4つの関連会社が携わり、勘定系や審査など関連システムが6つある。ここにRPA(ロボティック・プロセス・オートメーション)やAI(人工知能)審査、Web申し込みといった機能を加えるには、業務フローやシステム変更を漸進的かつパズルのように変更していかなければならないという。

「Web完結ローンを取り入れたとしてもしばらくはオフライン機能も残すため、その間2つの業務フローが走り、2重投資、3重投資となり負担が増えてしまう。このように、既存ビジネスのDX推進には時間もコストもかかるため、一足飛びにDXを進めることができるみんなの銀行を並行して進める必要がある」(横田氏)

ターゲットは20~40代の現役層 1,000万の利用者達成を狙う

そもそもみんなの銀行設立のきっかけとなったのは、FFGのiBank事業だ。2014年、既存の銀行・サービスに捉われないまったく新しいマネーサービスとして構想され、2016年7月にマネー管理アプリ「Wallet+」をリリースした。銀行口座の残高照会や入出金明細をスマートフォンで確認でき、預金やローンなどの銀行商品をデジタルで代理提供するサービスだ。

同サービスは、沖縄銀行、熊本銀行、十六銀行、親和銀行、南都銀行、広島銀行、福岡銀行、山梨中央銀行の8行と連携済みで、佐賀銀行との連携も決定している(2020年7月末時点)。サービス開始から3年で100万ダウンロードを突破した。横田氏は、「地域の法人・個人顧客をもっともよく知る地域金融機関との連携をさらに拡大していけば、1,000万超の利用者数は達成でき、国内のメガプラットフォーマーに対抗する手段になりえるはずだ」と力を込める。

iBankは、自ら銀行免許を持たずに既存銀行の機能をスマホに取り入れる「ネオバンク」の位置づけにある。従来のインターネットバンキングとの違いは、サービスの使いやすさや顧客ニーズへの対応スピードの速さだ。iBankは金融サービスと非金融サービスの双方をカバーしている。非金融サービスでは、お金のトレンド情報を配信するメディアや独自ポイントサービス「myCoin」のほか、ふるさと納税サイトへの遷移、ECモールやクラウドファンディングと多岐にわたる。

「福岡銀行のPV(ページビュー)数は1日平均14万であるのに対し、iBankは同18万と、リリースから4年で福岡銀行のホームページの訪問者数をしのぐ。iBankユーザーの66%は月に1回以上利用しており、このユーザーは銀行の実店舗に足を運ばない20~40代の現役層が8割を占めることから、新たな顧客接点を獲得している。ここ10年で店舗利用者は3割減り、新型コロナウイルスの影響でこの流れは加速するだろう」(横田氏)

DXの次のステップとして、FFGはみんなの銀行を新設するに至った。あえてゼロベースで新銀行を設立するメリットは、種類が多く複雑なレガシーシステムの再構築や、膨大なデータの移行といった作業が発生しない点だ。最新テクノロジーを活用し、軽量で柔軟なシステムを一から作ることができる。

みんなの銀行は、利用者の日常の消費行動を金融機能に結び付けていくBaaS(Banking as a Service)ビジネスがコンセプトの1つだ。「いずれは、当行のクラウドバンキングシステムを他の金融機関や異業種へ提供できるサービスとして確立していきたい」(横田氏)。

- 寄稿

-

みんなの銀行設立準備会社横田 浩二 氏

代表取締役