特定のリース料の減免に対して実務上の簡便法が導入される

IASB(国際会計基準審議会)は2020年5月28日、「COVID-19関連レント・コンセッション(IFRS第16号の改訂)」を公表した。IFRS適用企業は、リース契約の既存のリースの対価の減額などを行う場合、原則としてリース条件変更の発効日にリース負債の再測定とこれに伴う使用権資産価額の修正を行う必要がある(条件変更の規定)。しかし、この改訂により導入された実務上の簡便法を選択することにより、リースの借手は既存のリース契約が条件変更に該当するかどうかをリース契約単位で分析しかつ該当する場合にはリース契約を再測定するというリースの条件変更の処理を行う必要はない。

COVID-19感染拡大の直接的な結果としてリース料の支払免除を受けることが確定した場合は、借手は免除相当をリース負債から減額するとともに、これを負の変動リース料として損益計上する。リース料の支払期日延長を合意してもらった場合は、借手は当該支払期日の延長を反映するように会計処理を行う。ただし、この実務上の簡便法は、COVID-19感染拡大の直接的な結果として発生したレント・コンセッションを対象としており、以下の条件が満たされる場合にのみ限られる。

- リース料に生じる変更が、当該変更の直前と比べて実質的に変わらないか、もしくは減少するようなものであること

- リース料の減額は、従来の支払い期日が2021年6月30日までに到来するものに限定されること

- その他のリース取引条件に実質的な変更がないこと

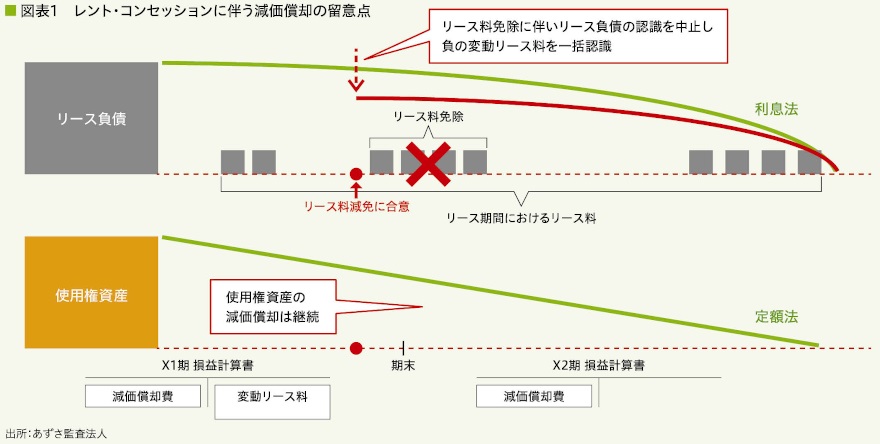

借手は計上済みの使用権資産については、当初の意図通りに使用できない場合でも引き続き減価償却を継続する必要がある。このため、リース料の免除が確定した時点で免除対象のリース負債の認識の中止と対応する負の変動リース料が認識される一方で、使用権資産の規則的な費用化は減価償却を通じて行われるので、期間損益に影響を与える可能性がある(P17の図表参照)点に留意すべきである。

実務上の簡便法の適用は任意であり、また、適用する場合であっても、必ずしもすべてのリース契約について一律に適用しなければならないわけではない。このため、借手は実務上の簡便法の適用をしているかどうか、適用している場合の会計処理を開示することが求められている。借手の財務数値を分析する際には、これらの開示情報をまず確認することが肝要である。また、オペレーティング・リースとして将来の支払リース料がオフバランスになっている日本基準とは損益の出方が異なる点にも留意が必要である。

政府支援を含むすべての事実と状況を勘案してECLを測定

ESMAは、IFRS第9号に基づきECL(予想信用損失)を測定する際に、IFRS基準の一貫した適用を促進することを目的とするガイダンスを2020年3月25日に公表した。ECLの測定においては、将来情報を含む複数の将来シナリオを考慮する必要があるが、将来情報や複数シナリオは著しい信用リスクの悪化に該当するかを判断する際にも考慮する必要がある。

ガイダンスでは、信用リスクの著しい悪化の判定(※)を行うに際して、支払猶予が「直ちに借手の信用リスクが著しく悪化した」とみなされるべきではなく、政府などによる支援プログラムを含むすべての事実と状況を検討する必要があるとしている。この際のポイントは、債務者に対する一時的な流動性の制約に対応する支払猶予なのか、著しい信用リスクの悪化と判断されるかを、支払猶予が実行されている状況や債務者のビジネスに対するCOVID-19の影響(深度や期間に一定の前提を置いて評価する必要があると考えられる)などを勘案して検討することである。

IFRS第9号では、貸出実行時と比較して債務者に著しい信用リスクの悪化がある場合には、満期までの全期間にわたる債務不履行リスクの変動に基づき予想信用損失を測定する必要がある

予想信用損失は、複数のシナリオに基づく確率加重金額として測定することが必要とされるため、報告日において入手可能で合理的な裏付け可能な情報を基に評価するCOVID-19の影響は、その感染症自体が十分には解明できていないこともあり、影響を受ける経済活動の予測についても不確実性が高い。さらに、政府などの支援の効果についても、どの程度COVID-19の影響を緩和できるのかの不確実性も高い。金融機関は、どのくらい長く経済的ショックが続く可能性があるか、政府などの支援がショックをどの程度緩和しうるかについて検討し、ECLを見積もる必要がある。

また、政府が保証を提供する場合、債務者の債務不履行リスクを直接低減するわけではないものの、保証が貸出金と不可分である場合には、債務不履行時の損失を減少させる保証の効果を予想信用損失の測定に反映する必要がある。保証が保証対象の貸出金と不可分ではない場合、ECLの算定においては、回収が期待されるキャッシュ・イン・フローには、保証の履行により受け取るであろうキャッシュ・フローを考慮してはならないが、政府の保証履行により受け取るであろう補填債権を認識し、測定されたECLと同額の利益を認識することは認められる。

ガイダンスでは、金融機関はIFRS第7号「金融商品:開示」に基づき、COVID-19の影響額やその潜在的影響について、利用した前提(経済へのショックの程度や回復までの期間など)や測定方法など、十分な開示の提供が必要であることにも言及している。

KPMGでは2020年第1四半期の開示情報を基に、欧州の大手金融機関がどのような前提に基づきどのようなシナリオをベースに検討したかなどの開示情報の分析を実施している(※)。欧州の大手銀行の開示からは、ESMAのガイダンスに従い、COVID-19の経済へのマイナスの影響と政府などの支援によるプラスの影響を織り込んだECLの算定を、銀行がそれぞれの仮定や前提に基づき行っていることが確認できる。

「欧州銀行の開示から見えるCOVID-19のIFRS予想信用損失会計に与える影響」

(https://home.kpmg/jp/ja/home/insights/2020/07/ifrs-european-banks-20200701.html)

- 寄稿

-

有限責任 あずさ監査法人

マネージングディレクター

公認会計士

大川 圭美 氏金融機関に対する会計アドバイザリー業務に従事。

新型コロナ感染拡大対応としてのリース料減免と金融機関の「予想信用損失」見積もりへの影響

金融商品の契約書作成上の留意点

基準に即したシステム開発と最新情報のキャッチアップに課題