本日のポイント

- 地域金融機関による再編・統合は、それ自体は足元の厳しい経営環境を乗り切るための処方箋にはならず、併せて抜本的なビジネスモデルの変革に取り組む必要がある

- 今後の収益改善に向けて、事業領域の拡大/選択と集中による複数のビジネスモデルが考えられ、各社の状況に合わせた決断が求められる

- 長期的に事業戦略の方向性を検討する際には、収益性の低い非金融事業に過度に期待せず、祖業たる金融事業に向き合うことが重要である

ビジネスモデル変革が強く求められる地域金融機関

地域金融機関にとって、足元の経営環境が大変厳しくなっていることは論を待たない。日本銀行の量的・質的金融緩和策に伴う低金利、少子高齢化による地域経済の低迷、若年層を中心とした都市部への人口流出・労働力減少、新たなテクノロジーを活用した異業種の金融参入、新型コロナ禍の長期化による地域企業の疲弊、さらにはウクライナでの紛争とロシアへの経済制裁が市場・経済の混乱に拍車を掛けている。

こうした経営環境は、今後10年でさらに大きく変化することが想定され、よりチャレンジングな環境になり得る。例えば、政治の観点では、競争激化を促す政策がさらに推進されることが想定される。昨年制度が開始した金融サービス仲介業のさらなる緩和により、金融機関の大半の商品がプラットフォーマーのオンラインチャネル上で販売されるといった将来像も十分有り得る。また、既に政府内で議論が開始されているが、労働基準法令の緩和により、銀行を介さないデジタルマネーでの給与支払が可能になると、重要な顧客接点であった預金口座の優位性が失われ、顧客流出に繋がる恐れがある。技術(テクノロジー)の観点では、ステーブルコインやセキュリティトークンといった暗号資産の実用化が進み、既存の決済ネットワークによる収益が減少することが想定される、また、オープンAPIによる事業者間の連携がより一般的になり、多種多様な金融サービスが浸透する結果、既存金融商品が陳腐化することも考えられる。経済・社会の観点では、デジタルネイティブ世代の台頭やキャッシュレス化の進展に伴い、余程の付加価値がなければ店舗やATMに誰も足を運ばない世界が想定される。

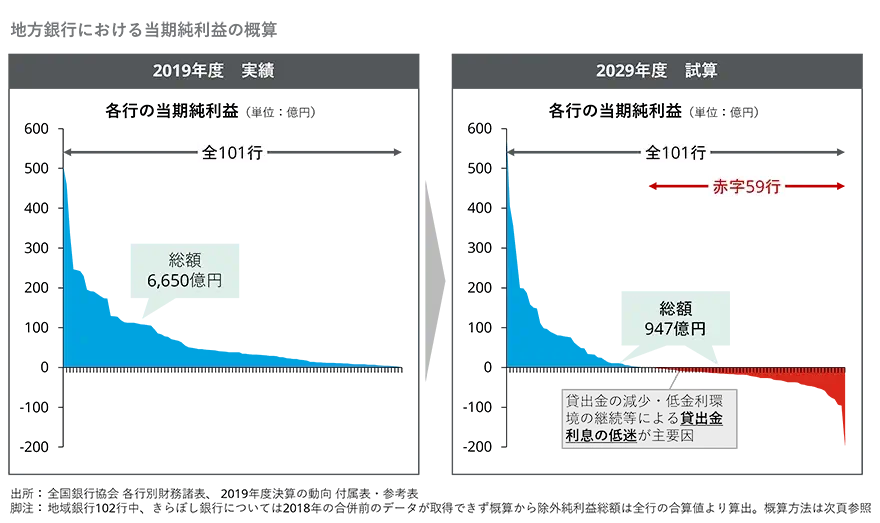

斯かる環境を踏まえ、地域金融機関の業績は今後どうなっていくのか。デロイトの試算では、国内の地銀がビジネスモデルを転換できなかった場合、10年後には地銀全体の約6割が赤字化するとともに、当期純利益総額も10年間で1-2割程度に縮減する可能性があると考えている。具体的には、101行(当時)の地銀について、2019年度の単体決算ベースでは、当期純利益の総額が6,650億円であることに対して、低金利の継続に伴う貸出金利息の減少および政策保有株等の保有株式の含み益の枯渇を加味し、2029年度には当期純利益の総額が947億円、赤字行が59行に上ると予想している。預金を貸出に回す伝統的なビジネスモデルにより、これまで地銀の業績を長きにわたって支えてきた貸出金利息は、現状維持どころか先細っていく方向にある。地銀が足元の利益水準を維持するためには、コストを抜本的に削減しつつ、ビジネスモデルの転換を通じて事業ポートフォリオを変えていく必要があるのである。

なお、独占禁止法の特例や合併・統合交付金といった政府による後押しもあり、地銀の再編・統合が盛り上がっているが、それ自体は各銀行のB/SとP/Lが一つになるだけであり、問題解決にはならない。むしろ、地銀同士のカルチャーの違いを乗り越え、重複する本部機能のスリム化や、お互いの強みを生かした新たなビジネスモデルへの進化を果たすことこそが、この難局を乗り切るために求められる打ち手であろう。

- 寄稿

-

デロイト トーマツ コンサルティング合同会社梅津 翔太 氏

銀行・証券ユニット/モニター デロイト ディレクター

- 寄稿

-

デロイト トーマツ コンサルティング合同会社伊東 俊平 氏

銀行・証券ユニット/モニター デロイト マネジャー