キャッシュレス決済に傾いた流れは元に戻らない

コロナ禍は金融業界にも多大な影響をおよぼしている。

陳 私たちは2020年3月と5月、日本在住の20歳以上の男女にオンライン調査を行った。2回の合計約5,000人の回答からは、コロナ禍は消費者の金融サービスの利用行動に不可逆の影響を与えていることが浮かび上がった。例えば銀行の事務手続き。店頭窓口の利用意向は、緊急事態宣言が出た4月から5月にかけての感染拡大期に約4割落ち込んだ。収束後の意向では少し戻るものの、それでも感染拡大前に比べれば約2割減である。一方、年代に関わらず、ウェブサイトやモバイルアプリなどデジタルチャネルの利用が増加している。

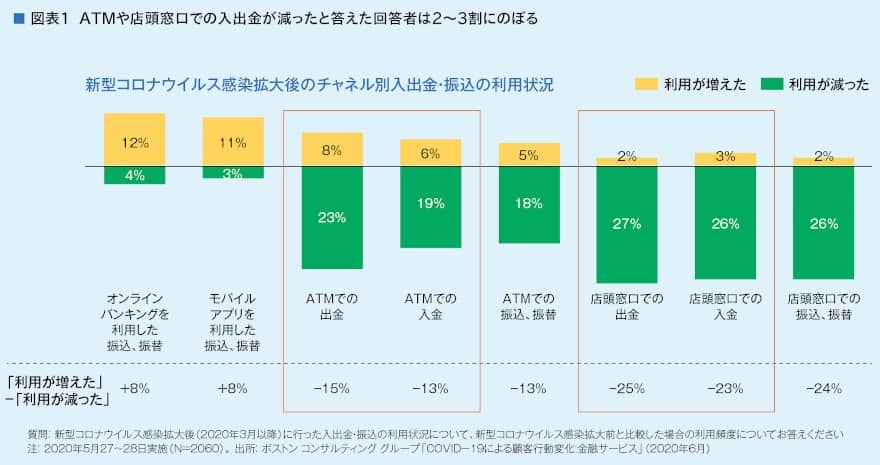

決済については、キャッシュレスの利用が増えたとの回答が全体の約5割を占めた。現金決済の減少に伴いATM・店頭での入出金が減ったという回答が2~3割にのぼったことと合わせると、キャッシュレス決済に傾いた流れは収束後も元に戻らない可能性が高い(図表1)。

店頭窓口からデジタルチャネルへのシフトは「非接触」が理由か。

陳 事務手続きのデジタルチャネルへのシフトは30代から50代が顕著だ。現役世代のこの年齢層では、コロナ禍で初めてリモートワークをした方も少なくないだろう。その経験から、「金融サービスもリモートで十分」と考えるようになったことも大きいのではないか。

顧客のデジタルチャネルに対する心理的なハードルが下がった。

陳 金融サービスにおける「対面」という言葉の定義が変わりつつある。リモートワークやウェブ会議システムによるコミュニケーションを通じて、対面とは目の前に相手がいることだけでなく、顔を見ながら話せる手法全般を指すと柔軟に受け止める。「人と話せる」人的対応ならばビデオチャット経由でも構わないと考える顧客層が広がっているようだ。

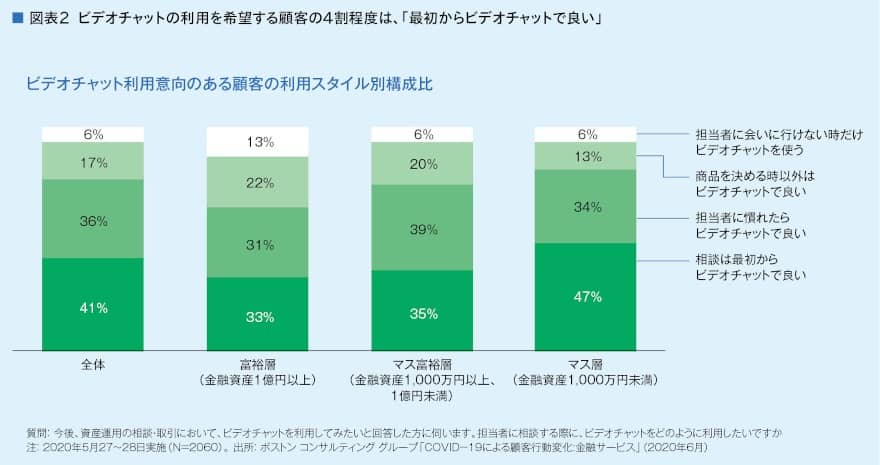

外出自粛期間中は時間の余裕ができて、自分の資産状況を見直した人が多かったことから、資産運用について金融機関に「相談したい」人が増えている。私たちのオンライン調査では、特に金融資産が1,000万円以上1億円未満のマス富裕層で感染拡大前に比べて約1割増えた。資産運用相談では家族構成などプライベートな話題に触れるが、ビデオチャットの利用を希望する顧客の約4割は、「最初の顔合わせからビデオチャットで良い」と回答している(図表2)。

一方、「担当者に慣れたらビデオチャットで良い」が36%、「商品を決める時以外はビデオチャットで良い」が17%と、直接対面との使い分けを希望する顧客も少なくない。金融機関には、「現役を引退したシニアだから窓口」「若くて独身だからデジタルチャネル」といった単純な区分けではなく、相談の内容やプロセス別にチャネルを工夫する努力が求められる。

現状維持をよしとする傾向を打ち破る後押しに

金融機関は顧客との付き合い方を根本から見直す必要があるといえそうだ。

陳 従来の日本の金融サービスは「人を呼ぶ・集める」が基本にあった。支店を駅前に構えたり、週末や季節ごとにセミナーを開いたりするのも、この思考から出発しているといえる。

しかし、新型コロナの感染拡大防止と外出自粛でこの伝統的なアプローチが機能不全に陥った。苦肉の策でセミナーをウェブに切り替えたところ、参加者の反応は悪くない。ウェブセミナーなら支店から離れたところに住んでいる人も在宅で参加できるので、テーマによってはこれまでより人が集まる。会場を借りるリアル形式では準備に時間とコストと一定以上の人的リソースが必要だが、ウェブならその何分の一の労力で開催することも可能だ。

デジタルチャネルの強化は多くの金融機関が以前から取り組んできた。

陳 多くの関係者は「いつまで古いやり方を続けているのか」と疑問に感じていたが、慣れたやり方を捨て、新しい行動様式に改めるのはどの業界でも難しい。コロナ禍で「人を集められない・呼ぶこともできない」事態に直面し、大きな一歩を踏み出せた。金融業界にとっては、期せずして旧態依然としたやり方や現状維持をよしとする傾向を打ち破る後押しになったといえるだろう。

コロナ下でも顧客との接点を途切れさせないために、金融機関も具体的なアクションが求められる。

陳 検討事項は経営規模や業態により異なるが、多くの金融機関に共通する課題の一つは「自社にとって『拠点』とは何か」を整理することだろう。新型コロナ感染拡大の環境下でもデジタルチャネルを上手に活用すれば、店舗に客を呼んだりセミナー会場に集めたりしなくても一定以上の金融サービスを提供できることを体感した。ただし、提供するサービスの内容や段階によっては直接対面のニーズが生じることもある。自分たちの販売チャネルや顧客との接点を早急に捉え直すのは、多くの金融機関にとって重要なアジェンダといえるのではないか。

日本の金融業界をざっくりカテゴリー分けすると、ほとんどの金融機関は「支店中心の従来型プレーヤー」と「デジタルチャネル中心のネットプレーヤー」のどちらかだ。今後は、従来型プレーヤーの間ではリモートのビデオチャットやコールセンターをさらに有効活用する取り組みが本格化するだろう。対するネットプレーヤー側では、百貨店や支店中心の従来型プレーヤーなどと提携してリアルチャネルを充実させ、インターネットの限界を超える動きが増えるのではないか。金融業界の大きな方向性としては、従来型プレーヤーとネットプレーヤーとも、双方の中心に歩み寄る「ハイブリッドな拠点」構築に動くと見ている。

数値化した人事評価の共有で生産性向上の議論を推進させる

一般論として、保険商品の検討・購入ではセンシティブな個人情報のやり取りが相対的に多く、オンライン上にアップしたり、ダウンロードできたりするように設定するのが銀行や証券よりも難しいケースが多い。その観点から言い換えれば、保険業界の従来型プレーヤーの多くはデジタルチャネル活用による成長ポテンシャルが大きいといえるのではないか。

陳 デジタルチャネルの刷新には、企業組織として解消すべき大きなハードルが2つある。1つは、社内の対顧客システムのインフラが拡充・複雑化するデジタルチャネルに対応可能か。もう1つが、顧客へのアプローチ手法の選択権を現場にすべて任せてよいかという問題だ。

デバイス機器の取り扱いやデジタルスキルは、個々の従業員でかなり格差が存在する。にもかかわらず、顧客とのやり取りを直接対面かリモートにするかをすべて個人の裁量に任せるのはリスクが高いと判断する金融機関もあるだろう。オンラインで提供可能な説明資料と直接対面でしか見せられない資料の線引きなど、コンプライアンス基準の整備も欠かせない。

これらのハードルを乗り越えれば、銀行・証券・保険という業態にかかわらず、従来型プレーヤーのデジタルチャネル活用による成長ポテンシャルは大きいといえるだろう。

会社全体のシステムインフラを整え、コンプライアンスのルールを明確化した後は、個々の従業員のスキルアップが課題となる。

陳 長年の人材評価基準を変えなければならない。従業員が新たなスキルを取得できるようにする再教育は、伝統的な金融機関にとって大きなチャレンジといえる。コミュニケーション能力とひと口に言っても、直接対面とリモートでの機器を介した会話では有効なスキルは異なるだろう。同じ説明でも、パソコンやスマートフォンの画面越しの会話では「分かりづらい」と受け取られる恐れがある。

さらに、在宅勤務を含むリモートベースのビジネスシーンが増えると、会社や上司が個々の従業員を評価するのが難しくなる側面もある。これまでは同じ支店内で一緒に働いていたので、部下の顧客に対する説明の様子や勤務態度などは自分の目で確認できた。

今後は、勤務時間の内訳を個々の業務の必要コストとリターンに勘案して評価するプロセスがより重要視されるのではないだろうか。8時間勤務の人の評価では、どの業務に何時間使ったか、その場合の人件費はいくらか、当該業務のリターンと照合して投下時間は適正かといった数字ベースの評価ポイントのウエートを高める方向性が考えられる。数値化した評価を上司や採算管理責任者が共有することで、会社全体としても「1時間で出せる成果をどう上げていくか」といった生産性向上の議論を具体的に推進できるようになるだろう。

アフターコロナを乗り越えるには、感染拡大防止といった「守り」だけではなく、生産性向上などの「攻め」の姿勢も貫きたい。

陳 海外の先進的な金融機関は、経営戦略の一つとして「お客様の啓けい蒙もう」を掲げている。例えば、デジタルチャネルの普及。日本の多くの金融機関は「シニアはスマホを使わない」で議論は終わってしまう。しかし、先進的な金融機関は「お客様がデジタルチャネルを使えるようにする」「使いこなせるようにするのは自分たち金融機関の仕事」と考える。

やり方を伝えればすぐに使えるわけではないが、「自分たちがマーケットを創る」という根本部分の発想は、他の業務にも応用可能ではないだろうか。「まあ、難しいよな」で終わるのではなく、「デジタルチャネルの使い方を含めた資産運用セミナーを開催するのはどうだろうか」などのアイデアをまとめ、実行する習慣の浸透が、組織、インフラ、販売チャネル、人事評価など様々な領域のボトルネックを外し、金融機関の一段の進化を促す契機になると考える。

アフターコロナ」はこう乗り越える~顧客行動の変化への対応が求められる金融業界

規制緩和と金融機関のリスク管理動向

「格差」広がる地域金融機関

中国銀行~民間による継続的な起業支援で地域課題の解決やSDGsを実践

ライフネット生命保険~自社と相手先のブランド両面作戦で「保険はスマホで買うもの」へ(2020年9月18日 掲載予定)

- 寄稿

-

ボストン コンサルティング陳 昭蓉 氏

グループ

マネージング・ディレクター&パートナー