年度や中期の経営計画、業務継続計画の見直し

2020年8月初め現在で、いまだ世界の新型コロナウイルス感染者数は増加傾向にあり、第2波の到来の可能性など予断を許さない状況である。しかしながら金融機関は、目の前のコロナ対応と同時に、アフターコロナを見据えた中長期的視野のリスク管理やビジネスモデル変革をする必要がある。特に、業務継続計画(BCP)の見直し、信用リスクの再評価、ストレスシナリオを踏まえた事業計画見直し、そしてアフターコロナの経済・社会構造変化を見据えたビジネスモデルとプロセスの見直しが主課題である。

英国金融行為規制機構(FCA)の国際部門担当エグゼクティブディレクターのナウシカ・デルファス氏は2020年6月の講演で、FCAが「秩序ある市場機能維持、企業の事業継続、消費者と中小企業の保護、高水準のコンダクトの維持」を企図した施策を実施したと述べるとともに「危機後の復興をパンデミック対応の経験を活用して正しく実施することが重要」とも述べている(※)。具体的にコロナの影響を金融監督に反映している例として、米国の連邦準備理事会(FRB)と連邦預金保険公社(FDIC)が7月に、来年2021年の主要行の破綻処理計画は新型コロナウイルス感染症の教訓を反映したものとすべきことを表明したことが挙げられる。

FCA’s national and international response to coronavirus (Covid-19) and Brexit, Nausicaa Delfas, Executive Director of International, Financial Conduct Authority, 6 May 2020

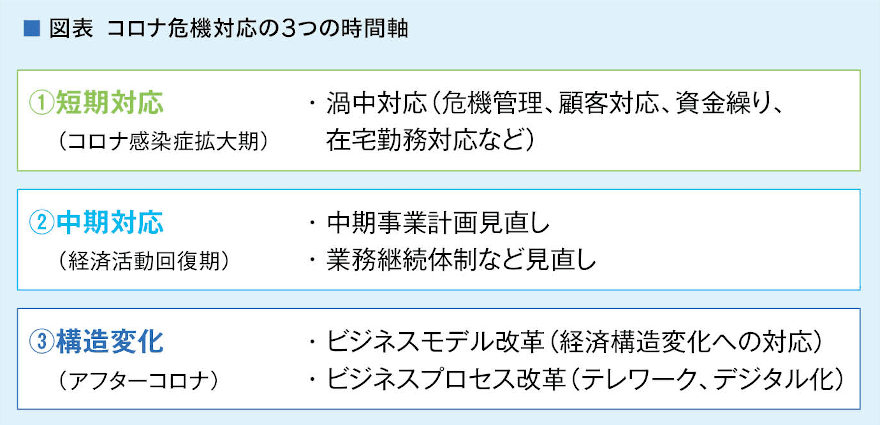

新型コロナウイルス感染症への金融機関の対応は、短期対応、中期対応、長期的な社会・経済の構造変化への対応という3段階に分かれる。短期対応は、感染拡大期における危機管理、支援融資やサービス提供などの顧客対応、テレワークによる必要な業務継続などの渦中管理である。次に中期対応は、経済回復時期において前提が大きく変化した年度や中期の経営計画、業務継続計画の見直しである。さらに長期的な構造変化への対応として、ビジネスモデルやプロセスの変革が必要になる。

新型コロナウイルス感染症に対し、各国金融当局および中央銀行は、金融システムの機能維持のために迅速に行動した。中央銀行は政策金利引き下げや量的金融緩和で金融システムを維持するとともに、社債・コマーシャルペーパーの買入や銀行への貸出スキームにより民間への資金供給を確保した。監督当局・中央銀行は、自己資本規制・流動性規制や貸倒引当金計上基準の緩和などにより、金融システム維持と信用収縮回避を図った。またバーゼルⅢや非中央清算デリバティブ証拠金規制など一部の規制適用を延期することで金融機関の負担を軽減し、経済への信用供与に注力できる環境を整えた。

その後当局・中央銀行は、中期的な観点からの監督規制の強化へと焦点を徐々に移行している。感染症などへの対応のためのBCPの強化を含むオペレーショナルレジリエンス(業務回復力)の強化、顧客保護のための最善注意義務要請やコンダクトリスク管理監督強化、そしてコロナの影響を投資家に的確に伝えるための開示の充実などである。

金融機関の社会的使命をより広くとらえる方向に展開

当局の規制はさらに長期的視野に立ったものもある。LIBOR移行やサスティナブルファイナンス関連規制は、コロナ感染拡大にも拘わらず従前スケジュール通り監督や規制化が進んでいる。特にサスティナブルファイナンスやESG(環境・社会・ガバナンス)の問題は、新型コロナ感染症の教訓の一つとして、アフターコロナの構造変化として金融機関が対応すべき課題の大きなものである。

当局の対応は危機対応という守りの面にとどまらない。長期的な構造変化を見据えた金融ビジネス変革への能動的対応の方向も見えつつある。デジタル化推進やFinTech推進などの政策、これらに伴うデータ保護やサイバーセキュリティ対策強化などの方針を各国当局が打ち出している。

アフターコロナの長期的な金融規制は、ソーシャルディスタンスの維持やテレワーク拡大、格差の拡大などに伴う個人行動の変化、サプライチェーン見直しや各産業の需給変化に伴う企業行動の変化、そして各国の財政赤字や米中対立など政府や国際秩序の変化に伴い、金融機関の社会的使命をより広くとらえる方向に展開しそうだ。金融機関の社会的使命として、業務継続、顧客保護、データ保護と、FinTech拡大による顧客利便性の拡大が求められることになるだろう。金融機関は、銀行法や健全性規制遵守などの「規制上のライセンス」にとどまらず、社会的使命を遂行できる「社会的ライセンス」の取得維持が求められるだろう。

ビジネスモデルとビジネスプロセスの両改革を実現

今後中期的なリスク管理として金融機関に求められるものは、信用リスク管理強化、オペレーショナルレジリエンス強化、そして顧客保護・データ保護の分野である。第1の信用リスク管理強化の観点からは、コロナ感染症拡大に伴い、各金融機関は一時的に緩和された金融規制と当局指導のもと、巨額の支援融資や既存貸出の条件変更を実施中である。これはコロナ危機渦中における経済の機能維持に大きく貢献しているといえる。しかし、金融システムの健全性維持のためには、拡大した支援融資や既存貸出をコロナ後の新たなシナリオに基づいて再評価し、適切な引当金積み増しなどの対策をとる必要がある。コロナ危機後の業績予測に基づく個社別信用リスクの見直しには、マクロのストレスシナリオや業種別の構造的業績変化シナリオに基づく信用リスクの再評価が必要である。

第2の分野であるオペレーショナルレジリエンスは、英国健全性監督機構(PRA)がいち早く規制化を試みている概念で、システム障害などによる業務の一時停止からの金融機関の業務回復力を指している。現在市中協議中の規制案では、金融機関の重要なビジネスサービスの特定、業務中断時間などの影響許容度(Impact Tolerance)、およびストレスシナリオによる検証を金融機関に求めている。経済活動自粛下で業務継続を何とか実現した金融機関が得た教訓は、まさにこのオペレーショナルレジリエンスの強化に生かされるべきであろう。

最後に、顧客保護はコロナ感染症以前から、金融商品の不適切な販売等の不祥事の絶えない金融機関に課せられた大きな課題であった。コロナ危機においては、金融商品価格下落や流動性低下、市場の大幅な変動に伴い顧客保護の観点はますます重要になっている。またデータ保護は、欧州ほか各国で個人情報保護規制がコロナ以前から強化されていた。コロナによる米中をはじめとする国家間対立の激化は、安全保障の観点からも今後のデータ保護規制の強化の契機となるだろう。

金融機関はリスク管理のみならず、中期的な経済シナリオやストレスシナリオに基づく、経営計画の見直しを実施する必要がある。

さらに、経済・社会の構造変化にともなうビジネスモデルやビジネスプロセスの変革をも迫られるだろう。また金融機関はむしろこの構造変化を一つの好機ともとらえて、アフターコロナの時代に新たなビジネスを拡大することも可能である。コロナ危機以降に構造的変化が見込まれる一部業種(運輸、宿泊・娯楽、小売業など)は今後ビジネスモデルの転換が起き、一方でアフターコロナにおいては情報技術、通信などハイテク分野の業績拡大が見込まれる。金融機関自身も、FinTechやデジタル化の推進により、ビジネスモデル改革とビジネスプロセス改革の双方が実現可能である。こうした動きをデロイトでは「Respond、Recover、Thrive(対応、回復、繁栄)」との言葉で表現している(※)。(文中の意見にわたる部分は筆者の私見である)

Deloitte, The World remade by COVID 19, Scenarios for resilient leaders 3 ‐ 5 years, 6 April 2020

- 寄稿

-

有限責任監査法人トーマツ

リスク管理戦略センター

ディレクター

勝藤 史郎 氏2017年7月より現職でリスク管理関連アドバイザリーに従事。マクロ経済

分析、国際金融規制情報、リスク管理枠組み構築支援などを提供。以前はメガ

バンクのリスク統括部副部長、同ニューヨーク駐在チーフエコノミストなどを

歴任。

アフターコロナ」はこう乗り越える~顧客行動の変化への対応が求められる金融業界

規制緩和と金融機関のリスク管理動向

「格差」広がる地域金融機関

中国銀行~民間による継続的な起業支援で地域課題の解決やSDGsを実践

ライフネット生命保険~自社と相手先のブランド両面作戦で「保険はスマホで買うもの」へ