真のEmbedded Insurance(組込型保険)

~グローバル金融プレイヤーが成功した保険エコシステムの作り方~

-

【講演者】

- InsureMO株式会社

代表取締役

河上 勝 氏

<組込型保険の最新動向(Chubb損害保険の場合)>

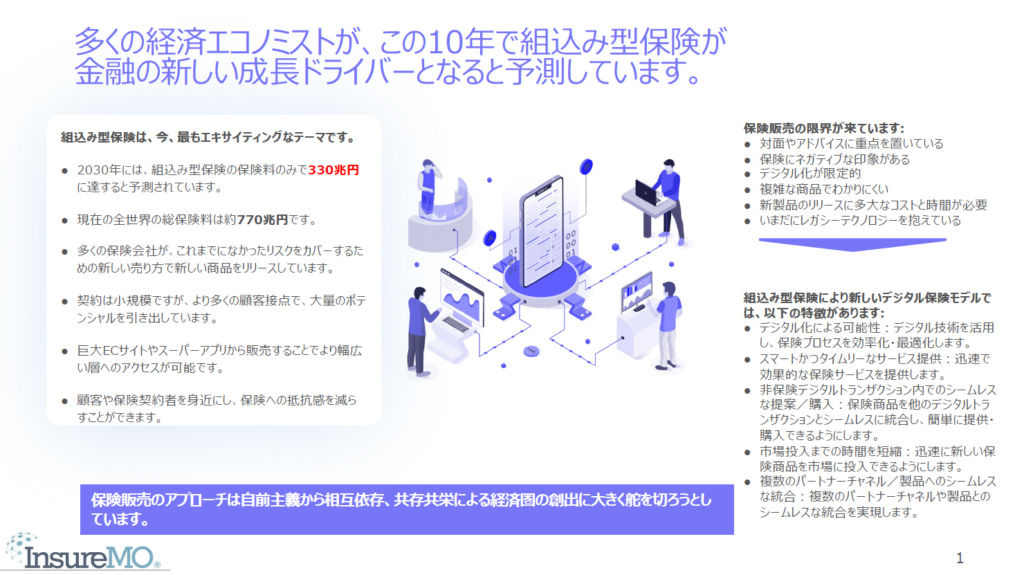

「組込型保険」は、顧客に付加価値を提供するために、アプリケーション内に組み込む形で提供される保険商品だ。日常生活の中にスマートフォンの利用が根付いた今だからこそ、注目されているサービスである。

日本では、組込型保険の実績はまだ少ないが、すでに世界では取り組みが進んでいて、アジア地域最大級の国際的保険会社であるChubb損害保険は全世界に150社の販売パートナーを持ち、54カ国で事業を展開。組込型保険の販売にあたっては、パートナー企業専任のプロジェクトチームを設置し、リリースまで密接に関わり合う協働モデルを展開。デザイン思考に基づくフレームワークを活用して、UXを重視したソリューションを提案することで、最短距離で新規事業の構築を実現している。

これまでの保険マーケットは、顔を合わせた対面販売での商習慣が主流だったが、スマートフォンの普及により生活は大きく変化した。保険サービスにおいても、どのように顧客との接点(タッチポイント)を設けるかが重要視されている。

金融機関は、コンシューマー(消費者)とのタッチポイントが多い。例えば、口座の開設、クレジットカードの申し込み、公共料金の支払い、オンラインショッピング、BNPL(後払い決済)、送金などだ。こうした接点で、ニーズに見合った保険商品を提案できれば、コンシューマーの生活に溶け込んだ形での保険加入が可能になる。

組込型保険を取り入れることで恩恵を受ける企業も多く、約10%から15%の純利益が組込型保険によってもたらされるという試算もあり、潜在的なマーケットとしては700兆円が見込まれている。

<アプリ内組込型保険の成功例(1):NU bank>

世界最大のネット銀行であるNU bankとのパートナーシップにより、バンキングアプリケーションの中で、スマホ保険や失業保険、生命保険など、若年層にも手が届きやすい保険サービスを販売。

インフルエンサーやユーチューバーを活用した認知度向上と金融教育推進キャンペーンを展開した効果もあり、リリース後、1ヵ月で15万円を超える成約を実現。世界で7000万人を超える顧客の80%が35歳未満という、マーケットに破壊的な変化をもたらした。保険の認知度が上がったことで、保険加入を目的としてNU bankに口座を開設する若者も増えたという、相乗効果も生まれている。

<アプリ内組込型保険の成功例(2):Amazon>

Amazonとパートナー関係を構築したことで、2021年に開始したAmazonセラープロテクションプログラムのグローバルプロバイダーとして選定。今では、全世界でデジタル展開する唯一の保険会社として、世界24カ国に向けた保険を提供している。

保険商品としては、Amazonの販売業者(セラー)向けの企業保険商品として販売業者賠償責任保険(セラープロテクション)と、中小企業向けの小規模企業保険を販売。保険商品は、アメリカと中国にはすでに展開され、2022年1月までに19を超えるマーケットでリリース。予想を20%以上も上回る販売件数を達成している。 NU bankもAmazonもネットを中心に事業を展開するテクノロジープラットフォーマーだけに、保険商品をアプリ内に埋め込んで簡単に提供できるのは、消費者や販売事業者に対する大きな付加価値となることが実証された事例だ。

<アプリ内組込型保険の成功例(3):Grab>

Grabは、タクシーの配車サービスからはじまり、今ではフードデリバリーやITを活用した金融サービスなど様々なビジネスを展開する、東南アジア最大級の企業。Grabを利用する乗客、ドライバー、販売業者向けに、多彩なアプリ内保険を提供している。

販売している保険商品は、ライドカバー、海外旅行保険、団体傷害保険、スマホ保険、自動車超過額保険、入院日額給付保険、ガジェットリースなど。見積もりから支払い、保険証券の発行、セルフサービス、請求までのライフサイクル全般をカバーしている。

<日本市場での組込型保険の展開>

Chubb損害保険では既に日本向けの保険商品提供の準備も整っており、航空会社や旅行代理店などでは、既に組み込み型保険のビジネスが開始されている。

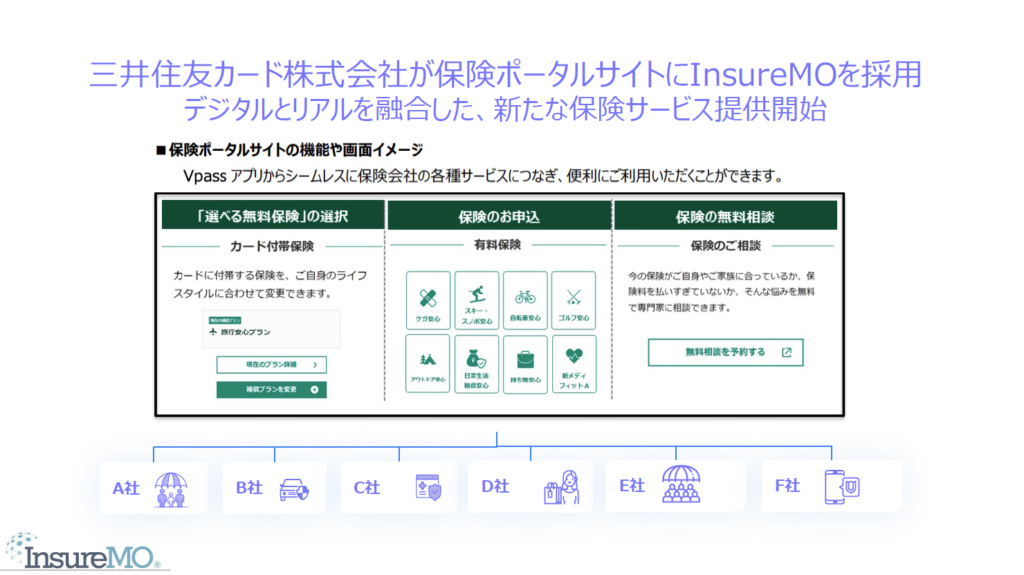

金融機関向けには、2022年11月に日本初の本格的な組込型保険として、三井住友のカードの新サービスOliveにつながる保険ポータルが開設された。中には、三井住友系列に属さない保険会社も含まれているのが特徴的だ。

<保険エコシステムのハブブラットフォーム提供(InsureMO)>

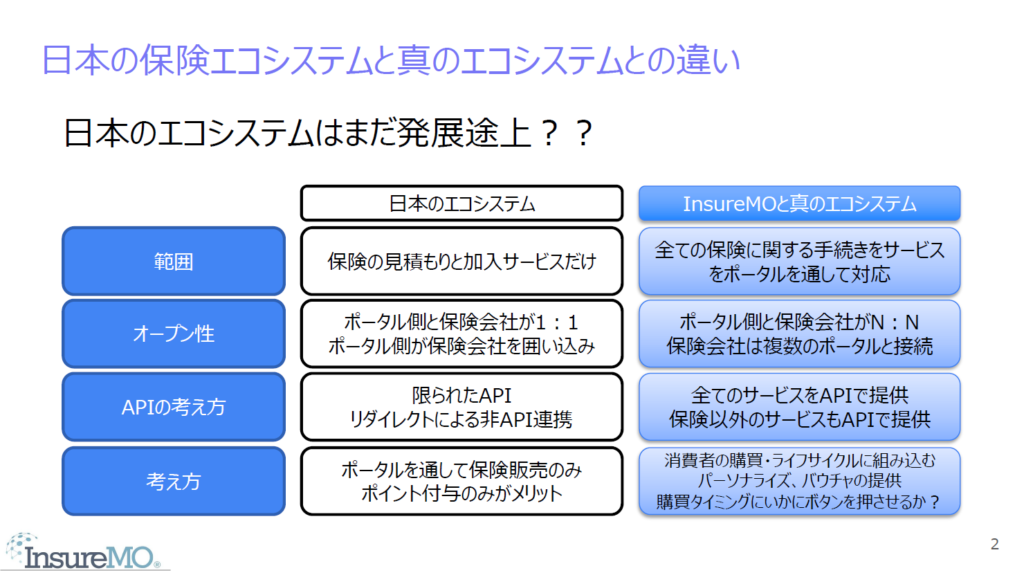

三井住友カードの保険ポータルには、保険デジタルサービスプラットフォーム「InsureMO」が採用されている。InsureMOは、保険の申し込みや支払い手続きなど、保険業務に必要な機能を実装。保険会社向けにモバイルのアプリケーションから契約管理システムまで、幅広く提供すると同時に、金融機関や保険会社などのAPIサービスとノーコードで接続できるゲートウェイとしても活躍している。

<事例(1):FEクレジット>

FEクレジットは、ベトナムの地場銀行であるVP銀行と三井住友銀行の合弁会社で、ベトナム市場をリードするフィンテック企業。InsureMOはベトナム市場における保険流通事業のハブポータルとして採用された。

銀行30社、携帯電話会社4社、保険会社9社の関係性を生かしたビジネスモデルを模索し、保険流通の巨大なエコシステムを構築した。その結果、各保険会社から3ヵ月で16保険商品が稼働。4期連続で保険料収入を伸ばしている。

<事例(2):インドSBI損害保険(SBIG)>

インドSBI損害保険(SBIG)は、インド全土に137以上の支店網を持ち、銀行保証や代理店、ブローカー、小売ダイレクトチャネル、デジタル提携を含むマルチディストリビューションモデルを通じて、サービスを提供する新興損害保険会社である。

銀行アプリに組込型保険を提供したことで、2021~2022年度の保険料総収入が11%増加。 特に医療保険の保険料収入50%増を実現させるなど、急成長しているインド経済とITの普及をいち早くビジネスに展開することに成功した。

<事例(3):インド国鉄>

鉄道旅行中にしか加入できないユニークな保険として、インド国鉄のチケット販売アプリに保険サービスを組み込んで提供。不安定な鉄道状況による不安を解消する保険として、わずか0.92ルピー(約1.4円)の掛け金で事故やテロ、放火、盗難などの被害にあった場合に最大100万ルピーを補償。1日最大70万件の加入申し込みがあり、2千万人が利用するインドで最も売れた保険商品となった。

<事例(4):クレジットカード請求書支払いサービス「CRED」>

「CRED」はインドで生まれたクレジットカード請求書支払いサービス。購買意欲と支払いの正確性を同時に引き上げた仕組みにより、2018年の創業からわずか9ヶ月で合計1億4500万ドルを調達し、2021年にはユニコーン企業に成長した。

独自の個人向け信用情報を保有しており、ユーザーが支払いを正確にすることで、個人の信用情報が向上。支払い情報に応じて、InsureMOで連携された保険商品群からパーソナライズされた保険商品が提案される。信用情報が上がるとリワード(ポイント)が還元されるので、ユーザーはポイントで、自分に合った保険を買い増しできるようになる。

<事例(5):ECサイト「Flipkart」>

インド最大のECサイトFlipkartは、ユーザーベースのマネタイズに成功。インドのマイナンバーカードにあたる国民識別番号や国家登録車両データなど3種類のpaymentサービスと生命保険3社、損害保険3社、医療保険3社がInsureMO経由で連携。ECサイトの中で全てをワンストップで完結する保険ビジネスを展開している。

<事例(6):中国の自動車保険ネットワーク>

中国では、30のカーディラーと7548の代理店、26の保険会社がAPIでつながる最大自動車保険ネットワークを形成。このネットワークには、SMSやコールセンター、ディーラーシステムやSATなども繋がっており、保険加入者とディーラー保険会社を中心に、様々なサービスへと波及している。この巨大な保険エコシステムサービスは、契約数と契約金額ともに前年比の2倍以上という驚異的な伸びを示した。

<組込型保険の疑問や不安>

組込型保険は、身近にあるリスクに対する保険商品の販売が主流。既存の保険商品と必ずしも競合するわけではないので、新しいビジネスチャンスだととらえている。

<疑問(1):低価格の保険商品しか売れない?>

デジタルにおける保険商品は、日本では延長保証やコロナ保険などの低単価商品、サイズが小さな保険の販売が目立つ。ただ、海外では生命保険や自動車保険などの様々な保険もあり、今後マーケットの成熟により変化するとみられる。

パーソナライズされた良い商品が提案されれば、リスク回避に対する魅力的なサービスになることを考えると、金融機関サイトやアプリケーション内に埋め込んで販売することは、付加価値の高い、魅力的なサービスになり得るだろう。

<疑問(2):収益を上げるための戦略は?>

保険の提供販売にあたって、重要なのはオートメーション化だ。導入コストはかなり下がっているので、プロセスを仕組み化して自動連携させることが一番のキーになる。テクノロジーの進歩は目まぐるしいので、思い切った施策もリーズナブルに始めやすくなっている。

<疑問(3):どのようにして、会社同士が連携していくのか?>

企業やサービス同士がつながるためには、双方の企業・サービスでAPIの用意が必要になる。機動的な連携のためには、必要なAPIをスピーディに構築することが求められる。InsureMOは、標準で数千のAPIを提供している。システム構築に掛かる準備期間や対応負荷を大幅に削減し、保険エコシステムの創造を手軽に行うことができる。必ず金融機関の課題解決につなげられる機能を備えているため、少しでもご興味お持ち頂ければ気軽にご相談いただきたい。

◆講演企業情報

InsureMO株式会社:https://insuremo.co.jp/