- 改正犯罪収益移転防止法の「特定事業者」

- 犯罪収益移転防止法の改正内容

- 改正犯罪収益移転防止法の「取引時確認」

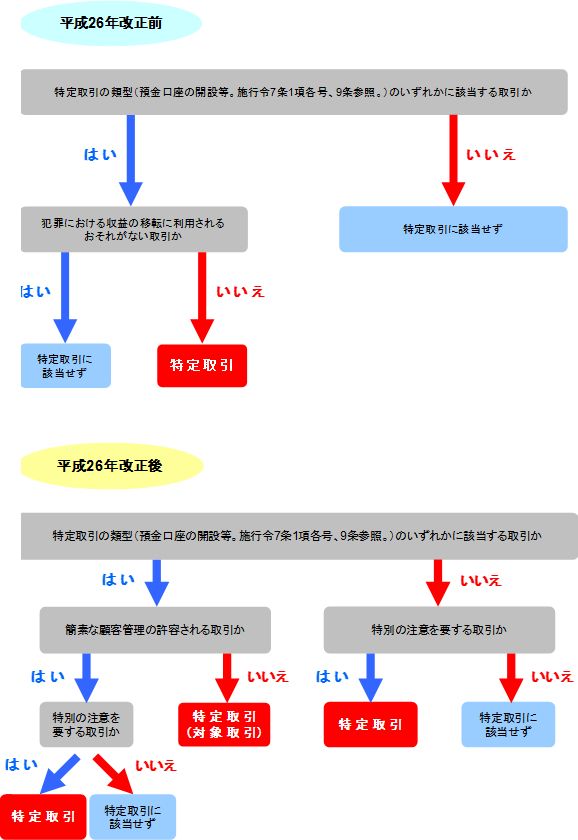

- 改正犯罪収益移転防止法の「特定取引」

- 改正犯罪収益移転防止法の「ハイリスク取引」

- 新規顧客が外国PEPs等に該当しないかの確認方法

- 既存顧客が外国PEPs等に該当しないかの確認方法

- 外国PEPs等との取引を継続できるのか

改正犯罪収益移転防止法の「特定事業者」

改正犯罪収益移転防止法の規制対象となる事業者は「特定事業者」と呼ばれ、一定の取引時に、取引時確認が義務付けられたり、疑わしい取引の届出義務が課されたりしている。

特定事業者に該当する事業者

- 銀行

- 金融商品取引業者

- 保険業者

- 貸金業者

- カード会社

- リース会社

- 貴金属等売買業者

- 宅建業者

- その他一定の範囲の事業者

犯罪収益移転防止法の改正内容

改正犯罪収益移転防止法の内容は、主として以下のとおりである。

平成26年改正 (平成28年10月1日施行)

- 特定取引の範囲の拡張

- 潜脱目的の敷居値以下の取引の取引額合算

- 実質的支配者の概念の変更

- 外国PEPs等との特定取引がハイリスク取引に

- 本人確認書類の類型を変更

- 体制整備事項の追加 (特定事業者作成書面の作成等)

平成28年改正

- 仮想通貨交換業者を、特定事業者の範囲に追加

改正犯罪収益移転防止法の「取引時確認」

取引時確認の概要

改正犯罪収益移転防止法では、一定の取引に際して、本人特定事項(氏名、生年月日、住居)や、取引目的、実質的支配者等の事項の確認を求めており、これを「取引時確認」と呼ぶ。

取引時確認という言葉がぴんと来ない方は、免許証等による本人確認のことであるとご理解いただければよい。

取引時確認は、以前は本人確認と呼ばれていたが、氏名、住所などの本人特定事項だけでなく、取引目的や実質的支配者等の事項についても確認すべきこととされたため、現在は、本人確認ではなく取引時確認と呼ばれている。

「通常の取引時確認」と「厳格な取引時確認」

改正犯罪収益移転防止法の取引時確認には、「通常の取引時確認」と「厳格な取引時確認」がある。

特定事業者は、特定業務に属する業務(例えば、銀行であれば全業務、クレジットカード会社であればクレジットカード発行に係る業務)のうち、特定取引を行う際、取引時確認の省略が認められる取引でない限り、通常の取引時確認を行う必要がある。

ただし、ハイリスク取引の場合は、確認済みの顧客か否かに関わらず、厳格な取引時確認が必要とされており、取引時確認の手続きが加重されている。

改正犯罪収益移転防止法の「特定取引」

取引時確認がどういう場合に必要かを判断するためには、「特定取引」の概念を理解することが重要である。この特定取引の概念は、犯罪収益移転防止法の改正で大きく変更された。

従来よりも広い範囲で取引時確認が必要となる

例えば、銀行や保険会社の場合、預金口座の開設、貸付、200万円超の大口現金取引等が、対象取引に該当するが、そのような対象取引の類型にあたらない取引であっても、特別の注意を要する取引に該当するとされれば、本人確認が必要となってしまう可能性がある。

従来は、預金口座の開設など、犯罪収益移転防止法で列挙された類型の取引しか、取引時確認が問題となる余地がなかったが、今後は、犯収法で列挙された類型(「対象取引」)に該当しなかったとしても、特別の注意を要する取引に該当する場合は、取引時確認が必要となる。

ここでいう特別の注意を要する取引とは、疑わしい取引に準じる内容の取引のことであり、同種の取引の態様と著しく異なる内容の取引などを指すとされる。

したがって、簡単に言えば、犯罪の疑いがある取引や、これに準じるような怪しい取引を行う場合、基本的に取引時確認が必要となるということであり、従前に比べてより広い範囲で取引時確認が必要となる。

改正犯罪収益移転防止法の「ハイリスク取引」

犯罪収益移転防止法では、ハイリスク取引について、厳格な取引時確認を必要としている。ハイリスク取引とは、以下の4類型を指し、平成26年の法改正で「外国PEPs等との特定取引」が追加された。

- 偽り取引

- なりすまし取引

- イラン、北朝鮮に居住する顧客等との特定取引

- 外国PEPs等との特定取引

外国PEPs等との特定取引がハイリスク取引に追加された理由

ここでいう外国PEPs(Politically Exposed Persons)とは外国の政府高官、または元政府高官であり、外国PEPs等といった場合には、その家族や、その者が実質的に支配している法人を含む。

外国PEPs等は、贈収賄や横領などの不正な行為を通じて獲得した資金を、他国の銀行に預け、マネーロンダリング取引の当事者となる危険性が高いということで、外国PEPs等との取引は、ハイリスク取引に指定されることとなった。

新規顧客が外国PEPs等に該当しないかの確認方法

外国PEPs等に当たるかの確認方法は、パブリックコメントへの政府による回答(パブコメ)で、以下の3種類が挙げられている。

- 申告を受ける方法

- 外部DBを用いる方法

- インターネット等で調査する方法

どの確認方法を取るべきかの判断

このうち、外部DBの利用が必須であると喧伝する者もいると聞くが、政府がパブコメで示している見解とは齟齬するように思われる。取引内容やリスクなども踏まえ、「合理的」と認められる方法であればよいと考えられ、そのリスクにもよるが、外部DBに限られるものではない。

例えば、一度の取引で何十億円もの海外送金を可能としているような国際的な金融機関は、外国PEPs等によるマネーロンダリング取引に利用されるリスクが高く、外部DBなどの利用が不可避と考えられる事例もあるだろう。

一方で、少額の取引しか行わない事業者で、外国PEPs等によるマネーロンダリング取引に悪用されるリスクが相対的に低いと言える事業者の場合は、外部DBの活用までは不要な場合も多いだろう。

そういった点も踏まえて、「合理的」と認められる方法が、選択されてよい。

外部DBさえ利用していれば問題ないのか

なお、パブコメを読む限りは、DBによる外国PEPs等のスクリーニングさえ行えば、他の対応は全て不要とも読めるが、FATFの外国PEPS等に係るガイドラインにおいては、DBには限界があり、DBによるスクリーニングだけでは不十分で、外部DBを用いる場合にも従来型の手法と併用されるべきとの趣旨の記載がある。

外部DBのみの利用でも、国内法との関係で法令違反とされないとしても、国際的な金融機関グループなどにおいては、グローバルなコンプライアンス確保の観点から、スクリーニングだけでよしとするのか、慎重な検討がされてよいのではないかと思う。

既存顧客が外国PEPs等に該当しないかの確認方法

外国PEPs等との関係では、経過措置の規定もないため、既存顧客との関係についても、整理をしておく必要がある。

例えば、貸金の基本契約を過去に締結した顧客について、法施行後(平成28年10月1日後)の個別貸付をするのであれば、外国PEPs等にあたるかの確認をしなければならないこととなる。外国PEPs等に該当するのであれば、厳格な取引時確認が必要となってしまうからだ。

この点、既存顧客にダイレクトメールを送って、個別に申告を受ける方法は現実的に不可能な場合が多いとして、他にどのような方法が考えられるだろうか。

一つの選択肢は、DBを用いる方法であり、もう一つの選択肢は、約款を改定し、外国PEPs等に該当する場合の申告義務(又は届出義務)を課すなどして、申告を求める方法である。

DBにも限界があることから、DBの導入の有無にかかわらず、約款を改定するなどして、申告を求める方法の活用も前向きに検討したい。

外国PEPs等との取引を継続できるのか

この外国PEPs等との特定取引の関係では、確認済み顧客であるかどうかに関わらず、常に取引時確認の対象となる。

銀行や貸金業者であれば、ローンカードの基本契約締結時だけでなく、個別貸付時も含めて、毎回、免許証などにより、本人確認をし直さなければならないと解される。

金融商品取引業者であれば、株式などの買注文を、外国PEPs等の顧客から受ける度に、取引時確認をし直さなければならないと解される。

過剰な取引時確認により外国PEPs等との取引謝絶も

毎回、免許証の提示を受けるなどして取引時確認を行うことにどれだけの意味があるかは分からないが、ハイリスク取引について、特定取引の都度、毎回の取引時確認というのは、海外と比べても明らかな過剰規制ではないかと思われる。

あまりに煩雑で、現実的には履行困難な場合が多いであろうから、外国PEPs等との特定取引については、取引謝絶が多く出るであろうと予想される。

筆者は、日本貸金業協会においても、犯罪収益移転防止法のセミナーを行ったが、外国PEPs等との取引については取引謝絶とせざるを得ないというような感想も多く受けた。

外国PEPs等との取引について謝絶をしなければならない場合があるにせよ、外国PEPs等の認定を丁寧に行うと共に、謝絶理由について丁寧に説明するなど、外国の政府高官等との関係で、できる限りクレームを生じないような対応を検討すべきである。

- 寄稿

-

山下・柘・二村法律事務所中崎 隆 氏

弁護士