- 「金融レポート」「金融行政方針」とは

- 3メガバンクグループの現状と課題

- 地域銀行の現状と課題

- アパート・マンションローンの増加

- 銀行カードローンの増加

- 顧客本位の業務運営の確立・定着を通じた家計の安定的な資産形成

- 金融当局・金融行政運営の改革

「金融レポート」「金融行政方針」とは

金融庁は、2015年秋から、金融行政が何を目指し、どのような方針で行政を行っていくかについて「金融行政方針」を公表したうえで、その進捗や実績の年次評価を、現状分析や問題提起と合わせて翌年に「金融レポート」として公表する、というPDCAサイクルを継続している。

2017年10月25日に「平成28事務年度 金融レポート」が、11月10日に「平成29事務年度 金融行政方針」がそれぞれ公表された。以下では、この2つのレポートの内容を、金融機関の観点から留意すべき事項を中心に解説する。

▼筆者:渡邊隆彦氏の関連著書

アジア・オセアニアにおける災害・経営リスクのマネジメント (専修大学商学研究所叢書)

3メガバンクグループの現状と課題

3メガバンクグループの自己資本・収益は安定的に推移しているが、海外業務の急拡大に伴い、環境変化に対する機動的なポートフォリオ管理(ストレステスト活用を含む)や外貨流動性管理の高度化が課題となっている。

国内においても、低金利環境下で拡大したハイブリッドファイナンスや不動産業向け貸出について、規律ある審査や期中管理が求められている。

また、質の高いガバナンスの構築によって、以下3点を実現することが強く期待されている。

- トップライン収益の量的拡大よりも、資本効率を重視した「業務の選択と集中」を進めること

- 銀・信・証のグループ連携ビジネス拡大に際しては、持株会社の適切な関与の下、「顧客本位の業務運営」を浸透させること(利益相反管理・優越的地位の濫用防止を含む)

- オープンイノベーションに取り組み、フィンテックへの対応を遅れることなく進めること

従前からの継続課題としては、「政策保有株式の着実な縮減」、「海外発行カード対応ATMの設置および不正利用防止への着実な取組み」が挙げられており、3メガバンクグループは留意すべきである。

地域銀行の現状と課題

持続可能なビジネスモデルの構築

金融庁は4年前から、人口減少・金利低下の環境下では、地域金融機関にとって単に金利競争で量的拡大を指向するビジネスモデルは一般的に成り立たず、環境変化に対応した「持続可能なビジネスモデル」を確立することが必要である旨、繰り返し発信してきた。

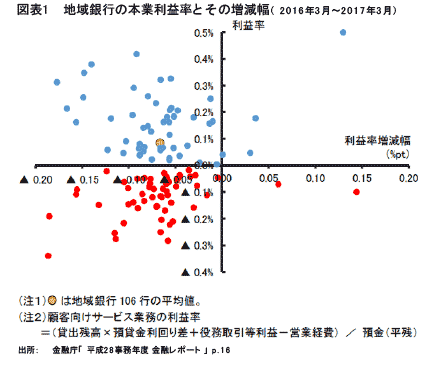

2016年秋の「金融レポート」では、本業利益(対顧貸出・手数料ビジネス業務の利益)が2015年3月期で4割の地域銀行がマイナスであり、2025年3月期には6割超でマイナスになるとの試算であった。今回の金融レポートでは、2017年3月期時点で、すでに過半数の地域銀行(106行中54行)で本業利益がマイナスに転落し、5年後には7割が赤字になるとの試算であり、地域銀行の本業収益悪化のスピードは予想以上に速い(図表1参照)。

また、金融庁が実施した「企業アンケート調査(3万社対象、8,901社から回答)」からは、担保・保証がないと融資に応じてくれないとする企業の割合は全体の4割と依然高いこと、貸出金利回りの低下幅が緩やかな銀行は、顧客の経営課題の把握、提供サービスの効果の双方において、相対的に高い評価を顧客企業から得ていることなどが見てとれる。

以上の状況を踏まえ、いよいよ金融庁は、ビジネスモデルの持続可能性に深刻な問題を抱える地域銀行に対して検査を実施し、課題解決に向けた早急な対応を促す方針である。地域銀行の中には、希望的観測に頼った経営を行っている先や、ビジネスモデルの持続可能性に大きな懸念があるにも関わらず必要な改革を行わず、社外取締役や株主からの外部牽制も働いていない先もあり、金融庁はガバナンスの立て直しを求めていく考えである。

顧客本位の金融仲介機能の発揮

2016年9月に公表した「金融仲介機能のベンチマーク」は、各指標の定義が明確でなく銀行間で比較できなかったことから、金融庁はこのベンチマークを発展解消し、各銀行の「金融仲介(企業の価値向上支援等)」の発揮状況を表す、統一定義に基づいた客観的な指標群(KPI)を改めて策定する予定である。各銀行の取組みの「見える化」を進め、良質な「顧客本位の金融仲介」サービスを提供する銀行がどこなのか分かるようにすることで、顧客による地域銀行の選別を促し、銀行間で「顧客本位の競争」を実現させよう、というのが金融庁の狙いであろう。

以上のように、「持続可能なビジネスモデルの構築」、「顧客本位の金融仲介機能の発揮」とも地域銀行にとって“待ったなし”の状況下、他行との経営統合も有力な選択肢の一つである。

要検討課題

しかし、ふくおかフィナンシャルグループと十八銀行、第四銀行と北越銀行のように、当事者の統合合意後、公正取引委員会の審査が長びく事例が発生している。これを踏まえ、金融庁は「金融行政上の課題について、競争のあり方も含め検討する必要がある」と述べている。

また、市場メカニズムによって、地域の企業・経済に貢献できない金融機関は退出を余儀なくされるが、その際に金融システムや顧客に悪影響が及ばぬよう、「早期是正のメカニズム等、現行の制度・監督対応に改善の余地がないかについても検討する必要がある」としている。

地域銀行に対する金融庁の支援策

ここまで、金融庁の地域銀行に対するムチ(追い込み)について述べたが、他方、経営改革に取り組み、地域経済の活性化に努めている地域銀行に対しては、金融庁からいくつかのアメ(支援策)が示されている。

- 地域活性化に資する銀行保有不動産の有効活用や地域企業支援のためのコンサルティング業務等が行いやすくなるよう、業務範囲に係る規制緩和を検討する

- 商工中金の不正融資問題を受け、公的金融と民間金融がより補完的なものとなるよう、それぞれの本来の役割に基づく望ましい関係のあり方について、関係省庁と改善に向けての議論を進める

- 地域銀行による企業支援を促進するため、地域経済活性化支援機構(REVIC)や日本人材機構による人材・ノウハウ支援を強化する

個別業務については、後述するアパート・マンションローン業務や銀行カードローン業務に加え、有価証券運用業務におけるリスク管理高度化に、地域銀行は十分な注意を払わなければならない。

アパート・マンションローンの増加

アパート・マンションローン(個人による貸家業向け貸出)は、土地所有者の相続税対策や、高所得者層の不動産投資を背景に、特に地域銀行で増加している。

金融庁の分析によれば、築年数の経過とともに、空室率上昇・賃料低下によって、アパート収支のみでは返済資金を賄えない借り手が増える傾向にある。

したがって、地域銀行においては、金利上昇や空室増加・賃料低下等のリスクを適切に評価したうえで、借り手に分かりやすくリスク説明を行って、「顧客本位の(=ローンの借り手である家主の立場に立った)業務運営」を進めることが必要である。

銀行カードローンの増加

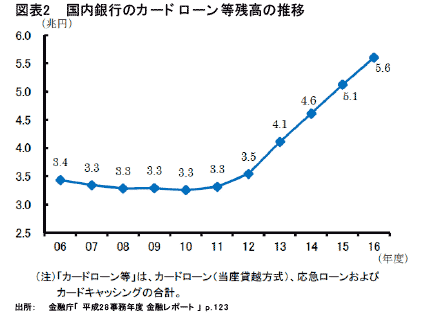

多重債務の発生防止を目的とする改正貸金業法の規制強化(2010年6月完全施行)や、過払金返還請求の増加により、貸金業者の再編(メガバンクによるグループ化)・淘汰が進み、「貸金業者による消費者向け貸付残高」は大幅に減少した。

一方、銀行は、低金利環境と企業の資金需要減少を背景に、貸金業者が保証を付与する形でのカードローン業務を積極化させており、2012年度以降「銀行のカードローン残高」が急増している(図表2参照)。

貸金業者に対しては、年収の3分の1を超える貸付を禁止する貸金業法上の総量規制が課されている。他方、銀行は、銀行法令や監督指針によって過剰貸付の抑制・利用者保護が確保されていると考えられることから、総量規制の対象外である。

そのため、銀行カードローンの増加に対しては「過剰融資」や「貸金業法の趣旨の潜脱」との批判が起きており、社会問題化する懸念があった。かかる状況下、麻生金融相は9月1日の記者会見で、銀行のカードローン業務運営の適正化をスピーディーに進めること、業務運営の詳細な実態把握を進めるとともに審査の厳格化を徹底するため検査に入ること、「カードローンホットライン」を開設して利用者から直接情報を収集することを表明した。

金融レポートおよび金融行政方針には、検査において以下に着眼する旨が述べられている。

- どのような経営理念・哲学の下でカードローン業務に取り組んできたのか

- 過剰貸付を防止するための融資審査態勢(融資上限枠の設定等)が構築されているか

- 貸金業者等の保証会社の審査に過度に依存していないか

既に検査が入っている3メガバンクは、自主的な総量規制を導入し、カードローンの上限額を他社からの借入を含めて利用者年収の2分の1や3分の1までとする方向である。

2017年3月に、全国銀行協会は「銀行による消費者向け貸付に係る申し合わせ」を公表し、広告宣伝の抑制や審査の厳格化に努めることとした。各銀行はこの申し合わせを踏まえてカードローン業務運営の見直しを進めているところであるが、金融庁の厳しいスタンスを考えると、各銀行はさらに踏み込んだ「顧客本位の対応」を自主的に打ち出し、過剰融資の是正に向けての自浄能力を示す必要があろう。

顧客本位の業務運営の確立・定着を通じた

家計の安定的な資産形成

今回の金融レポートは、わが国の投資信託の販売実態として、以下のような傾向を指摘している。

- 米国と比べ、リスクに見合うリターンをあげていない投信が多い

- パフォーマンスの良いアクティブ投信が少ない

- テーマ型投信が多い

- 回転売買が多い

- 高い販売手数料や信託報酬の投信が多い

- 販売会社と系列運用会社の結びつきが強い

「顧客本位の業務運営に関する原則」の定着

「家計の安定的な資産形成」と「経済の持続的な成長」に資する、より良い資金の流れの実現を目指して、2017年3月、金融庁は「顧客本位の業務運営に関する原則」を、インベストメントチェーンに含まれるすべての金融機関に向けて公表した。

今後は、本「原則」の定着に向け、「顧客に対し長期的にリスクや手数料に見合ったリターンを提供しているか」といった、金融機関間で比較可能なKPIを金融庁が公表し、各金融機関の取組みの「見える化」を進めていく。

また、金融庁は「金融機関が掲げる顧客本位の取組方針は、多数の営業担当者を擁して顧客ニーズを掘り起こすプッシュ型の営業体制下で実現可能なのか」との問題意識を持っており、モニタリングを通じて分析・検証する意向を示している。

つみたてNISAの普及

また、主に現役世代の長期・積立・分散投資を推し進めるべく、2018年1月開始の「つみたてNISA」の幅広い普及に向けて、金融庁は精力的に取り組む。職場つみたてNISAの導入と連携した投資教育や、個人ブロガーとの意見交換等の新たな情報発信チャネルの活用も進めていく。

家計金融資産の6割を保有するといわれる退職世代については、金融資産の運用・取崩しをどのように行い、幸せな老後につなげていくか、金融業はどのような貢献ができるのか、検討する方針である。

金融当局・金融行政運営の改革

「形式・過去・部分」から「実質・未来・全体」へ

金融庁は、職員が真に国民と国益のために働く組織となるべく「組織文化(カルチャー)の改革」(人事評価基準の見直し等)を進め、外部からの意見・批判が的確に反映されるよう「ガバナンスの改革」(外部有識者の積極活用等)を徹底するとともに、金融行政の視野を「形式・過去・部分」から「実質・未来・全体」に広げるべく、「組織の見直し」を行う方針である。

組織改編により、金融庁は2018年夏を目途に以下を実現する予定である。

- 戦略立案・総合調整機能の強化

- フィンテック対応やマーケット機能を含めた企画能力の強化

- 検査局の業態別チーム(オンサイトモニタリング)と監督局(オフサイトモニタリング)の一体化

これらの改革においては、金融庁自身が、金融機関や金融サービス利用者との「深度ある対話」や、自らの「見える化」に積極的である点に注目すべきである。監督官庁がこうして範を示しているからには、各金融機関も、顧客との「深度ある対話」に真剣に取り組み、自らの「見える化」を徹底することが必要であろう。

- 寄稿

-

専修大学 商学部渡邊 隆彦 氏

准教授