金融制度スタディ・グループとは

議論の経緯

2019年6月10日に開催された金融審議会「金融制度スタディ・グループ」(以下、金融制度SGと表記)において、「「決済」法制及び金融サービス仲介法制に係る制度整備についての報告 基本的な考え方(案)」が提示された。

金融制度SGとは、17年11月16日の金融審議会総会において麻生太郎金融担当大臣から行われた諮問を受けて設置された場であり、IT技術の進展やFintech企業を含む異業種からの参入など、金融を取り巻く環境が急速に変化する中で、環境変化に即した制度の方向性を検討することが目的とされた。

17年11月29日に1回目の会合が開催され、18年6月18日の会合で「中間整理(案)」が提示された。この「中間整理(案)」では、金融の機能分類やそれらの定義、各機能で達成されるべき利益と規制との関係など、極めて理論的な議論の結果が取り纏められている。

サブタイトルにある「機能別・横断的な金融規制体系に向けて」の通り、本格的な金融規制体系の議論に向けた土台として、関係者間での共通認識を形成するという色彩が強かったと考えられる。

その後、事務年度が替わった18年9月25日に、金融制度SGは平成30事務年度第1回会合として再開された。そこでは、具体的な検討事項として①情報の適切な利活用、②決済の横断法制、③プラットフォーマーへの対応、④銀行・銀行グループに対する規制の見直し、の4つが提示された。

各会合ではこれらの事項について検討され、議論が集約したものから順に取り纏め案が公表されてきた。19年1月16日には、①金融機関による情報の利活用に係る制度整備についての報告が公表され、この内容を踏まえた法改正案が19年3月15日に第198回通常国会に提出され、5月31日に可決・成立した。

冒頭の「「決済」法制及び金融サービス仲介法制に係る制度整備についての報告 基本的な考え方(案)」(以下、「報告案」表記)とは、②と③に関する議論の結果が取り纏められたものである。本稿では、この「報告案」のうち、②決済の横断法制に関する内容を取り上げる。

決済の横断法制報告案のポイント

「報告案」において、決済の横断法制には15ページも割かれており、取り扱われている業やサービスも、資金移動業、前払式支払手段発行業、収納代行・代金引換、ポイント・サービス、ポスト・ペイサービスなど、多岐に亘っている(前述の①と③は3ページずつだった)。

その中でも、筆者の印象では、短期的に大きな制度変更につながり得るのは資金移動業者に関する部分のように思えたので、本稿でもその内容を掘り下げて検討してみたい。

まず、資金移動業者とは、資金決済に関する法律(以下、資金決済法と表記)で定められた業であり、銀行免許を持たない事業者が為替取引を行う際に登録が必要となる業である。19年5月31日時点で64の事業者が登録されており、身近な例としては、「LINE」による「LINE Pay」、「メルカリ」による「メルペイ」、auフィナンシャルホールディングスが出資するウェブマネー(19年度中にau Payに名称変更予定)などが挙げられる。

現行の規制では、資金移動業が取り扱える送金額の上限は100万円までとされているが、これについては様々な場で問題点が指摘されていた。例えば、100万円までしか取り扱えないため、不動産取引や高額医療費、教育費(授業料)などの送金や支払いのニーズが応えることができない。さらに、資金移動業として法人向けのサービスを展開しようにも、上限が100万円では明らかに不十分である。他方で、資金移動業者の中には、1回あたり数万円以下の送金に特化する事業者もありえるが、その場合、取扱う金額と比較して現行の規制では負担が大きい可能性もある。

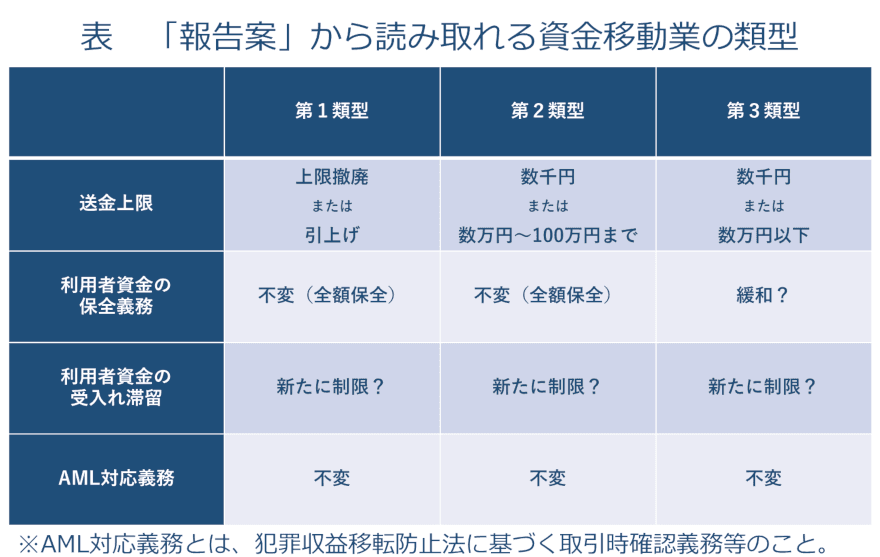

「報告案」では、こういった課題への対応を念頭に、資金移動業者を3つの区分に分けて柔構造化することが提案されている。すなわち、現行の上限100万円を超えた高額送金を取り扱う第1類型、数千円から数万円以下の少額送金に特化する第3類型、取扱う金額が「高額」「少額」のいずれにも該当しない第2類型、である。ただし、第1類型における送金上限額が撤廃されるのか引き上げられるのか、引き上げられるとしたら具体的な金額はいくらなのか、「報告案」では明示されていない。第3類型の「少額」についても同様に、具体的に何円以下なのかはまだ明らかになっていない。

各類型に課される規制がどう変わりそうなのか、「報告案」から読み取れる点を列挙すると、第1類型については、高額送金を扱えるようになる一方で、利用者資金の滞留に制限が課せられる、システム・リスクやオペレーショナル・リスクの管理についての当局による検査・監督が強化される可能性が高い。

第2類型については、現行の枠組みを「基本的に変えないのが適当」とされつつも、利用者資金の受入れには制限が課せられる可能性がある。第3類型については、取り扱う金額を少額に限定されるかわりに利用者資金の保全義務が緩和される一方で、利用者資金の受入れについてはなんらかの制限が課せられる可能性がある。

また、犯罪収益移転防止法上の取引時期確認義務等は、引き続き全ての類型において課される見込みである。以上をまとめると、資金移動業の類型化は、次の表の通り整理できる。

「利用者資金の受入れ制限」をどう評価するか?

ここまで整理してみると、全ての類型に共通して追加される可能性があるルールとして「利用者資金の受入れ制限」があることがわかる。背景として考えられるのは、資金移動業者が破綻した場合のリスクを低減するためであろう。この点は後ほど取り上げるとして、もう一つ考えられるのは、出資法との関係であろう。

出資法第2条では、別の法律で認められた者(銀行等)以外の者が、事業の一環として預り金を受け入れることを禁止されており、資金移動業者は預り金の受け入れは認められていない。資金移動業者が受け入れる利用者の資金は、送金依頼を受けて一時的に業者の手元にあるものであり、預り金には該当しない、と整理されている(「資金決済に関する法律の施行に伴う政令案・内閣府令案等に対するパブリックコメントの概要及びそれに対する金融庁の考え方」No.145、146)。

しかし、この整理は、サービスの形態によっては実態と乖離してしまう。例えば、事前にアカウントにチャージして使うサービスを想定するとわかりやすいのだが、「今日はコンビニとカラオケで980円支払う予定なので、980円だけチャージしよう」といった使い方をする人は殆どいないだろう。常識的には、アカウント内に一定の残高を維持して使用する人が多いのではないか。

ただ、あまり長期にわたって事業者に資金が滞留すると、「送金される前提で一時的に手元にある」という建前に矛盾が生じ、実態としては「預り金の受け入れ」に該当する可能性、つまり出資法に抵触する可能性が高くなってしまう。

2010年に資金移動業が創設された時点では、事業者側に利用者資金が滞留することは殆ど想定されていなかったと思われる。その意味では今回、何らかの制限が検討されること自体は、実体から乖離したルールが是正されるともいえる訳であり、前向きに評価されるべきかもしれない。

他方、素朴な疑問として、「資金移動業は送金業なのだから、預り金を受け入れてはならない」という建前にどこまで拘るべきなのだろうか、とも思う。つまり、資金移動業者に預り金の受入れを認めることの是非を真剣に検討するタイミングに来ているようにも思えるのだ。

金融庁の「事務ガイドライン」によれば、出資法が預け金の受け入れを原則禁止する理由は、「業者が破綻した場合に預け主が不測の損害を被り、さらには社会の信用制度と経済秩序を乱すこと」を防止するためとされている(「事務ガイドライン 三分冊:金融会社関係」の2-1-1)。しかし、資金移動業者は顧客資金の全額以上を保全する義務を負っている。このため、仮に事業者が破綻したとしても「不測の損害」や「社会の信用制度と経済秩序を乱す」といった事態に至る可能性は低いのではないか。

これに対しては、「全額以上の保全義務といっても、業者破綻のタイミングによっては保全額に不足が生じる可能性もある」といった批判もあろう。確かに、現在認められている供託、保全契約、信託契約の3つの保全手段のうち、供託と保全契約の場合は、1週間における受入資金の最高額(+諸費用相当額)を翌週末までに保全することとされているため、業者が破綻するタイミング次第では顧客に戻すべき資金に不足が生じる可能性は否定できない。

しかし、こういったいわば「タイムラグ」に起因するリスクは、既存の保全手段の運用実務を改善することで対応されるべきであり、資金移動業に預り金を禁止する理由にはならないとのではないか。実際、今回の「報告書案」でも保全手段の問題に言及され、「今後、利用者保護と事業者の規制対応コストのバランスを考慮しつつ、より合理的で適切なあり方を、検討していくことが重要」と記載されている。

実は、出資法との関係や、出資法そのものを見直すべきという問題提起は、金融制度SGの会合においても、複数のメンバーからなされていた。メンバーの方々の発言の趣旨が、筆者がここで書いた内容と同じなのかどうかは、公表されている議事録からは判断できないが、今回の「報告書案」に記載がないことを踏まえると、結果的には主要な論点にはならなかったようだ。

ただ、特に「第1類型」において資金移動業が取り扱う資金の規模が拡大することを考えると、「送金依頼人」と「預け主」を明確に区別することはこの先ますます困難になると想定される。出資法との関係も含め、制度設計の前提条件にまで遡ったより本質的な議論が進むのかどうか、今後の動向に注目していきたい。

「金融に関する基本的概念の横断化」はどこへ?

最後にもう一点、今後の注目点を挙げれば、金融制度SGの発足時に問題提起されていた、「金融に関する基本的概念の横断化」である。17年11月16日の金融審議会では金融庁から次のような趣旨の説明がされた。

「例えば、銀行法や金商法といった各業法においては「金銭」という概念が前提となっているものの、実は統一的な定義規定が存在しない。このため、デジタル通貨等の発展によって「金銭」の基本的な概念に変更が生じるなどした場合、各業法ではそういった変化に対応できない可能性があるため、横断的な定義付けを検討することが重要」。

筆者は当時、ここで例示された「金銭に関する定義の統一化」も含め、金融制度の土台となる極めて本質的な議論が展開されるものと理解し、大いに期待したことを覚えている。ところが、その後の経過を見ると、この点について掘り下げて検討された様子はなく、18年6月18日の「中間整理」においても引き続きの検討課題として整理された。そして、「中間整理」以降は冒頭述べたように4つの具体的課題の検討に時間が充てられた。

金融制度SGが発足した2年前と比較して、金融の基本概念に変更が生じるほどの大きな変化が起こる可能性や緊急度が低下したと判断されたのか、法改正に直結する具体的な課題が優先されたためなのか、あるいはこれら以外の事情によるのか、SGの運営上どのような判断がなされたのかは公表情報からはわからない。

ただ、いずれにしろ、ビジネスの実態が変化を続けていることに変わりなく、「基本的概念の横断化」は大きな「宿題」として残されているように思える。今後、どのような場で、どのような議論が進むのか、こちらの「宿題」の行方についても引き続き注目していきたい。

【連載】金融庁審議会「金融制度スタディ・グループ」の議論を読み解く~決済法制の報告案~

【連載】金融庁審議会「金融制度スタディ・グループ」の議論を読み解く~プラットフォーマーへの対応

- 寄稿

-

野村総合研究所竹端 克利 氏

金融イノベーション研究部

上級研究員