少額送金のみの資金移動業者が適用される規制は緩和の余地

金融庁の金融審議会は2017年11月16日、「金融制度スタディ・グループ」を設置し、機能別・横断的な金融規制体系の整備などに関する審議をスタートした。

同グループは2018年6月19日に、各機能において達成されるべき利益などをまとめた「中間整理」を公表。その後、①情報の適切な利活用、②決済の横断法制、③プラットフォーマーへの対応、④銀行・銀行グループに対する規制の見直しの4点を当面の検討事項と位置付けた。

2019年1月16日には、①と④に関する「金融機関による情報の利活用に係る制度整備についての報告」を公表した。3月15日にはこれらの報告を踏まえて「情報通信技術の進展に伴う金融取引の多様化に対応するための資金決済に関する法律等の一部を改正する法律案」が国会に提出され、衆参両議院の審議を経て成立し、2019年6月7日に交付された。

残る②(決済の横断法制)と④(プラットフォーマーへの対応)との関連では、2019年7月26日に「『決済』法制及び金融サービス仲介法制に係る制度整備についての報告≪基本的な考え方≫」(以下、最終報告書)を公表した。金融制度スタディ・グループのメンバーである京都大学公共政策大学院教授の岩下直行氏は、「大蔵省時代の審議会では、中間整理を出すのに数年かかることも珍しくなかったが、今回は、情報の利活用については審議スタートから2年も経たないうちに法制化された。決済やプラットフォーマー対応に関しても2020年には法律案が審議されるだろう。これからの金融規制の議論にはこのスピード感が欠かせない」と指摘する。

今後法制化の議論が進む「決済」と「プラットフォーマー対応」について、最終報告書では「柔構造化」というキーワードを用いて解説する。「日本ではこれまで、金融プレーヤーを銀行、証券、保険といった各業法の業態に当てはめて規制してきた。今後はより機能別・横断別とし、同一機能・同一リスクには同一のルールを適用するなど、業務内容や事業リスクの差異に応じてルールを調整することが重要である。一体化しつつある金融サービスと非金融サービスとの関係も視野に入れておくべきだ」(岩下氏)。

例えば、「決済」法制。2010年に施行された資金決済法においては、「100万円に相当する額以下」の為替取引に限り、資金移動業者が取り扱うことが可能となった。一方、個人による高額商品・サービスの購入や企業間における高額取引にかかわる決済など、上限額を超える送金ニーズは一定程度存在すると考えられる。また、実態として、資金移動業者が取り扱っている送金の額は、件数ベースでは1件あたり数千円以下に集中しているといわれる。

「資金移動業者に対する現行の規制は、上限額の送金を取り扱うことを前提に設計されている。しかし、上限額を大幅に下回る少額送金に伴うリスクは相対的に小さいと考えられる。FinTech事業者の新規参入を促進するといった観点から、数千円または数万円以下の少額の送金のみを扱う資金移動業者が適用される規制は緩和の余地があると考える」(岩下氏)。

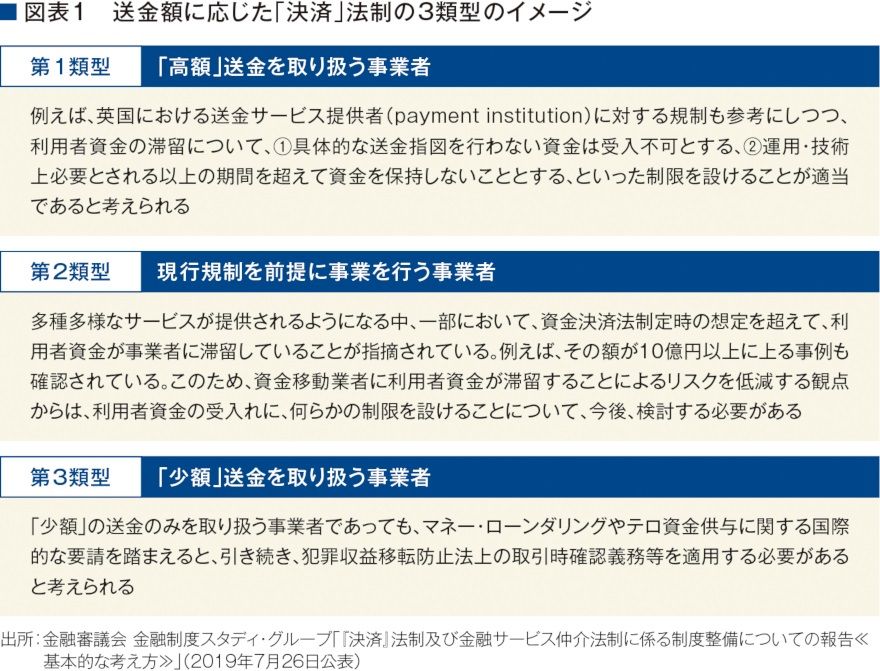

そこで最終報告書では、「決済」法制の対象を3つの類型に分類し、それぞれのビジネスモデルやサービスの果たす機能、リスクに応じてルールを過不足なく適用することを提案する(図表1)。

セーフティネットの判断基準は「システミックリスク」に移行

最終報告書のもう一つの柱である「プラットフォーマー対応」は、一例として金融サービス仲介法制の整備を通じてルール化する方向性を示している。金融制度スタディ・グループでは、審議対象の金融分野におけるプラットフォーマーを「一般利用者と金融機関との間に介在し、多種多様な金融商品・サービスをワンストップで提供する主体」と定義。最終報告書では、現行規制上は多数の金融機関が提供する商品・サービスを取り扱おうとする場合、所属金融機関それぞれからの指導に対応するプラットフォーマーの負担は大きいと解説したうえで、関連規制においては「所属性の緩和」が考えられると提言する。

「一方、利用者保護上のリスクを低減する観点から、取り扱い可能なサービスを利用者リスクが相対的に低いものに限定したり、問題が生じた場合の損害賠償資力の確保へ財務面の規制を強化したりすることが考えられる。いずれにせよ、グローバルなインターネット時代のプラットフォーマー対応は日本だけで完結するものではない。国際的なサービス展開への対応などもにらみながら、個別ケースへ是々非々で臨む姿勢が必要になる」(岩下氏)。

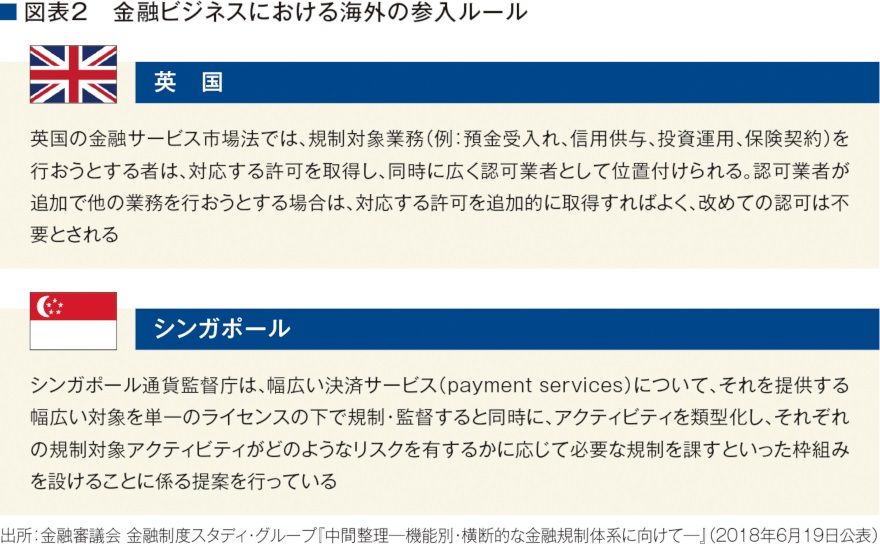

AI(人工知能)やブロックチェーンなどの新技術の実用化などで、金融サービスは異業種参入によるアンバンドリング(個別機能特化型)やリバンドリング(複数の金融・非金融サービスの結合型)のさらなる進展や、金融システムのネットワーク構造の変化がもたらされる。海外では機能別・横断的な金融規制体系の構築が進んでおり、日本もこれらの取り組みを参考に、取捨選択しながら柔構造なルールづくりを進めるとみられる(図表2)。

金融業界では、米国のフェイスブックやグーグル、アマゾン、中国のアリババなどに代表されるプラットフォーマーの存在感が日に日に増している。金融審議会「金融制度スタディ・グループ」が2018年6月19日に公表した中間整理では、「プラットフォームを通じた金融取引に関しては、プラットフォームの利用者(個々の契約当事者)よりも、プラットフォーム提供者(契約当事者をマッチング)を規制するほうがより実効的と考えられ、プラットフォーム提供者に対する規律のあり方を検討しておくことが重要」と述べている。

フェイスブックは仮想通貨「リブラ」の2020年サービス開始を目指しているが、岩下氏は、ドルやユーロ、円の代わりの決済通貨になる可能性は低いとみている。

「各国当局はマネー・ローンダリングやテロリストへの資金供給に目を光らせており、仮想通貨も同様だ。当局への報告など果たすべき義務も多く、フェイスブックには銀行になるくらいの覚悟が必要だ。中国のスマートフォン決済やアフリカのケニアの送金サービス「エムペサ」など、すでに世界の新興国では、かつて銀行口座を持っていなかった人々にも金融サービスの普及が進んでいる。銀行預金や短期国債などボラティリティの低い資産に裏付けられているというが、注目度の高さから価格が急上昇すれば、『安定性に欠ける』との印象を与え、先進国でもドルやユーロ、円の代わりに積極的に使うとの声は上がらないだろう。

リブラはビットコインの二番煎じになるのではないか」(岩下氏)従来の日本は、「銀行だから」「証券会社だから」「保険会社だから」厳しい規制管理下に置かれてきた。岩下氏は、「これからはこのような伝統的業種カテゴリーではなく、『破たんしたらシステミックリスクが発生する』企業が厳格な金融規制のメインターゲットになっていくと考える。

金融規制のセーフティネットの対象に大手プラットフォーマーが含まれることは十分あり得るし、その代償として、彼らは大きな責任と分厚い資本が求められるようになる」と強調する。

- 寄稿

-

京都大学公共政策大学院岩下 直行 氏

教授