日本のSTOに関する開示規制と業規制が明確化

2020年5月施行の改正金商法の動きとあいまって、デジタル証券、セキュリティトークン(Security Token)またはセキュリティトークン・オファリング(Security Token Offering、以下、「STO」)という言葉を見聞きする機会が増えた。金融機関による取組みもいくつか公表されているが、一言にデジタル証券・セキュリティトークンといっても、その内容は一様ではない。後に説明するとおり、その実体は有価証券であるため、STOの取組みの内容を正確に理解するためには、セキュリティトークンに適用される証券規制、すなわち金商法のルールを理解する必要がある(なお、デジタル証券とセキュリティトークンは同様の意味で使用されることが多いため、以下の説明ではセキュリティトークンと総称する)。

日本において、セキュリティトークンは、法令上明確に定義された概念ではないが、一般には、株券や社債券などの有価証券に表示される権利を、紙媒体ではなくデジタルなトークン(通常はブロックチェーン上の記録)に表示したものをいうと解されている。また、セキュリティトークンを投資家に対して販売すること(またはそのための勧誘を行うこと)を、公募であるか私募であるかにかかわらず、STOと呼ぶ。

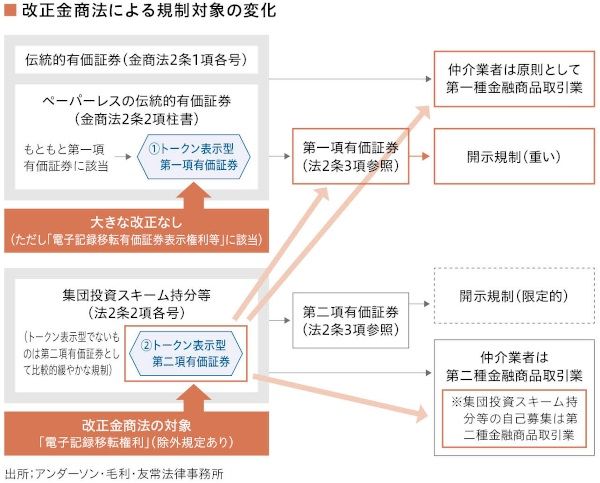

セキュリティトークンは有価証券を表示したものであるから、STOにおいてこれを取引きする場合、日本の証券規制である金商法において、主に開示規制および業規制の2つの観点から規制がかかる。これらの規制は、その有価証券の内容が、①株券や社債券などの伝統的な有価証券(第一項有価証券)に表示される権利なのか、または②集団投資スキーム持分その他の金商法2条2項各号の規定により有価証券とみなされる権利(第二項有価証券)なのかによって異なる。

今回の改正金商法は、主として後者の②集団投資スキーム持分などをトークン化したものを対象とする。これらの規制の全体像と改正金商法によって影響を受けた部分を視覚的に示したものが下図である。

まず、①伝統的な有価証券がトークンに表示されたもの(図の「トークン表示型第一項有価証券」)については、改正金商法の施行の前後を問わず、第一項有価証券に関する厳格な開示規制及び業規制が適用される。したがって、①伝統的な有価証券についてはトークンに表示するか否かによって金商法上の規制が大きく変わるわけではない(ただし、改正金商法の下では、「電子記録移転有価証券表示権利等」(金融商品取引業等に関する内閣府令1条4項17号)に該当するものとされ、私募の要件である転売制限が技術的措置を用いたものとすることが求められるとともに、発行者が開示すべき事由が多少追加される)。

一方で、②集団投資スキーム持分などの金商法2条2項各号に掲げる権利(信託受益権や匿名組合の出資持分等)は、第一項有価証券と比べて流通性が低く、投資家が害される危険性が類型的に低いと考えられてきたため、比較的ゆるやかな開示規制と業規制に服している。しかしながら、今回の改正金商法によって、これらの権利がトークンに表示されたもの(図の「トークン表示型第二項有価証券」)は、流通性が高くなり投資家を保護する必要性が高まるという理由から、原則として「電子記録移転権利」に該当するものとされ、上記①の伝統的な有価証券と同様に第一項有価証券としての開示規制の対象とされることとなった(金商法2条3項柱書)。<

具体的には、STOにおいて50名以上の者に対して電子記録移転権利の取得を勧誘すると「募集」に該当し、発行者は、発行価額の総額が1億円未満である場合(少額免除)などを除き、有価証券届出書を提出し(金商法4条1項、5条1項・5項)、目論見書を作成することが義務付けられる(金商法13条1項)。

ただし、電子記録移転権利についても、通常の第一項有価証券と同様に、適格機関投資家私募、特定投資家私募(ただし利用は想定されない)または少人数私募により、開示義務を負うことなく取得勧誘を行うことが認められている(金商法2条3項2号イ~ハ)。紙幅の都合上割愛するが、電子記録移転権利の売出しや流通開示(有価証券報告書等の開示)も第一項有価証券に対する規制と同様である。

業規制についても、上記①の伝統的な有価証券と同様に、仲介業者には第一種金融商品取引業者の登録が必要となった(金商法29条、28条1項1号)。自主規制機関(認定金融商品取引業協会である日本STO協会)の会員である仲介業者に対しては、STO特有の自主規制ルールが適用されることにも留意が必要だ。

ただし、トークン表示型第二項有価証券であっても、適格機関投資家や投資性金融資産を1億円以上保有するなどの要件を満たす個人など以外への移転ができず、移転の都度、申出と発行者の承諾を必要とする技術的措置がとられているものは、「流通性その他の事情を勘案して内閣府令で定める場合」に該当し、電子記録移転権利から除かれる(金商法2条3項柱書、金融商品取引法第2条に規定する定義に関する内閣府令9条の2第1項)。

ところで、以上の解説で使用している「トークンに表示される」という表現は、「電子情報処理組織を用いて移転することができる財産的価値(電子機器その他の物に電子的方法により記録されるものに限る)に表示される」ことを簡略化したものであり、そもそもこれに該当するかどうかについても法的な判断を必要とする点に留意されたい(「金融商品取引法等に関する留意事項について」〈金融商品取引法等ガイドライン〉2-2-2、2020年4月3日付パブリックコメント回答49頁174番~176番参照)。

投資家層の拡大や流通性向上金融商品の多様化の可能性

以上のとおり、改正金商法の施行によりSTOに関するルールが明確化されたことから、今後STOの利用がひろがることが予想される。その際には、既存の有価証券をデジタル化してSTOとして行う意義がどこにあるのかが問われることとなろう。この点、有価証券のペーパーレス化は上場株式などにおいてすでに実現されていることからも分かるとおり、有価証券をデジタル化して券面を不要とすること自体にSTOの意義があるわけではない。

その意義を一概に解説することは難しいが、いくつかキーワードを挙げるとすれば、投資単位の小口化による投資家層の拡大および流通性の向上、ユーザビリティの向上(取引時間の拡大および決済の迅速化)、金融商品の多様化(特に、STOの場合は、証券保管振替機構の振替口座簿の階層構造から解放され、発行者が投資家の情報を直接把握することができることを活かし、利息の代わりにポイントを付与するなど、マーケティングの観点からの金融商品開発の余地が大きい)などであろう。

他方で、有価証券への投資を検討する投資家の側からみると、投下資本を回収する場として、適切に機能する流通市場(セカンダリー市場)が存在することは非常に重要だ。特にこれまで流通市場がほぼ存在しなかったタイプの有価証券でSTOを行う場合、並行して新たな流通市場を創出できるかが試される(金融商品取引所の開設は現実的ではないため、PTS〈私設市場〉、店頭売買有価証券市場または店頭取引によることが考えられる)。

ほかにも、インターネットを通じた適切な勧誘・販売のプラクティスを確立できるか、安全なシステムを確保できるかなど、STOの定着に向けて今後多くの課題を解決する必要があろう。筆者としてもSTOの未来に大いに期待しつつ、上記のような課題を解決できるよう業界に貢献していきたい。

STO(Security Token Offering)のルール明確化で金融商品開発にはずみ

STO(Security Token Offering)ビジネス普及に対する協会の役割

資本市場のデジタル化と投資家の権利保全の両立

- 寄稿

-

アンダーソン・毛利・友常法律事務所青木 俊介 氏

パートナー弁護士