- 投資事業有限責任組合とは

- 中小企業等投資事業有限責任組合会計規則に準拠した会計処理と金融商品会計基準の相違および投資事業有限責任組合の投資の評価

- 出資者(組合員)側の取込の会計処理

- 投資事業有限責任組合を連結する際の論点

- 投資事業有限責任組合特有の継続企業の前提

- 日本公認会計士協会業種別委員会実務指針第38号「投資事業有限責任組合における会計上及び監査上の取扱い」改正のポイント

※本稿は、「第2回:投資事業有限責任組合に関連する会計処理の概要」(新日本有限責任監査法人ホームページ掲載)の内容等を一部変更し、新日本有限責任監査法人の許可のもと掲載しています。

投資事業有限責任組合とは

「投資事業有限責任組合」とは、投資事業有限責任組合契約によって成立する無限責任組合員及び有限責任組合員からなる組合であり(投資事業有限責任組合契約に関する法律第2条第2項)、ファンドの一形態である。

ファンドのスキームは、主にファンドを運営する主体が法人税法上で課税対象とならないこと(二重課税の回避)、投資家の保護(責任の限定)、コスト等を考慮して選択される。

この点、二重課税を回避できる税務上のメリットに対応した運営を行える形態として、「民法上の任意組合」(民法第667条)を根拠法にした投資事業組合が昭和50年代後半以降広まったが、投資家の無限責任性が大きな問題となっていた。

そこで、こうした問題を克服するため、平成10年、「中小企業等投資事業有限責任組合契約に関する法律」(現「投資事業有限責任組合契約に関する法律」)が制定され、我が国においても、投資家の有限責任性が担保されるパートナーシップ制度が整備されたことにより、以降、ベンチャーキャピタル・ファンドの形態として拡大した。

また、同時に投資事業有限責任組合における会計ルールが「中小企業等投資事業有限責任組合会計規則」として定められ、公認会計士による監査が法定された。

「中小企業等投資事業有限責任組合契約に関する法律」は、「円滑な資金供給を通じた中小企業等の自己資本の充実等の促進」を法の目的としており、ベンチャー企業への投資促進のために任意組合の特例を定めたものであり、その他の企業に対する投資は認められていなかったが、その後のファンドの活動範囲の広がりの中で、ファンド主導の多様な事業再生パターンやベンチャー企業支援のパターンが出現してきた。

このようなニーズに対応すべく、平成16年、「中小企業等投資事業有限責任組合契約に関する法律」を「投資事業有限責任組合契約に関する法律」と改め、組合の事業目的を拡大し、大企業や公開企業への出資のほか金銭債権の取得や融資等を行うことも可能とし、現在では、ベンチャーキャピタル・ファンドのほか再生ファンド、私募ファンドから公募ファンドまで多様多数のファンドが「投資事業有限責任組合契約に関する法律」を用いて組成されるに至っている。

中小企業等投資事業有限責任組合会計規則に準拠した会計処理と金融商品会計基準の相違および投資事業有限責任組合の投資の評価

時価概念の相違および投資事業有限責任組合の投資の評価

一般事業会社の有価証券の時価評価対象は、売買目的有価証券およびその他有価証券に分類されるもので、特に株式については市場価格のあるものに限定される。

これに対し、投資事業有限責任組合の投資勘定は、原則として時価を把握することが極めて困難と認められる有価証券についても、各組合の投資事業有限責任組合契約に定める評価基準に従って時価評価を行う(中小企業等投資事業有限責任組合会計規則第7条)。

ただし、現行の会計処理では、時価を把握することが極めて困難と認められる有価証券は、評価益を計上せず取得原価評価であることおよび保守主義の観点から、時価が取得価額を上回る場合において、会計方針として取得価額で計上する旨を定めた場合、評価益の計上をしないこともできる。

なお、時価を把握することが極めて困難と認められる有価証券の時価評価を含めた有価証券の時価評価の方法の例示として、「投資事業有限責任組合における有価証券の評価基準モデル」が「投資事業組合の運営方法に関する研究会報告書」の資料として当時の通商産業省から公表されており、実務ではこれを参考にして評価基準を設定しているケースが見受けられる。

投資証券の評価差額の会計処理の相違

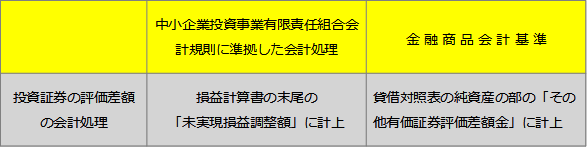

中小企業等投資事業有限責任組合会計規則に準拠した会計処理と金融商品会計基準とでは、市場価格のある有価証券の時価評価差額および外貨建有価証券の為替換算差額の会計処理方法が異なる。具体的には、以下の図表の通りに会計処理される。

出資者(組合員)側の取込の会計処理

組合の財産は出資者(組合員)の「共有」のものであり、組合の権利義務は、特段の定めがない場合、各出資者(組合員)に出資割合に応じて帰属する。これは民法組合の「共有・合有」に基づく考え方である。このため、特段の定めがない場合、会計上も、組合の持分・損益については、各出資者(組合員)が出資割合に応じて取り込む会計処理をすることとなる。

出資者(組合員)が組合の持分・損益を取り込む方法には、以下の3方法がある。

- 純額方式(Net-Net法)

貸借対照表・損益計算書とも持分相当額を純額で計上する方法 - 損益帰属方式(Gross-Net法)

貸借対照表は純額で計上し損益計算書は損益項目の持分相当額を計上する方法 - 完全認識方式(Gross-Gross法)

貸借対照表・損益計算書とも各項目の持分相当額を計上する方法

上記の3方法はいずれも金融商品会計基準にて採用が認められており、金融商品会計に関する実務指針では「契約内容の実態および経営者の意図を考慮して、経済実態を適切に反映する会計処理および表示を選択する」とされている(金融商品会計に関する実務指針308項)。このため、当該組合への出資の実態・意図等を考慮し、どの方法を採用するか決定する必要がある。

また、上記の3方法はいずれも税務上も採用が認められているが、各方法により、組合で発生した加減算項目や所得税額控除を出資者(組合員)の税金計算に反映することが認められる範囲が異なるため(法人税法基本通達14-1-2)、この点について注意が必要である。

投資事業有限責任組合を連結する際の論点

投資事業有限責任組合連結の概要

第1回(ベンチャーキャピタルとは?公認会計士が解説するVCの事業と特徴)において説明したとおり、投資事業有限責任組合を連結の範囲に含めるか否かは、「投資事業組合に対する支配力基準および影響力基準の適用に関する実務上の取扱い」(以下、「実務対応報告20号」)に従い検討することになる。

すなわち、実務対応報告20号においては、連結の範囲は一般事業会社のように議決権基準ではなく、業務執行の権限により支配しているか否かを判断することとされている。

この結果、多くの投資事業有限責任組合は、無限責任組合員(業務執行者)であるベンチャーキャピタルの子会社に該当するものとして取り扱われることとなり、ベンチャーキャピタル各社の決算書に大きな影響を与えることになっている。

一方、出資者がファンド出資総額の半分を超える多くの額を拠出する場合やファンドの利益または損失の半分を超える多くの額を享受又は負担する場合などは、業務執行の権限を支配している者が、当該出資者の緊密な者に該当する場合が多いと考えられ、この場合、当該ファンドは当該出資者の子会社に該当するものとして取り扱われていることに留意する必要がある。

投資事業有限責任組合連結の影響

連結貸借対照表については、連結により組合の外部出資者持分も含めて合算されることから、連結貸借対照表上の総資産が従来に比べて大きくなることになった。つまり、外部出資者持分の割合が大きいほど貸借対照表に与える金額の影響も大きくなる。

連結損益計算書については、連結により組合に計上されている損益項目が外部出資者持分も含めて合算されてしまうことから、各損益項目(以下で述べる管理報酬および成功報酬を除いて)が従来に比べて多く計上されることになる。

そのため、当期純利益までの段階利益に関しては、組合が利益を計上している場合は、その分の利益が合算されるが、損失を計上している場合は損失が合算され、外部出資者持分の割合が大きいほど、連結損益計算書の各段階損益に与える金額の影響も大きくなる。

しかし、連結損益計算書の末尾にて、当期純利益のうち、外部出資者持分に係るものは非支配株主に帰属する当期純利益として表示され、外部出資者持分に係るものを除いた当期純利益は親会社株主に帰属する当期純利益として表示される。したがって、実務対応報告20号適用前の従来の方式でも組合連結後でも最終的な親会社株主に帰属する当期純利益の金額は一致することになる。

また、組合を運営するベンチャーキャピタルにとって、管理報酬および成功報酬はパフォーマンスを判断する上で重要な指標だが、組合を子会社に含めることにより、ベンチャーキャピタルが組合より受領する管理報酬、成功報酬は親子会社間取引に該当することから、連結決算上相殺されることになる。

このように組合連結による連結決算に与える影響が大きいため、上場しているベンチャーキャピタルのなかには、決算発表時には組合連結による通常の決算書だけでなく、連結する以前の方式により作成した決算書を決算短信又は決算説明資料に載せることで、従来からの決算との比較可能性を保つようにしている会社もある。

投資事業有限責任組合特有の継続企業の前提

投資事業有限責任組合における継続企業の前提の疑義

投資事業有限責任組合には、その設立当初より事業の存続期限が定められている(以下、「有期限性」)という特徴があるため、「継続企業の前提に重要な疑義を生じさせるような事象又は状況」について、「貸借対照表日の翌日から存続期限までの期間が一年未満となった場合に、存続期間内での資産の回収、負債の返済が完了されないおそれがある状況」とされている。

また、存続期間内での資産の回収および負債の返済が確実に完了すると見込まれない限り、一般に「継続企業の前提に重要な疑義を生じさせるような事象又は状況」に該当するとされていることに留意が必要である。

なお、有期限性以外の論点による継続企業の前提の検討は、監査・保証実務委員会報告第74号「継続企業の前提に関する開示について」に従うことになる。

有期限性における重要な不確実性

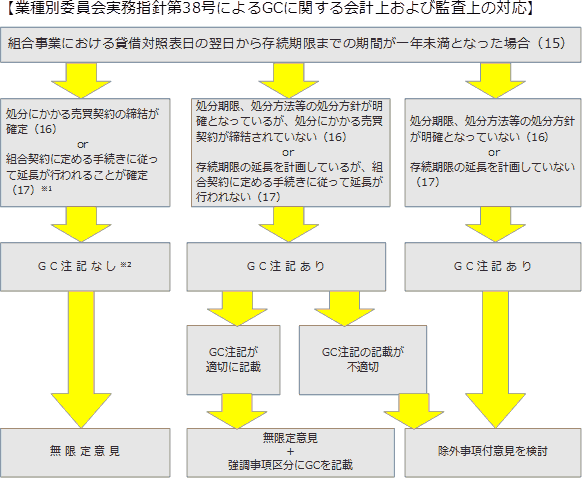

有期限性のもとで貸借対照表日の翌日から存続期限までの期間が1年未満となった場合、「継続企業の前提に重要な疑義を生じさせるような事象又は状況」を『保有する未公開株式の処分方針の実行に重要な不確実性がある場合』および『存続期限の延長手続に重要な不確実性がある場合』の2つに分類している。

なお、この2つの継続企業の前提に関する注記の文例が業種別委員会実務指針第38号「投資事業有限責任組合における会計処理および監査上の取扱い」(以下、「業種別委員会実務指針第38号」)「付録2」に掲載されている。

以上のような考え方を整理すると下図のとおりとなる。

(※1)貸借対照表日の翌日から確定した延長後の存続期間までの期間が一年以上となる場合に限る。

(※2)貸借対照表日後に、「処分にかかる売買契約の締結が確定」または「組合契約に定める手続きに従って延長が行わられることが確定」した場合は、監査・保証実務委員会報告第74号「継続企業の前提に関する開示について」および監査・保証実験委員会報告第76号「後発事象に関する監査上の取扱い」に準じて、重要な後発事象として注記対象となることも考えられる。

日本公認会計士協会業種別委員会実務指針第38号「投資事業有限責任組合における会計上および監査上の取扱い」改正のポイント

改正の趣旨

平成26年2月における監査基準の改訂および同年4月における監査基準委員会報告書800「特別目的の財務報告の枠組みに準拠して作成された財務諸表に対する監査」が公表されたことなどを受け、投資事業有限責任組合における会計上および監査上の取扱いに関し、特別目的の監査に対応するために見直しを行った。

なお、今回の改正に伴い、一定の条件のもと、例外的に存続期限までに資産の回収および負債の返済を完了できなかった場合であっても、無限定意見の監査報告書を提出することが可能となり、また、投資事業有限責任組合の財務諸表作成者に資するために、中小企業等投資事業有限責任組合会計規則に準拠した財務諸表等のひな型の記載を拡充したものとなっている。

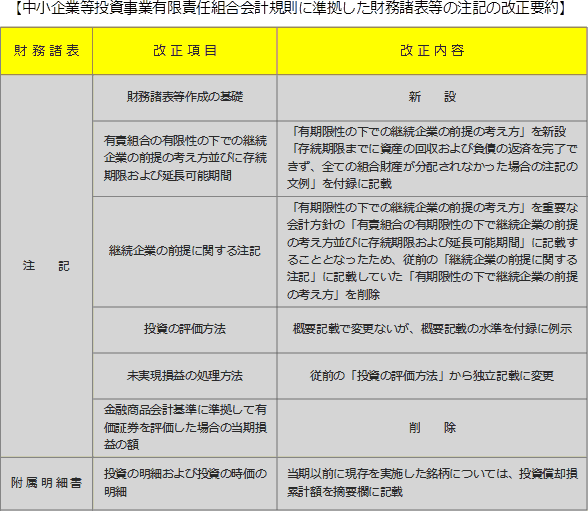

改正ポイント①「中小企業等投資事業有限責任組合会計規則に準拠した財務諸表等の注記の改正」

「財務諸表において、適用される財務報告の枠組みについて適切に記述」することが求められることになったことにより、「財務諸表等作成の基礎」として、財務諸表等が投資事業有限責任組合契約に関する法律、中小企業等投資事業有限責任組合会計規則および投資事業有限責任組合契約に準拠して作成している旨の注記が必要となった。

また、投資事業有限責任組合の投資の評価方法は投資事業有限責任組合契約によって定められているため、適用される財務報告の枠組みが契約書に基づく場合には、「財務諸表において、財務報告の枠組みに係る取り決めに関する全ての重要な解釈について適切に記述」することが求められることになったことにより、投資事業有限責任組合契約に関する法律および中小企業等投資事業有限責任組合会計規則に記載がない項目である「投資事業有限責任組合の有期限性の下での継続企業の前提の考え方」や「投資の評価方法」について、より詳細な記載が必要となった。

以上をまとめると、具体的な変更点は下図のとおりとなる。

なお、改正後の財務諸表等のひな型が業種別委員会実務指針第38号「付録1」から「付録3」に掲載されている。

改正ポイント②「例外的に組合財産(市場性のない有価証券)の換金化が完了できずに存続期限が到来した場合の投資の評価の考え方」

このケースでは、「存続期限後の清算期間の投資事業有限責任組合は、財産を換価処分し残余財産を分配する清算手続目的の範囲内でのみ存在することから、速やかに換価処分されることを前提とした処分可能価額による評価が適切に財務諸表等に反映されることが必要」とされている。

通常、存続期限を延長せず清算期間に入る投資事業有限責任組合は、清算期間が1年を超えるような長期にわたることは想定しておらず、売却交渉等を通じ、売却先との合意見込額など換金化に向けての処分可能価額が相当程度具体化しつつある状況であると考えられる。

したがって、売却先との合意見込額などを処分可能価額の評価とすべきであり、例えば、半年内に上場することが明確であるにもかわらず合理的な理由なく取得原価のままで評価することや明らかに備忘価額を大きく超える売却が合理的に見込めるにもかかわらず、備忘価額で評価することは認められないことに留意する必要がある。なお、処分可能価額の決め方については、財務諸表に注記する必要がある。

以上のように、存続期限の事業年度の監査において、監査意見が無限定意見になる条件として、投資評価が処分可能価額で行われること、その処分可能価額の決め方を財務諸表に適切に注記することの2点が必要となる。

適用時期

本実務指針の改正自体が監査基準の改訂に起因しているため、改訂監査基準の適用時期と同様に、平成27年4月1日以後開始する事業年度又は会計期間に関する監査から適用されることになる。

ただし、平成27年3月31日以後に発行する監査報告書から適用することを妨げないことになっている。

【補足事項】「なお、文中意見にわたる部分は筆者の私見であることをお断りしておく。」

- 寄稿

-

新日本有限責任監査法人渡部 紘士 氏

VC&ファンドセクターナレッジ

公認会計士