代替金利指標とフォールバック・レート市中協議を参考に対応を

これまで、LIBORは金利スワップをはじめとしたデリバティブ契約や金融機関の貸出、債券、証券化商品といったキャッシュ(現物)商品など、様々な取引・金融商品の参照金利として活用されてきた。国際金融実務において重要な役割を担ってきたLIBORだが、2012年に不正操作問題が発覚しLIBORの信頼性に対する懸念が世界中に広がった。

2014年7月、こうした問題の解決に向けFSB(金融安定理事会)は、「主要な金利指標の改革」と題する報告書を公表した。報告書の中では、①「LIBOR・EURIBOR(欧州銀行間取引金利)・TIBOR(東京銀行間取引金利)など既存の金利指標であるIBORs(銀行間金利)の信頼性と頑健性の向上」と、②「IBORsの代替金利指標として銀行のクレジット・リスクなどを反映しないRFR(リスク・フリー・レート)の特定」を進め、それぞれの指標を金融取引・商品の特性を踏まえて利用していく「マルチプル・レート・アプローチ」が望ましいと提言した。

従来、貸出や債券、デリバティブ取引などの参照金利としてもっぱらIBORsが活用されてきたが、「マルチプル・レート・アプローチ」のもとで、商品や取引の特性に応じて金利指標を使い分けることが想定されていたものである。

同報告書の提言を受け、日本では2016年12月に「リスク・フリー・レートに関する勉強会」が「無担保コール・オーバーナイト物レート(TONA)」を日本円のRFRとして特定したほか、2017年7月には全銀協TIBOR運営機関がTIBOR改革を実現するなど動き出した。

同様に各国でも金利指標改革が進む中、2017年7月にFCA(英国金融行為規制機構)のベイリー長官が「2021年末以降はLIBORのパネル行に対してレート呈示の強制権を行使しない」と発言。

急速にLIBOR廃止の可能性が浮上したことにより、各国はLIBOR公表停止に備えた対応を加速させている。LIBORの公表停止はどの程度の影響があるのか。LIBORを利用する契約の金額を見ると、米ドルは150兆ドル、英ポンドは30兆ドル、スイスフランは6.5兆ドル、ユーロは2兆ドル、円は30兆ドルで、5通貨の合計は推計約220兆ドルにおよぶ。

円LIBORの契約金額の内訳を見ると、貸出143兆円、債券3兆円、デリバティブ2993兆円となっている(Market Participants Groupon Reforming Interest Rate Benchmarks〈2014年3月〉)。LIBOR廃止への対応の在り方は通貨ごとに異なる。

例えば、LIBOR以外に参照できるIBORsを持たない米ドルや英ポンド、スイスフランなどは、RFRとIBORsの中から適切な金利指標を選択する「マルチプル・レート・アプローチ」に沿った検討はできず、必然的にRFRに移行せざるを得ない。対して、日本円やユーロ、豪ドル、香港ドルなどは、「マルチプル・レート・アプローチ」に基づき検討が進められることになる。

日本銀行金融市場局市場企画課長の大竹弘樹氏は、「LIBOR公表停止の影響は、LIBORに関連する金融商品や取引のみならず、それらと密接に関わる取引所や清算機関などのインフラ、関連企業の事務やシステム、各種契約に関連する会計処理など多岐にわたる。他方、2021年末のLIBOR公表停止に向けて移行が進めば、LIBORを参照する取引・商品などの流動性は低くなり、LIBORが利用しづらくなる可能性もある。

なるべく早くLIBOR参照取引・商品の対応を進める必要がある」と強調する。このように、LIBORの公表停止の影響はあらゆる分野にわたり、対応には時間・労力・コストがかかる。

そのため、自社の中に専門部署を設け、計画的に取り組むことが重要になる。大竹氏は、「全社的なLIBORへの対応の在り方を整理したり関連プロジェクトの予算・人員を把握するため、まずは①組織編制やガバナンス体制を構築した上で、②LIBORを用いる商品・取引・業務の洗い出しを行い、③対応策を検討することが望ましい。

同時に、各金融機関は、LIBORの公表停止時の混乱を避けるため、LIBOR廃止による影響などについて事前に顧客へアナウンスし、契約の見直しを進めておくことも大切だ」と話す。

LIBORに関連する契約は世界で約220兆ドルにおよぶ

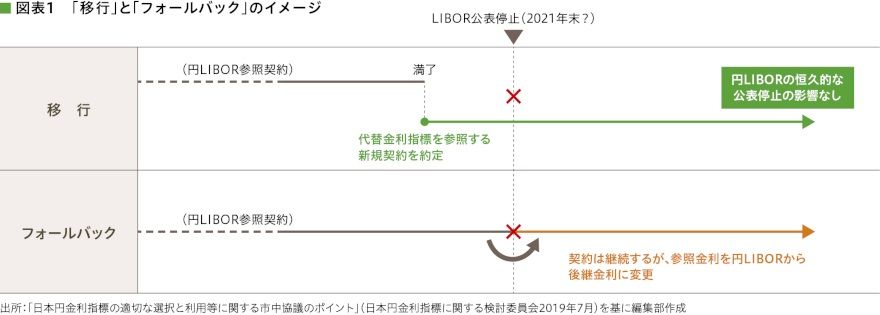

日本銀行が事務局を担う「日本円金利指標に関する検討委員会」(以下、検討委員会)では、LIBORを参照する取引・商品における対応策として、「移行」と「フォールバック」の2つの選択肢を提示している(図表1)。

移行とは、LIBORの公表停止前に既存契約の満了などにより新規契約する取引・商品に関する対応策で、参照金利はLIBORではなく、他の金利指標(代替金利指標)を活用する方法だ。

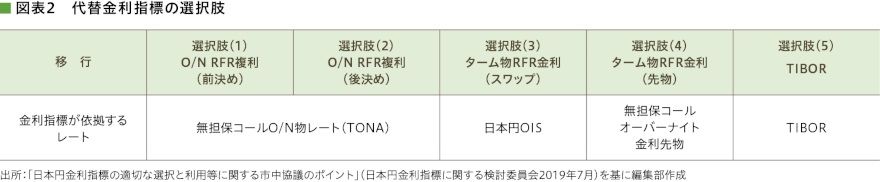

後者のフォールバックとは、LIBORを参照金利とする取引・商品であり、かつ契約期間がLIBORの公表停止時点をまたぐ契約のうち、移行が難しい場合の対応策だ。この場合、LIBORの公表停止後に参照する金利(フォールバック・レート)を契約当事者間で事前に決めておいた上で、実際にLIBORが公表停止となったときなどに参照する金利を切り替えることになる。検討委員会は、円LIBORの代替金利指標やフォールバック・レートの候補として、①O/NRFR複利(前決め)、②O/NRFR複利(後決め)、③ターム物RFR金利(スワップ)、④ターム物RFR金利(先物)、⑤TIBOR─5つを提示した(図表2)。

大竹氏は、「貸出や債券の代替金利指標としてTIBORではなくRFR(TONA)を活用しようとする場合、TONAは翌日物金利であり、LIBORのように3カ月や6カ月など期間設定のあるターム金利が存在しない点が問題になる。

そのため、TONAの毎営業日の実績値を複利計算することによりターム金利を構築する方法(①・②)と、TONAの先行きの見通しを示すデリバティブ取引を基にターム金利を算出する方法(③・④)の選択肢を示して意見を募集した」と話す。

現在、各社はどのような代替金利指標やフォールバック・レートを検討しているのか。例えば、検討委員会の実施した市中協議によると、貸出や債券などにおける代替金利指標については、現行の事務・システムや会計・取引慣行との親和性が高い点や、金利決定が前決めであればキャッシュ・フリーの確実性が担保される点、銀行のクレジット・リスクなどを含まない点などから③・④が望ましいとの意見が多かった。

大竹氏は「市中協議の結果からは、円LIBORの代替金利指標としてターム物RFR金利への移行を軸に検討されていくのが自然。検討委員会では、現在、③のターム物RFR金利の構築に取り組んでおり、日本銀行としてもその取り組みをサポートしていく」と話した。

2021年末に向けて「LIBOR」参照取引の削減を~選択肢は、移行 or フォールバック

AIやOCRなども活用しながら関連契約の特定および修正作業を進める

- 寄稿

-

日本銀行大竹 弘樹 氏

金融市場局

市場企画課長