- 「変革期における金融サービスの向上にむけて~金融行政のこれまでの実践と今後の方針~(平成30事務年度)」の公表

- 平成30年実践と方針の構成

- 金融実務上、ポイントとなる主な施策① デジタライゼーション の加速的な進展への対応

- 金融実務上、ポイントとなる主な施策② 家計の安定的な資産形成の推進

- 金融実務上、ポイントとなる主な施策③ 活力ある資本市場の実現と市場の公正性・透明性の確保

「変革期における金融サービスの向上にむけて~金融行政のこれまでの実践と今後の方針~(平成30事務年度)」の公表

金融庁は、平成27事務年度より事務年度(7月~翌年6月)ごとの「金融行政方針」を策定し、公表している。この金融行政方針は、各事務年度において金融行政が何を目指すかを明確にするとともに、その実現に向けていかなる方針で金融庁が金融行政を行っていくか示すものである。また、各事務年度の終了後には、金融行政方針の進捗状況や実績を「金融レポート」として公表してきた。

今般、平成30年9月26日に「変革期における金融サービスの向上にむけて~金融行政のこれまでの実践と今後の方針~(平成30事務年度)」(以下「平成30年実践と方針」という)が金融庁より公表された。

本年より、前事務年度における金融行政方針の進捗状況や実績の評価、現状分析及び問題提起と、当該事務年度における金融行政の方針との関係性をより明確化し、PDCAサイクルに基づく業務運営を強化する観点から、従来の金融行政方針と金融レポートを統合することとされ、この平成30年実践と方針は、平成30事務年度における金融行政の方針と平成29事務年度における金融行政方針の進捗状況や実績を取りまとめたものである(そのため、全体で152ページにわたる大部なものとなっている)。

金融実務に関わる者にとっては、過去1年間における金融機関の取組みに対する金融庁の見方・評価を把握することができるとともに、次の1年間の金融行政・金融関連制度の動きを予測するための参考となるものである。

本稿では、平成30年実践と方針の内容のうち、従来の金融行政方針に対応する平成30事務年度の方針に関する記述について、金融実務への影響の観点から注目すべきポイントを解説する。

【平成29事務年度金融行政方針】全体像と金融実務に与える影響

【平成29事務年度金融行政方針】業態別の取組み

【平成29事務年度金融行政方針】「IT技術の進展等への対応」の要点等

平成30年実践と方針の構成

平成30年実践と方針は以下の構成となっている。

- Ⅰ. 変革期における金融サービスの向上に向けて

- Ⅱ. 内外の経済・金融市場動向

- Ⅲ. 金融行政の重点施策

- Ⅳ. 金融当局・金融行政運営の改革

このうちの「Ⅰ.変革期における金融サービスの向上に向けて」はⅢ.及びⅣ.の内容を要約したものであり、「Ⅱ.内外の経済・金融市場動向」では各種の指標により世界経済や金融市場の動向を概観している。

前述のとおり、平成30年実践と方針は、従来の金融行政方針と金融レポートをまとめた内容となっており、「Ⅲ.金融行政の重点施策」と「Ⅳ.金融当局・金融行政運営の改革」では、個別の項目について「金融行政上の課題」、「昨事務年度の実績」及び「本事務年度の方針」がまとめられている。

「Ⅲ.金融行政の重点施策」としては、以下の6項目があげられており、それぞれの項目について具体的な取組みが詳述されている。

- デジタライゼーションの加速的な進展への対応~金融デジタライゼーション戦略~

- 家計の安定的な資産形成の推進

- 活力ある資本市場の実現と市場の公正性・透明性の確保

- 金融仲介機能の十分な発揮と金融システムの安定の確保~経営者の役割とガバナンス~

- 顧客の信頼感・安心感の確保~金融機関の行為・規律に関する課題~

- 世界共通の課題の解決への貢献及び当局間のネットワーク・協力の強化

以下では、「Ⅲ.金融行政の重点施策」に挙げられている各項目の中で本事業年度の方針として述べられている内容のうち、金融実務上、ポイントとなる事項を解説する。

金融実務上、ポイントとなる主な施策① デジタライゼーション の加速的な進展への対応

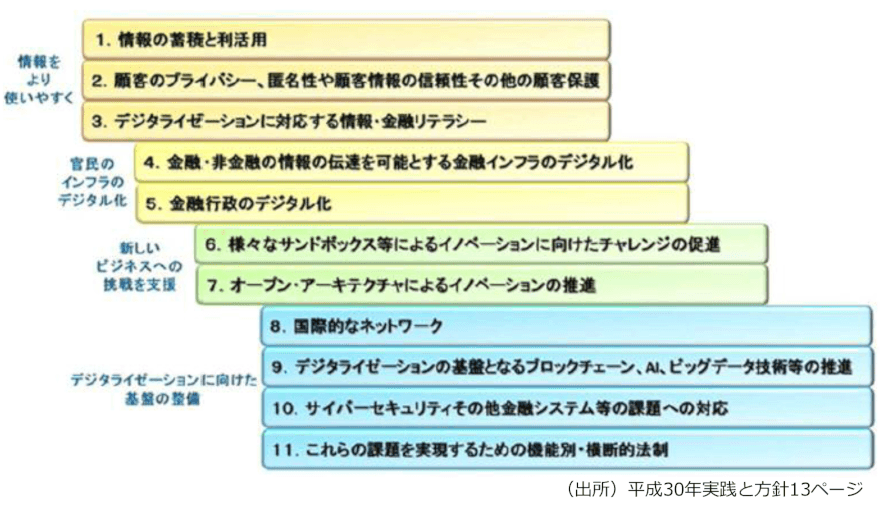

金融デジタライゼーション戦略として、金融庁が以下の11の施策に取り組んでいくことが表明されている。

以下、これらの施策の中で取り上げられている主な項目を紹介する。

(1)「情報の蓄積と利活用」

まず、「情報の蓄積と利活用」としては、多様なプレイヤーが情報を利活用し、利用者目線に立って競争することを後押しすることが述べられており、以下のような取組みを進めるとされている。

- 金融審議会「金融制度スタディ・グループ」における機能別・横断的金融規制体系の構築に向けた検討の中で、制度面の検討を行っていくこと

- 「全銀EDIシステム」稼働に伴うXML電文への移行や川上(受発注・経理)から川下(債権管理・税公金収納支払)までの企業の財務・決済プロセスの高度化の実現、オープンAPI導入の取組みの更なる推進等を通じ、金融インフラ面での環境整備を進めること

- 金融機関との間で、各業態の課題を踏まえつつ、戦略的IT投資のあり方等、ITガバナンスの発揮による情報の利活用に向けた取組みについて、対話を深めていくこと

- 情報収集のため「FinTech Innovation Hub」による「100社ヒアリング」を実施すること

(2)「顧客のプライバシー、匿名性や顧客情報の信頼性その他の顧客保護」

「顧客のプライバシー、匿名性や顧客情報の信頼性その他の顧客保護」としては、情報の利活用の際の匿名性の確保、顧客情報の信頼性確保を含む個人情報保護を図っていくことが重要であると指摘し、以下のような取組みを掲げている。

- ブロックチェーン技術の活用可能性や課題等にかかる国際的な共同研究

- 本人確認のデジタル化の推進

- FinTech実証実験ハブ(※)における本人確認の実証実験の支援

「FinTech実証実験ハブ」は、FinTech企業や金融機関等が、前例のない実証実験を行おうとする際に抱きがちな躊躇・懸念を払拭するため、平成29年9月に金融庁が設置した枠組みであり、FinTech企業や金融機関等が、実験を通じて整理したいと考えている論点について、個々の実験毎に金融庁内に担当チームを組成して継続的な支援を行うものである。

(3)「金融・非金融の情報の伝達を可能とする金融インフラのデジタル化」

「金融・非金融の情報の伝達を可能とする金融インフラのデジタル化」としては、FinTech・決済高度化による革新的な金融サービスを通じて、利用者の利便性向上や企業の生産性向上、キャッシュレス化等の実現に官民連携して取り組むとされており、具体的には、以下のような課題に対応していくことが述べられている。

- 企業の財務・決済プロセスの高度化((a)送金にかかるXML電文への移行化の着実な推進、(b)電子手形・小切手への移行、税・公金収納・支払の効率化等を通じた、川上から川下までの企業の財務・決済プロセスの高度化の実現)

- 証券分野におけるブロックチェーン技術の活用

- 機関投資家と証券会社間の約定照合業務におけるブロックチェーン技術の適用に向けた実証実験の実施

- 貿易金融におけるブロックチェーン技術の活用

(4)「様々なサンドボックス等によるイノベーションに向けたチャレンジの促進」

「様々なサンドボックス等によるイノベーションに向けたチャレンジの促進」としては、FinTech企業や金融機関のイノベーションに向けたチャレンジを促進する観点から、以下のような取組みが掲げられている。

- 情報収集機能を強化するため、「FinTech Innovation Hub」を立ち上げ、「100社ヒアリング」を実施すること

- FinTechサポートデスクとFinTech実証実験ハブによる支援やプロジェクト型「規制のサンドボックス制度」への対応を推進すること

(5)「サイバーセキュリティその他金融システム上の課題等への対応」

「サイバーセキュリティその他金融システム上の課題等への対応」に関する取組方針としては、以下のような点などが挙げられている。

- サイバーリスクの影響やリスクへの対応策等について把握・分析に取り組み、新たな実効性あるサイバーリスクへの対応策を金融機関に促すとともに、モニタリングのあり方について検討すること

- 金融分野のサイバーセキュリティを巡る状況の変化を踏まえた対応が求められていることや平成30年7月の「サイバーセキュリティ戦略」の改訂等を踏まえ、平成27年7月に公表された「金融分野におけるサイバーセキュリティ強化に向けた取組方針」の改訂を行うこと

なお、②については、平成30年10月19日付で「金融分野におけるサイバーセキュリティ強化に向けた取組方針」のアップデートが公表されている 。

(6)「機能別・横断的法制」

そして、「これらの課題を実現するための機能別・横断的法制」という観点から、FinTech等の技術革新の動向や、情報の利活用を含む新たな金融サービスのトレンドの方向性も視野に入れつつ、金融規制体系をより機能別・横断的なものにしていくことについて、金融審議会「金融制度スタディ・グループ」で引き続き検討を行うことが述べられている。この検討に際しては、以下のようなが重要であると指摘している。

- 多様なプレイヤーが適切に情報を利活用し、利用者目線に立って競争することを後押しすること

- 各プレイヤーの金融面での機能・リスクを適切に評価し、同一の機能・同一のリスクに対しては同一のルールの適用を徹底すること

- 各プレイヤーのサービスの機能・リスクに応じて金融規制を柔構造化し、業態にとらわれない整合的・横断的な金融規制体系を具体化していくこと

金融実務上、ポイントとなる主な施策② 家計の安定的な資産形成の推進

家計の安定的な資産形成の推進という観点からは、「『顧客本位の業務運営』の確立と定着」、「長期・積立・分散投資の推進」、「高齢社会における金融サービスのあり方の検討」の3項目について、課題・方針がまとめられている。このうち、「『顧客本位の業務運営』の確立と定着」と「高齢社会における金融サービスのあり方の検討」については、以下のような内容が述べられている。

(1)「『顧客本位の業務運営』の確立と定着」

「『顧客本位の業務運営』の確立と定着」としては、主に投資信託等の販売会社と運用会社について、顧客本位の業務運営に向けた取組状況がまとめられている。

そして、販売会社については、①顧客ロイヤルティを数値化した指標等も活用した顧客アンケート調査を実施し、実態の分析・確認を行うこと及び②共通KPIを公表していない販売会社に対し、個々に公表を働きかける等、共通KPIの普及・浸透を図ることなどが、運用会社については、①運用力を示す「自主的なKPI」の公表を促すこと、②運用会社における共通KPIのあり方について検討を進めていくことなどがそれぞれの方針として掲げられている。

(2)「高齢社会における金融サービスのあり方の検討」

「高齢社会における金融サービスのあり方の検討」としては、以下の4点等について議論を行い、制度的な枠組みや金融業界が取り組むべき方向性と顧客の留意すべき事項についての原則等をとりまとめることが述べられている。

- 顧客のライフステージ・状況に応じたきめ細かな商品・サービスの提供の推進とそれを支える環境の整備

- 老後の収支や金融商品・サービスの「見える化」

- 資産の円滑な世代間移転等を支える資産承継の仕組みや、円滑な事業承継のための効率的な金融サービスのあり方

- 認知能力の低下等の高齢期に見られる特徴への対応

金融実務上、ポイントとなる主な施策③ 活力ある資本市場の実現と市場の公正性・透明性の確保

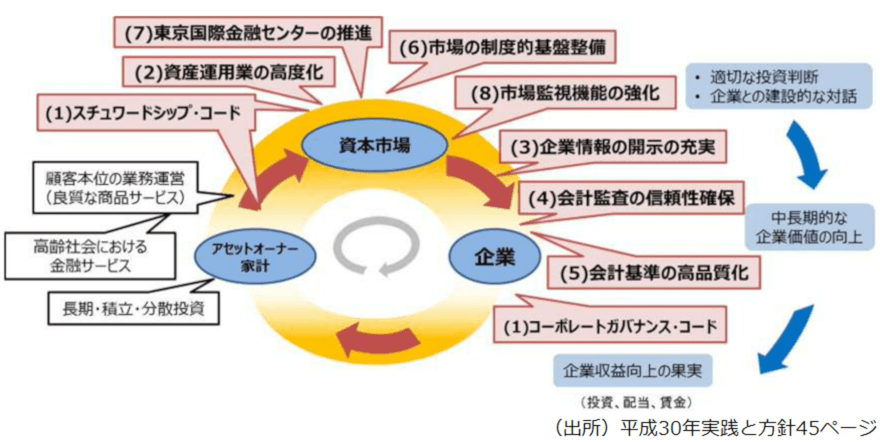

活力ある資本市場の実現と市場の公正性・透明性の確保の点については、まず、総論として、資本市場の機能強化に向けた取組みが以下のように図示されている。

その上で、「ガバナンス改革の更なる推進」、「資産運用業の高度化に向けて」、「企業情報の開示の充実」、「会計監査の信頼性確保等」、「会計基準の高品質化」、「金融・資本市場の制度的基盤整備」、「東京国際金融センターの推進」、「市場監視機能の向上」の8項目について、課題・方針がまとめられている。

以下、これらの項目のうち主なポイントを紹介する。

(1)「ガバナンス改革の更なる推進」

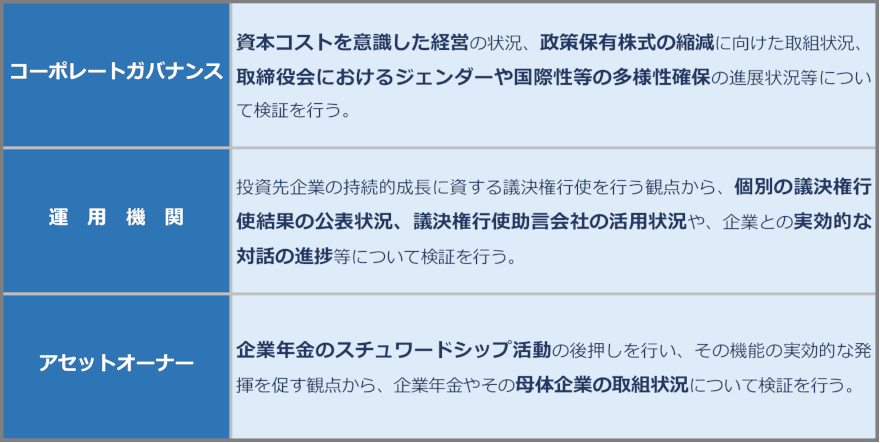

まず、「ガバナンス改革の更なる推進」については、以下の図表の取組みに向けて、「スチュワードシップ・コード及びコーポレートガバナンス・コードのフォローアップ会議」を開催し、平成31年(2019年)6月の株主総会シーズンまでに、投資家と企業との実効的な対話や企業の取組みのベストプラクティスを含む検証結果を公表するとしている。

(2)「企業情報の開示の充実」

「企業情報の開示の充実」については、金融審議会「ディスクロージャーワーキング・グループ」が平成30年6月28日に公表した報告書に盛り込まれた以下の取組みを行うとしている。

- ルールへの形式的な対応に留まらない開示の充実に向けた企業の取組みを促すため、企業が経営目線で経営戦略・MD&A・リスク等を把握・開示していく上でのプリンシプルベースでのガイダンスを策定するとともに、開示に関するベストプラクティスの普及・浸透を図る。

- あわせて、役員報酬や政策保有株式の開示の充実を含め、上記の報告に盛り込まれた諸施策の実現のための内閣府令等の改正を行い、平成31年3月決算の開示からの適用を目指す。その際、政策保有株式の開示の充実に関しては、前述のコーポレートガバナンス・コードの改訂の趣旨も踏まえた効果的な実施を図る。なお、この点については、平成30年11月2日付で、「財務情報及び記述情報の充実」、「建設的な対話の促進に向けた情報の提供」、「情報の信頼性・適時性の確保に向けた取組」に向けて、適切な制度整備を行うことを内容とする企業内容等の開示に関する内閣府令の改正案が公表されている。

- フェア・ディスクロージャー・ルールについては、今後、企業による積極的な情報開示が促進されるよう、ルールの趣旨の浸透を図る。

- 有価証券報告書と事業報告等の共通化・一体化に向けた取組みについては、引き続き、関係省庁と連携し、一体的な開示を行おうとする企業の試行的取組みを支援しつつ、一体的開示例や関連する課題等について検討する。

(3)「金融・資本市場の制度的基盤整備」

「金融・資本市場の制度的基盤整備」については、以下の項目などが方針として掲げられている。

- 証券取引における決済期間の短縮化について、市場関係者に着実な実施を促していくこと

- 多様なプレイヤーが参加する厚みのあるクレジット市場の形成・発展に向けた課題と対応策について整理・検討すること

- 総合取引所の早期実現を図ること

- 店頭FX業者の決済リスクへの対応に関する有識者検討会」が平成30年6月13日に公表した報告書を踏まえ、店頭FX業者に対して、決済リスク管理の強化に向けた体制の整備や、その体制に基づく適切な業務運営の確保等を求めるため、必要な制度整備を行うこと

- 全銀協TIBORの信頼性・透明性の維持・向上、日本円LIBORの公表が停止された場合のフォールバック・レートの検討、日本円リスク・フリーレートへの移行が適切なケースにおける利用促進等、円金利指標全般の頑健性向上に取り組むこと

なお、⑤については、平成30年7月20日に日本銀行を事務局として「日本円金利指標に関する検討委員会」が設置されており、金融市場参加者や金利指標ユーザーが参加して、金融商品や取引の性質に応じて円金利指標を適切に選択し利用していくための検討が行われている。

(4)「市場監視機能の向上」

「市場監視機能の向上」については、以下の項目などが方針として掲げられている。

- 上場会社が仮想通貨関連業務に進出する等、新たな動向が見られていることについて、取引所と連携しつつ、注視していくこと

- デジタライゼーションの進展や新しい商品・取引の出現等市場で起こっていることを常に注意深く監視し、市場監視の空白を作らないよう、現在の監視手法や着眼等に改善すべき点があれば見直していくこと

- 金融機関と規制当局とが相互に協調しながらITの活用を検討することで、市場全体の公正性・透明性を効率的・効果的に高めていくことを目指すこと(RegTechエコシステム)

- デジタルフォレンジック技術の向上及びシステム環境の高度化を継続的に推進するほか、市場監視を適切に行うための高度な専門性と幅広い視点を持った人材の育成に取り組むこと

金融行政のこれまでの実践と今後の方針~金融実務における主なポイント【前編】

金融行政のこれまでの実践と今後の方針~金融実務における主なポイント【後編】

▼筆者:有吉尚哉氏の関連著書

ファイナンス法大全(上)〔全訂版〕

ファイナンス法大全(下)〔全訂版〕

- 寄稿

-

西村あさひ法律事務所有吉 尚哉 氏

弁護士